Im ersten Teil dieses dreiteiligen Beitrags standen die Problemstellung und Anmerkungen zu Controlling und Risikomanagement im Vordergrund. Der zweite Teil zeigt Anwendungsbeispiele von Controlling- und Risikomanagement-Instrumenten. Der dritte Teil skizziert zwei Fallbeispiele aus der Controlling- und Risikomanagement-Praxis hinsichtlich der Integration des Heizungsgesetzes (Anschluss an die Fernwärme sowie Umstellung auf Wärmepumpen).

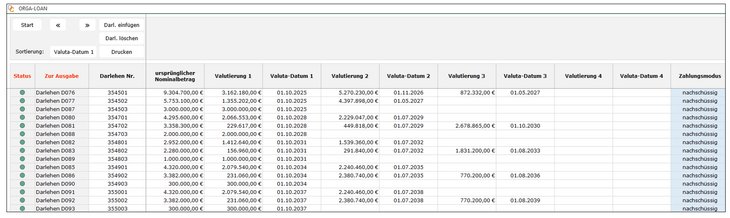

Der Darlehensrechner ist neben dem Finanzplan als weiteres wichtiges Controlling-Instrument zu nennen. Auch er fungiert gleichzeitig als Frühaufklärungssystem. Über den Darlehensrechner berücksichtigt bereits die Basis-Planung nicht nur zukünftige Plan-Darlehen, sondern auch zukünftige Zinsänderungen.

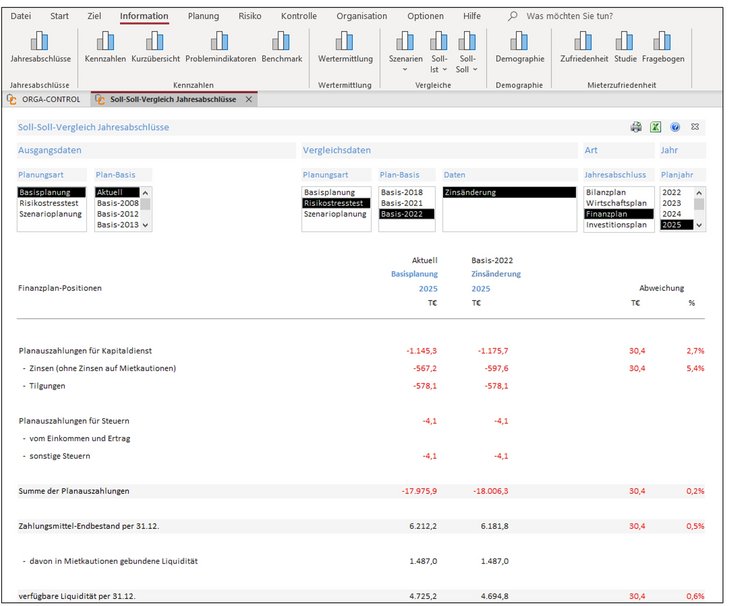

In folgendem Beispiel sind bei den 2023 aus der Zinsbindung fallenden Darlehen die neuen Zinskondition schon vertraglich fixiert. Ab 2025 werden hier nach Ablauf der jeweiligen Zinsbindungsfristen Prolongationszinssätze von einheitlich 4,0% unterstellt. Diese Zinsänderungen sind im Finanzplan bereits berücksichtigt (vgl. Abb. 01).

Abb. 01: Zinsbindung und Zinssätze

Abb. 01: Zinsbindung und Zinssätze

Während das Controlling die Koordination der Teilpläne, deren chronologische Einsteuerung und Umsetzung sowie deren Finanzierung bzw. deren Erlöse zum Gegenstand hat, richtet das Risikomanagement mit demselben Instrumentarium den Blickwinkel auf die möglichen Risiken.

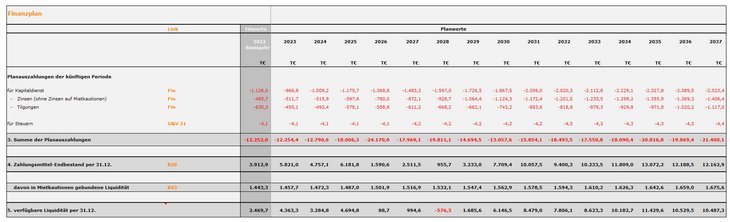

Ein regelmäßiger Risiko-Stresstest besteht in der Simulation gestiegener Zinsen. Auch im Stresstest werden die bereits 2023 vertraglich neu fixierten Zinskonditionen wie in der Basis-Planung beibehalten. Nur wird jetzt ab 2025 der Extremfall durchgespielt, dass nach Ablauf der jeweiligen Zinsbindungsfristen Prolongationszinssätze von 8,0% zu entrichten sind.

Abb. 02: Risiko-Stresstest basierend auf der Simulation gestiegener Zinsen

Abb. 02: Risiko-Stresstest basierend auf der Simulation gestiegener Zinsen

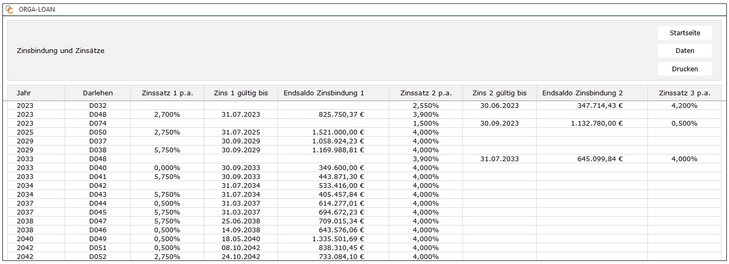

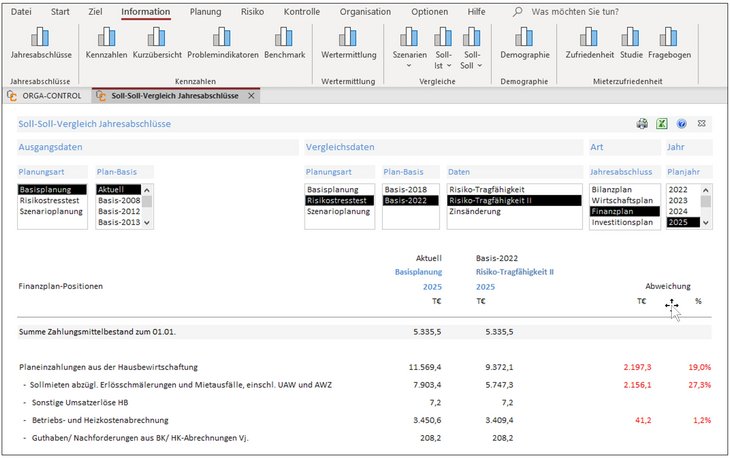

Stellt man die Planungsversionen in einem Soll-Soll-Vergleich gegenüber, erhält man für das Jahr 2025 das in Abb. 03 dargestellte Ergebnis.

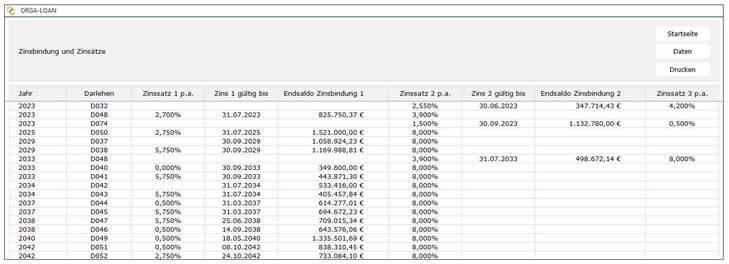

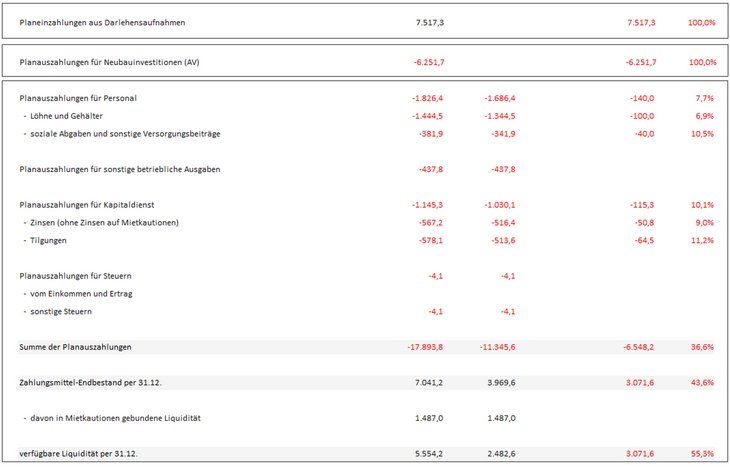

Die Aussagekraft ist begrenzt, wichtiger sind langfristige Aussagen. Die kann wiederum nur der Finanzplan liefern (vgl. Abb. 04).

Im Vergleich zur Basis-Planung wird bereits 2026 das Polster dünner und im Hinblick auf die verfügbare Liquidität in 2028 vergrößert sich der bereits in der Basis-Planung vorhandene Fehlbetrag.

Aus Risikomanagementsicht können Risiko-Stresstests auch an wirtschaftlichen Musterstandorten unerlässlich sein! Beispielsweise dann, wenn eine strukturelle Abhängigkeit von einem einzelnen Großbetrieb gegeben ist.

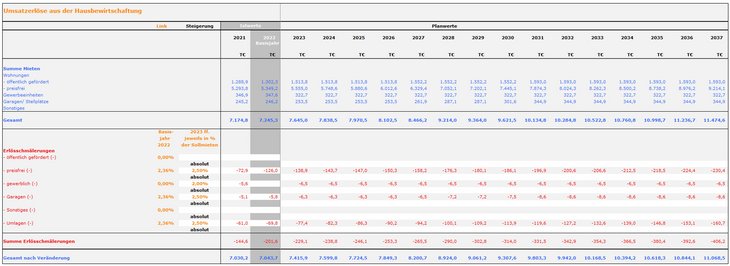

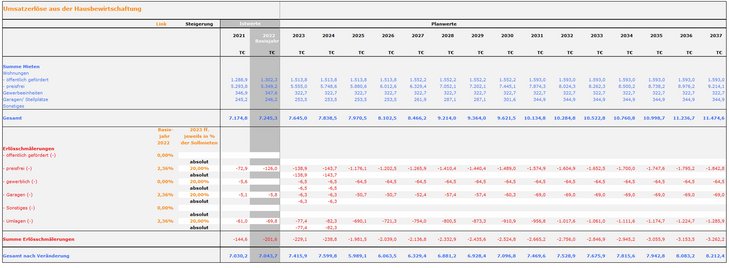

Ausgangspunkt der folgenden Betrachtung soll wiederum die Basis-Planung sein. Die Erlösschmälerungen liegen im letzten vorliegen Ist-Jahr (= Basisjahr) bei 2,36%, für die kommenden Jahre wurden 2,50% unterstellt. Im Gewerbebereich gibt es im Basisjahr keine Ausfälle, zukünftig werden 2,00% angenommen. Die Garagen (derzeit auch 2,36%) fließen zukünftig mit 2,50% in die Planung ein. Analoges gilt für die Umlagen.

Abb. 05: Umsatzerlöse aus der Hausbewirtschaftung in der Basis-Planung

Abb. 05: Umsatzerlöse aus der Hausbewirtschaftung in der Basis-Planung

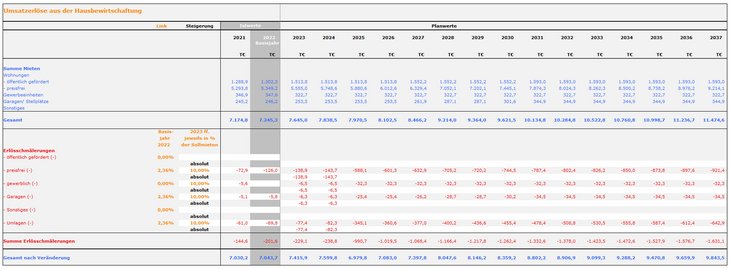

Im Stresstest sollen nun die Auswirkungen der Standortverlagerung des Großbetriebs – sprich dessen Wegzug – im Jahr 2025 simuliert werden.

In der ersten Variante soll der über die Erlösschmälerung abgebildete Leerstand ab 2025 10% der Wohnungen betragen, also 10% der Wohnungsmieten. Gleichzeitig wird unterstellt, dass der Leerstand gleichmäßig über den gesamten Bestand verteilt ist, also keine einzelnen Gebäude allein betrifft. In diesem Falle sind vereinfacht auch 10% der Betriebskosten als Ausfall zu werten. Gewerbeeinheiten und Garagen sollen analog behandelt werden.

Abb. 06: Umsatzerlöse aus der Hausbewirtschaftung im Risiko-Stresstest (Leerstand)

Abb. 06: Umsatzerlöse aus der Hausbewirtschaftung im Risiko-Stresstest (Leerstand)

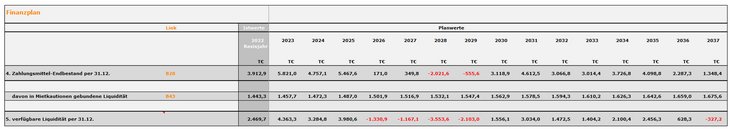

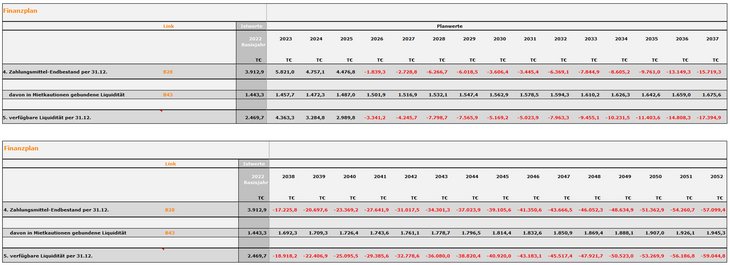

Der Finanzplan zeigt, dass hier tatsächlich eine bedrohliche Situation eintreten würde. In den Jahren 2026 bis 2029 könnte an eine vermehrte Fremdkapitalaufnahme gedacht werden bzw. an ein Verschieben der Neubau- und Modernisierungsmaßnahmen.

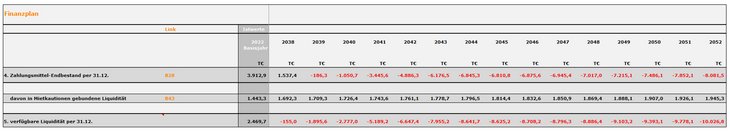

Abb. 07: Finanzplan zeigt bedrohliche Situation

Abb. 07: Finanzplan zeigt bedrohliche Situation

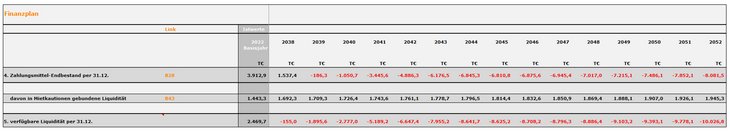

Langfristig gesehen bleibt ab 2037 bis zum Ende des Planungshorizont im Jahr 2052 die verfügbare Liquidität negativ. In diesem Zeitraum sind Neubau- und Modernisierungsmaßnahmen radikal zurückzufahren. Gleichzeitig ist an ein vom Unternehmen finanziell unterstütztes Freiziehen der nach Lage und bautechnischem Zustand schlechtesten Gebäude zu denken, um den Umlagenausfall zu kompensieren.

Abb. 08: Negative Liquidität am Ende des Planungshorizonts im Jahr 2052

Abb. 08: Negative Liquidität am Ende des Planungshorizonts im Jahr 2052

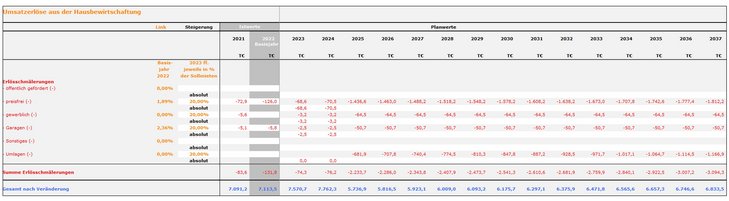

Die zweite Variante unterstellt ab 2025 einen Leerstand von 20% und auch 20% der Betriebskosten wären nicht umlegbar. Gewerbeeinheiten und Garagen werden wiederum analog behandelt.

Abb. 09: Weiteres Szenario mit Leerstand von 20%

Abb. 09: Weiteres Szenario mit Leerstand von 20%

Hier ist die Bestandsgefährdung vollumfänglich gegeben! Bereits ab dem Jahr, in dem mit 20% Erlösschmälerungen gerechnet wird (= 2025), erscheint ein Turnaround zur Vermeidung einer Insolvenz nur schwerlich möglich!

Abb. 10: Finanzplan 2023 bis 2052

Abb. 10: Finanzplan 2023 bis 2052

Das bedeutet, dass bereits ein dauerhafter Ausfall von 20% der Mieteinnahmen das Wohnungsunternehmen ruinieren würde!

Es erscheint in diesem Zusammenhang hilfreich, sich zu verdeutlichen, welche "Risiken" das eigene Unternehmen überhaupt zu schultern in der Lage ist.

Risikotragfähigkeit

Dies führt zum Prüfungsstandard 981 (für freiwillige Prüfungen) des Instituts der Wirtschaftsprüfer (IDW PS 981), der neben Angaben zu Risikotoleranz und Risikoappetit auch Angaben zur wichtig erscheinenden Risikotragfähigkeit fordert.

"Das Risikotragfähigkeitskonzept gibt (...) den "Abstand" der aktuellen Situation des Unternehmens zur kritischen Situation – der "bestandsgefährdenden Entwicklung" durch eine geeignete Kennzahl an." (Gleißner, Werner und Wolfrum, Marco 2019: Risikoaggregation und Monte-Carlo-Simulation, Wiesbaden 2019, S. 30.).

Wohnungsunternehmen unterscheiden sich, haben unterschiedliche Geschäftsfelder und sind besser oder schlechter aufgestellt. Wenn Wohnungsunternehmen in eine finanzielle Schieflage geraten – das passiert nicht über Nacht – dann werden sie gegensteuern, um die Bestandsgefährdung zu reduzieren. Dieses Gegensteuern – z.B. in Form von zeitlicher Investitionsverschiebung bis hin zu Personalfreisetzung - ist unternehmensindividuell und lässt sich nur schwerlich durch eine Kennzahl ausdrücken. Wenn überhaupt, dann nur durch eine Kennzahlenentwicklung!

Lassen sie uns zur Verdeutlichung der Risikotragfähigkeit wieder – wie oben beschrieben – an ein externes Ereignis denken, das ab 2025 dauerhaft 20% der Mieteinnahmen des jeweiligen Jahres wegbrechen lässt. 2023 und 2024 wird noch mit den "unternehmensüblichen" Erlösschmälerungen gerechnet.

Abb. 11: Perspektive der Risikotragfähigkeit

Abb. 11: Perspektive der Risikotragfähigkeit

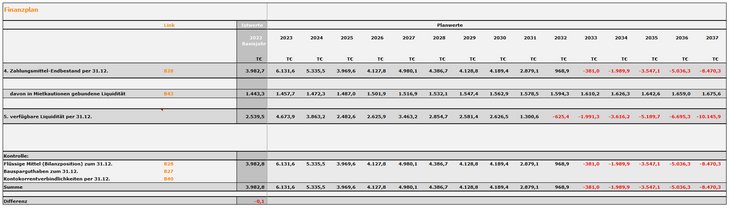

Gleichzeitig erhält das Unternehmen keinen Zugang zu weiterer Fremdfinanzierung. Alle in nachfolgender Abb. 12 dargestellten, bereits eingeplanten zukünftigen Darlehen ab 2025 i.H.v. 49.947,7 T€ fallen weg.

Abb. 12: Kein Zugang zu weiterer Fremdfinanzierung

Abb. 12: Kein Zugang zu weiterer Fremdfinanzierung

Als Folge werden die Neubau- und Modernisierungsmaßnahmen ab 2025 radikal – konkret um 58.260,3 T€ - zurückgefahren und nur noch die Instandhaltungskosten beibehalten, und zwar alle, auch die Großinstandhaltungsmaßnahmen. Aufgrund fehlender Neubautätigkeit wird 2025 zudem Personal freigesetzt (140,0 T€ p.a.).

Die durch die Neubau- und Modernisierungsmaßnahmen zukünftig generierten Mieteinnahmen fallen ebenfalls weg.

Der Soll-Soll-Vergleich der Finanzpläne verdeutlicht die Unterschiede für das ausgewählte Jahr 2025. Dabei geht die aktuelle Finanzplanung genauso vom Basisjahr 2022 aus, wie der Stresstest Risiko-Tragfähigkeit II (Aktuell = Basis 2022).

Abb. 13: Soll-Soll-Vergleich der Finanzpläne

Abb. 13: Soll-Soll-Vergleich der Finanzpläne

In der jahresübergreifenden Finanzplan-Betrachtung kann man sich nur mittelfristig auf der sicheren Seite wähnen, da bis 2031 keine Bestandsgefährdung des Unternehmens gegeben scheint. Verkaufserlöse aus schon begonnen Bauträgermaßnahmen kompensieren kurzfristig die jährlich sinkenden Ergebnisse, die ab 2032 zu Verlusten führen.

Abb. 14: Jahresübergreifende Finanzplan-Betrachtung

Abb. 14: Jahresübergreifende Finanzplan-Betrachtung

Wenn eine geeignete Kennzahl die Risikotragfähigkeit und damit den "Abstand" der aktuellen zur bestandsgefährdenden Situation angeben soll, erscheint das integrierte Finanzplanergebnis, bereinigt um:

- Kosten für Neubau- und Modernisierungsmaßnahmen

- Personalkosten für Neubau- und Modernisierungsmaßnahmen

- Mieteinnahmen für Neubau- und Modernisierungsmaßnahmen

- Darlehen-Neuvalutierungen und der damit verbundenen Annuitäten

als Grundlage für längerfristige Tragfähigkeits- bzw. Bestandsgefährdungs-Test geeignet zu sein.

Kurzzeitige Schocks, die 1-3 Jahre andauern, erfordern kein Zurückschrauben aller Maßnahmen. Hier scheint das integrierte Finanzplanergebnis ohne Bereinigung eine passende Kennzahl zu sein.

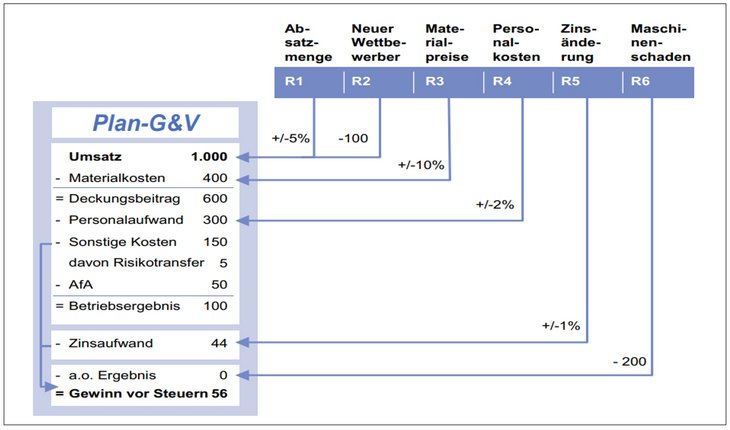

Zur Darstellung der Risikotragfähigkeit bei Risikoaggregation - sprich bei der Kombination von Risiken - schlägt Gleißner die Integration der Risiken (hier z.B. R1 bis R6) in den Wirtschaftsplan (Plan-G&V) vor (vgl. Gleißner, Werner 2017: Risikoanalyse, Risikoquantifizierung und Risikoaggregation. In: WiSt, 46. Jg. (2017), Heft 9, S. 4 – 11, hier S. 10.).

Abb. 15: Methodischer Vorgehen der Risikoaggregation

Abb. 15: Methodischer Vorgehen der Risikoaggregation

Zinsänderungen prozentual mit dem jährlichen Zinsaufwand zu verknüpfen, stellt bei Wohnungsunternehmen eine zu starke Vereinfachung dar. Aufgrund der üblicherweise langen Zinsbindungen sind nicht alle Darlehen jährlich von Zinsänderungen betroffen, sondern nur diejenigen, deren Zinsbindungsfrist ausläuft.

Risiken, die den Finanzbereich betreffen (Zinsänderungsrisiko etc.), werden daher besser via Darlehensrechner simuliert und damit in die Plan-G&V sowie den Finanzplan integriert.

Wenn bei bestandsgefährdenden Risiken die Illiquidität im Mittelpunkt der Betrachtung steht (wie Gleißner selbst anführt, vgl. obigen Exkurs: Bestandsgefährdung und Covenants), bietet sich als Ort zur Integration von Risiken im Gegensatz zur vorstehend genannten Plan-G&V eher der Finanzplan an.

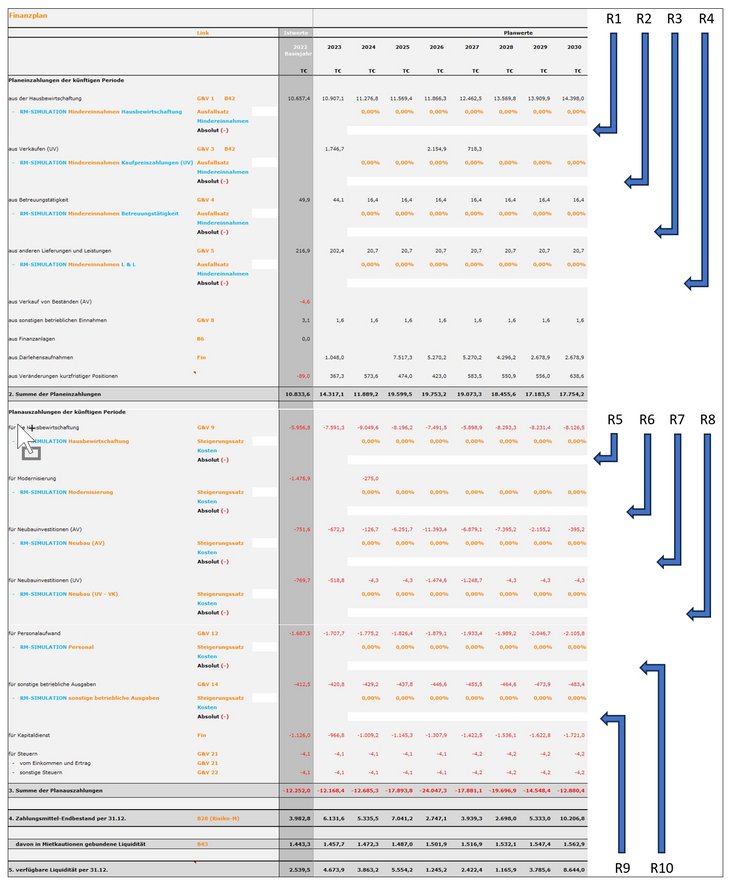

Abb. 16: Verknüpfung der Risiken mit dem Finanzplan

Abb. 16: Verknüpfung der Risiken mit dem Finanzplan

Damit lassen sich Einzelrisiken, Risikoaggregationen sowie die Risikotragfähigkeit leicht simulieren.

Autor:

Dr. Peter Dietrich

ORGA-SENSE GmbH