Mit dem StaRUG (Gesetz über den Stabilisierungs- und Restrukturierungsrahmen für Unternehmen) gibt es seit dem 01.01.2021 ein für das Risikomanagement relevantes wesentliches neues Gesetz, das vorhandene gesetzliche Regelungen präzisiert und erweitert.

Das StaRUG richtet sich nicht nur an Unternehmen in der Krise, sondern an alle Unternehmen, denn es formuliert Anforderungen an die allgemeine Krisenfrüherkennung und damit an das Risikomanagement. Verletzungen dieser Pflichten implizieren Haftungsrisiken für Vorstände bzw. Geschäftsführer.

§ 1 StaRUG enthält folgende Regelung:

"§ 1 Krisenfrüherkennung und Krisenmanagement bei haftungsbeschränkten Unternehmensträgern

(1) Die Mitglieder des zur Geschäftsführung berufenen Organs einer juristischen Person (Geschäftsleiter) wachen fortlaufend über Entwicklungen, welche den Fortbestand der juristischen Person gefährden können. Erkennen sie solche Entwicklungen, ergreifen sie geeignete Gegenmaßnahmen und erstatten den zur Überwachung der Geschäftsleitung berufenen Organen (Überwachungsorganen) unverzüglich Bericht. …"

Der erste Satz bzw. die daraus abgeleiteten Anforderungen entsprechen weitgehend denen des KonTraG (§ 91 AktG), demzufolge Systeme zur Früherkennung von "bestandsgefährdenden Entwicklungen" einzurichten sind. Schon aus den Erläuterungen zum KonTraG geht hervor, und in den diversen Standards festgehalten, dass die Krisenfrüherkennung ein Risikofrüherkennungssystem erfordert (siehe beispielsweise IDW PS 340 n.F. (2020) und DIIR RS Nr.2) das durch Risikoanalysen aufzeigt, welcher "Grad der Bestandsgefährdung" sich aus den bestehenden Risiken und dem Risikodeckungspotenzial ergibt [vgl. Gleißner/Kimpel 2019].

Mit dem § 1 StaRUG erweitert der Gesetzgeber das KonTraG. Die Geschäftsleiter werden nun verpflichtet, "geeignete Gegenmaßnahmen" zu ergreifen, wenn eine schwere Krise droht. Hier fordert das StaRUG also eine "unternehmerische Entscheidung" (Entscheidung durch die Geschäftsleitung; § 93 AktG) zu Krisenbewältigungsmaßnahmen. Eine solche Entscheidung hat weiteren Anforderungen zu genügen, insb. ist diese auf Grundlage angemessener Information zu treffen, und bringt das Thema Haftungsrisiken ins Spiel.

Methodische Herausforderungen

Allein mit einer Risikoanalyse und der Quantifizierung von Einzelrisiken sind die Anforderungen an ein Risikofrühwarnsystem für bestandsgefährdende Entwicklungen nicht zu erfüllen. Betrachtet man nur die einzelnen Risiken, so erkennt man dadurch auch nur deren separierte Wirkung (ceteris paribus). Meist ist es nicht die Realisierung eines Einzelrisikos, die zur Insolvenz führt, sondern die Kombination aus mehreren Einzelrisiken. Um Kombinationseffekte von Risiken auf das Unternehmen beurteilen und den Gesamtrisikoumfang bestimmen zu können, ist eine (planungsbezogene) Risikoaggregation erforderlich. Durch diese werden die quantifizierten Auswirkungen der Risiken in den Kontext der Unternehmensplanung gestellt und können in ihrer Gesamtheit ausgewertet werden. Dementsprechend sollte das Unternehmen zunächst untersuchen, welche Wirkungen die Risiken auf die jeweilige Planposition haben. Daraus folgend können im Rahmen einer integrierten Planung die Auswirkungen auf weiteren Planungspositionen und relevanten Kennzahlen beurteilt werden, beispielsweise auf den zukünftigen Ertrag und auf das Rating. Die Beurteilung der Bestandsgefährdung ist bereits seit Basel II (2004) mit Bezug auf das zukünftig mögliche Rating zu operationalisieren.

Die Aggregation von Risiken zur Aufdeckung "bestandsgefährdender Entwicklungen" hat auch deswegen im Zusammenhang mit der Unternehmensplanung zu erfolgen, da Risiken nicht einfach addierbar sind. Um solche eine (planungsbezogene) Risikoaggregation durchführen zu können, ist der Einsatz von Simulationsverfahren (Monte-Carlo-Simulation) notwendig. Dabei wird eine große repräsentative Anzahl möglicher risikobedingter Zukunftsszenarien berechnet und analysiert. Als Ergebnis können insbesondere risikobedingte Bandbreiten relevanter Finanzkennzahlen ermittelt werden.

Aus der risikobedingten Bandbreite des Ergebnisses (Cashflows) kann unmittelbar auf die Höhe möglicher risikobedingter Verluste geschlossen werden – und damit auf den Bedarf an Eigenkapital und Liquidität zur Risikodeckung und insbesondere auf die Insolvenzwahrscheinlichkeit als Grad der Bestandsgefährdung.

Implikationen für Unternehmen

Zum Aufbau bzw. zur Verbesserung der Fähigkeiten zur Krisenfrüherkennung und der Vermeidung persönlicher Haftungsrisiken (im Rahmen des Krisenmanagements) ergeben sich gerade für mittelständische Unternehmen weitreichende Implikationen aus der neuen Gesetzeslage. Sofern noch nicht geschehen, ist ein Risikofrüherkennungssystem zu implementieren, das durch Risikoanalyse und Risikoaggregation mögliche "bestandsgefährdende Entwicklungen" frühzeitig erkennt.

Aus dem § 1 StaRUG ergeben sich damit drei wesentliche Anforderungen und Empfehlungen:

- Das Risikofrüherkennungssystem muss auf einer Risikoaggregation und der Unternehmensplanung basieren, da die Risikotragfähigkeit nur im Kontext der Unternehmensplanung beurteilt werden kann. Neben der (mindestens) einjährigen Risikoaggregation ist auch eine zweijährige Unternehmensplanung notwendig.

- Die Unternehmensführung sollte den "Grad der Bestandsgefährdung", (Insolvenzwahrscheinlichkeit) risikogerecht bestimmen und einen Schwellenwert festlegen, ab dem von einer akuten Krisenlage auszugehen ist, die "Gegenmaßnahmen" erfordert (siehe Punkt 3).

- Es sollten Regelungen für den Fall vorbereitet werden, die die Reaktion auf drohende oder schon eingetretene Risiken und eine sich daraus möglicherweise ergebenden Krise skizzieren. Ab einer "kritischen" Gefährdungslage ist ein Restrukturierungsplan zu entwickeln, bezüglich dessen Durchführung dann eine "unternehmerische Entscheidung" [vgl. Gleißner/Lienhard/Kühne 2021 und Gleißner 2019] zu treffen ist.

Pragmatische Umsetzung zur Erfüllung der Anforderungen aus § 1 StaRUG

Gerade viele mittelständische Unternehmen sind bisher nicht in der Lage, mögliche Entwicklungen aus Kombinationseffekten von Risiken zu erkennen, die den Fortbestand des Unternehmens gefährden (insb. aufgrund einer nicht mehr gesicherten Finanzierung). Es fehlt hauptsächlich an einem an sich einfach zu implementierenden Verfahren für die Risikoaggregation (Risikosimulation).

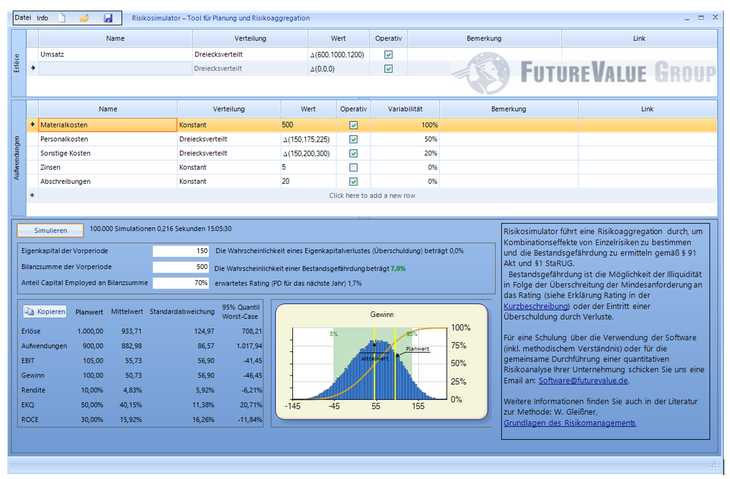

Hierfür stehen in der Zwischenzeit sogar kostenlose Simulationstools speziell für mittelständische Unternehmen zur Verfügung, die einfach und ohne größeren Aufwand in ihrer Anwendung sind. Somit können nun auch kleinere Unternehmen eine Risikoaggregation in wenigen Arbeitsstunden umsetzen. Ein solches Tool ist der beispielsweise der "Risikosimulator" der FutureValue Group AG, kostenlos beziehbar unter http://strategienavigator.net/software. Mit einer vereinfachenden Betrachtung der einjährigen Ergebnisrechnung stellt das Tool einen pragmatischen Einstieg in die simulationsbasierte Risikoaggregation dar.

Abb. 01: Risikoaggregation mit dem Risikosimulator (Screenshot)

Abb. 01: Risikoaggregation mit dem Risikosimulator (Screenshot)

Abb. 01 zeigt die Software "Risikosimulator" im "Einsatz" inkl. Eingaben und Ergebnisse nach einer durchgeführten Risikoaggregation. Eingegeben werden zunächst die wesentlichen Planungspositionen der Gewinn- und Verlustrechnung, wie Umsatzerlöse und die wichtigsten Kostenarten, beispielsweise Material- und Personalkosten, die zudem in einen variablen und fixen Anteil aufgeteilt werden können. Zur Erfassung der Planungsunsicherheit kann für die einzelnen Planungspositionen ein Rahmen angegeben werden, in welchem die Position sich bewegen kann. Das kann beispielsweise durch eine Bandbreite erfolgen (Mindestwert, Maximalwert), durch Hinzunahme eines wahrscheinlichsten Wert durch ein Dreieck (Dreiecksverteilung) oder auch durch die Normalverteilung. Zur Erfassung von ereignisorientierten Risiken können Ereigniswahrscheinlichkeit (Eintrittswahrscheinlichkeit) und Schadenshöhe angegeben werden. Im einfachsten Fall ist die Schadenshöhe eine feste Größe, bei einer unsicheren Schadenshöhe kann wieder eine Bandbreite oder Verteilung verwendet werden. Durch diese Eingabemöglichkeiten werden können planungsbezogene als auch ereignisorientierte Risiken mit der Unternehmensplanung verknüpft und eine planungsbezogene Risikoaggregation mittels Monte-Carlo-Simulation vorgenommen werden. Durch die Berechnung einer großen Anzahl von Kombinationseffekten der Risiken wird die Bandbreite von EBIT und Gewinn berechnet. So lässt sich zunächst unmittelbar der Umfang an Verlusten ableiten, der mit 95%iger Sicherheit nicht überschritten wird. Dieser Wert stellt den Eigenkapitalbedarf (eines Jahres) zu diesem Sicherheitsniveau dar und ist gleichzeitig die Kennzahl für den Gesamtrisikoumfang. Unter Berücksichtigung des einzugebenden Risikodeckungspotenzials (Eigenkapital) werden die Auswirkungen der Risiken auf die Kennzahlen des integrierten Finanzkennzahlenratings bestimmt und daraus die Insolvenzwahrscheinlichkeit berechnet [vgl. Gleißner 2017a.].

Für die Liquiditätssicherung ist notwendig, ein Mindestrating zu erreichen (ein "B"-Rating, entsprechend einer maximalen Ausfallwahrscheinlichkeit von 7,0%). Zur Beurteilung des Grads der Bestandsgefährdung wird dabei abgezählt, bei welchem Anteil der risikobedingt möglichen Szenarien es durch die Verletzung von Ratinganforderungen (Verfehlung Mindestrating) zu einer (drohenden) Illiquidität kommt. Die Wahrscheinlichkeit der Verletzung der Ratinganforderungen entspricht dem Grad (Wahrscheinlichkeit) der Bestandsgefährdung.

In dieser kompakten Software für planungsbezogene Risikoaggregation werden alle Eingaben und Ausgaben auf einer Seite dargestellt. Sind die typischen Schwankungen der Planungsunsicherheiten und die wesentlichen ereignisorientierten Risiken bekannt, so kann die Durchführung der Risikoaggregation mit dem "Risikosimulator" unmittelbar nach Eingabe der Daten erfolgen. Die Analyse und Erfassung der Risiken sowie die Beurteilung der Simulationsergebnisse sind auch mit wenig Erfahrung im Umgang mit dieser Methodik in wenigen Arbeitsstunden problemlos realisierbar.

Quellenverzeichnis sowie weiterführende Literaturhinweise:

- Berger, Th./Kamarás, E. (2020): Ableitung eines Ratings mit Hilfe der Risikoaggregation - Ein Fallbeispiel, in: Controller Magazin, Heft 5, September/Oktober 2020, S. 29-34.

- Braun, E. (2021): StaRUG: Unternehmensstabilisierungs- und –restrukturierungsgesetz, C.H. Beck, München.

- Gleißner, W, (2017a): Grundlagen des Risikomanagements, 3. Auflage, Vahlen Verlag München.

- Gleißner, W. (2017b): Risikoanalyse, Risikoquantifizierung und Risikoaggregation, in: WiSt, Heft 9, 2017, S. 4-11.

- Gleißner, W. (2018): Risikomanagement 20 Jahre nach KonTraG: Auf dem Weg zum entscheidungsorientierten Risikomanagement, in: Der Betrieb, Heft 46/2018, S. 2769-2774.

- Gleißner, W. (2019): Risikoanalyse: Ein strukturierter Leitfaden zur Risikoquantifizierung (Teil 2), in: Controller Magazin, Heft 3, Mai/Juni 2019, S. 31-35.

- Gleißner, W./Haarmeyer, H. (2019): Die "bestandsgefährdende Entwicklung" (§ 91 AktG) als "Tor" in ein präventives Restrukturierungsverfahren, in: ZInsO, Heft 45/2019, S. 2293-2299.

- Gleißner, W./Kimpel, R. (2019): Prüfung des Risikomanagements und der neue DIIR Revisionsstandard Nr. 2, in: ZIR, Heft 4/2019, S. 148-159.

- Gleißner, W./Lienhard, F./Kühne, M. (2021): Implikationen des StaRUG. Neue gesetzliche Anforderungen an das Krisen- und Risikofrüherkennungssystem, in: Zeitschrift für Risikomanagement (ZfRM), 2. Jg., Heft 2.21, S. 32-40.

- Gleißner, W./Wolfrum, M. (2019): Risikoaggregation und Monte-Carlo-Simulation. Schlüsseltechnologie für Risikomanagement und Controlling, in der Reihe essentials erschienen, Springer Fachmedien Verlag, Wiesbaden.

- Kamarás, E./Wolfrum, M. (2017): Software für Risikoaggregation: Gängige Lösungen und Fallbeispiel, in: Gleißner, W./Klein, A. (Hrsg.): Risikomanagement und Controlling, 2. Aufl., Haufe-Lexware, München 2017, S. 289-314.

- Kühne, M./Lienhard, F. (2020): Ausgestaltung eines Risikofrüherkennungssystems gemäß § 1 StaRUG und die Haftungsfolgen für die Geschäftsleitung, in: Der Sanierungsberater, Heft 4/2020, S. 144-149.

- Nickert, A./Nickert, C. (2021): Früherkennungssystem als Instrument zur Krisenfrüherkennung nach dem StaRUG, in: GmbHR, Heft 8 (April 2021), S. 401-413.

Autoren:

Marco Wolfrum, Partner FutureValue Group AG und Vorstand RMA Risk Management & Rating Association.e.V.

Endre Kamarás, Partner FutureValue Group AG

Philipp Moecke, Analyst FutureValue Group AG