Ein Finanzsystem, das den Wirtschaftssubjekten das benötigte Geld auch in einem relativen konjunkturellen Abschwung zur Verfügung stellen kann, wird als robust bezeichnet. Umgekehrt ist ein Finanzsystem fragil, wenn in einer kleinen konjunkturellen Abkühlung eine große Zahl der Akteure zahlungsunfähig wird.

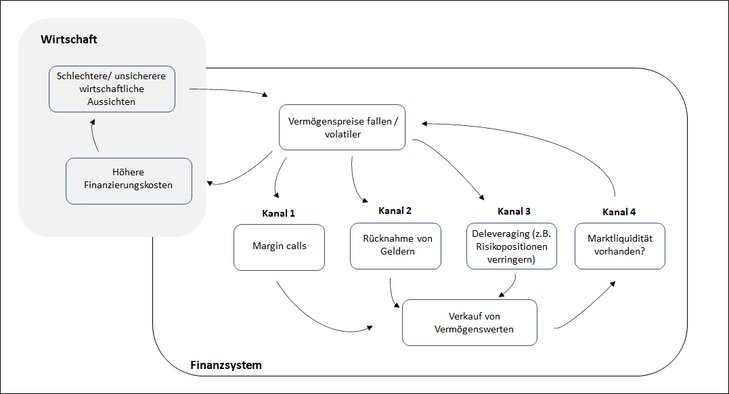

Es besteht ein Konsens darüber, dass Risikomessungen in Krisenzeiten das zukünftige Risiko überschätzen, während sie es in ruhigeren Zeiten unterschätzen. Verschiedene Aufsichtsbehörden wie der Baseler Ausschuss für Bankenaufsicht oder die Europäische Wertpapieraufsichtsbehörde haben Lösungen zur Verringerung der Prozyklizität vorgeschlagen. Den Lösungen liegt meist eine makroökonomische Sichtweise zugrunde (vgl. Abb. 1).

Abb. 1: Übertragungskanäle für Prozyklizität

Abb. 1: Übertragungskanäle für Prozyklizität

Im engen Zusammenhang steht die Frage, inwieweit Bankenregeln prozyklisch wirken. Diese Frage ist schon relativ alt. Mit der Einführung von auf internen Ratings basierenden Verfahren (IRBA) in Banken 2006 (Basel II) wird diskutiert, inwieweit interne Ratings die Prozyklizität erhöhen. Es besteht die Befürchtung, dass eine konjunkturell bedingte Bonitätsbewertung der Kreditnehmer die Eigenmittelunterlegung der Banken so beeinflusst, dass Konjunkturphasen verstärkt werden. Als Folge würde eine Bank zu einer restriktiveren Kreditvergabe tendieren, so dass unter Umständen die Kreditnachfrage der Unternehmen gesamtwirtschaftlich nicht mehr gedeckt wird. Der umgekehrte Effekt in einer konjunkturellen Aufschwungphase existiert zwar auch, ist aber mit einem Time-lag behaftet und entfaltet deshalb keine so große Wirkung.

Die bisherigen Analysen ergaben auf theoretischer wie auch auf empirischer Ebene immer ein uneinheitliches Bild. Ein Autorenteam hat nun jüngst analysiert, welchen Beitrag die Kapitalanforderungen der Banken zur Prozyklizität tatsächlich leisten. Die Finanzinstitutionen (Banken, Versicherungen usw.) bewerten ihr Risiko auf der Grundlage probabilistischer Modelle bewerten, aus denen Risikomaße ermittelt werden. Die beiden gängigsten Risikomaße sind der Value-at-Risk (VaR), der einem Quantil bei einem bestimmten Schwellenwert der Renditeverteilung des Portfolios entspricht. Das andere Risikomaß ist der Expected Shortfall, der Durchschnitt aller Renditen, die größer als der VaR sind. Für 11 systemrelevante Kreditinstitute haben die Autoren zunächst überprüft, ob Risikomessungen auf der Grundlage des historischen VaR tatsächlich prozyklisch sind: In Zeiten niedriger Volatilität wird das Risiko unterschätzt, während es in Krisenzeiten überschätzt wird.

Um die Prozyklizität zu quantifizieren entwickeln Marcel Bräutigam, Michel Dacorogna und Marie Kratz eine neuartige Methodik. Sie basiert auf der Einführung eines Indikators, der Look-Forward-Ratio. Der Indikator zielt darauf ab, die Differenz zwischen dem historisch vorhergesagten Risiko und dem geschätzten realisierten zukünftigen Risiko (ex post gemessen) zu quantifizieren. Das Verhältnis bestimmt den Betrag der Über- oder Unterschätzung des erforderlichen Kapitals oder der Margen. Indem die Risikomessung als Zeitreihe modelliert und als Funktion der Volatilität analysiert wird, können verschiedene Marktzuständen unterschieden werden. Die Autoren erklären die Prozyklizität durch das Clustering und die Rückkehr zum Mittelwert der Volatilität. Sie identifizieren eine negative Abhängigkeit zwischen der Look-forward-Ratio und der Volatilität. Prozyklizität entsteht aber auch durch die Art und Weise, wie das Risiko als Funktion von Quantilen anhand von vergangenen Beobachtungen gemessen wird. Überraschenderweise besteht die Prozyklizität der traditionellen Risikomessung auch bei fehlenden Konjunkturzyklen.

Mit diesen Erkenntnissen kann die regulatorische Diskussion über Prozyklizität wieder neu entfacht werden. Die Europäische Kommission hatte ja im Dezember 2021 ein Review der makroprudenziellen Regeln gestartet. Dort spielte das Thema nur eine untergeordnete. Dies gilt auch für die konzeptionellen Überlegungen des Ausschusses für Systemrisiken. Hier gehen die Diskussionen eher in die Richtung wie beispielsweise der für Banken geltende antizyklische Kapitalpuffer künftig ausgestaltet werden könnte.

Wie der Prozyklizität im mikro- und auch makroprudenziellen Sinne beizukommen ist, ist keine einfache Aufgabe. Schließlich sind es auch nicht alle Banken, die ihre Eigenmittelunterlegung auf der Basis der o.g. Risikomaße vornehmen. Schließlich gibt es unterschiedliche Rechnungslegungsnormen, die einen Einfluss auf die Risikovorsorge haben. Die Risikovorsorge im Kreditgeschäft ist der Hauptfaktor für die Zyklizität der Bankkapitalisierung. In einer Studie wurde geschätzt, dass die Sensitivität der Risikovorsorge gegenüber dem BIP-Wachstum im Euroraum etwa zwei Drittel der Schwankungen der Bankkapitalisierung über den Konjunkturzyklus erklären kann. Somit dürfte die Konjunkturabhängigkeit der Risikovorsorge im Kreditgeschäft auch eine wichtige Determinante für die Konjunkturabhängigkeit der Kreditvergabe sein.

Also genug Raum für Diskussionen. Das Federal Reserve Board wird am 30. und 31. März 2023 ein Symposium über Prozyklizität durchführen. Dort gibt es Gelegenheit, innovative Forschungsergebnisse zu den Auswirkungen von Prozyklizität auf die Finanzstabilität zu teilen.

Autor:

Dr. Silvio Andrae