Digitalisierung und Regulatorik verändern nachhaltig Rollen und Funktionen innerhalb der Finanzorganisation, so das Ergebnis einer aktuellen Umfrage zur Agenda 2025 der Chief Financial Officer (CFO) und Chief Risk Officer (CRO). Die Umfrage hat die Management- und Technologieberatung BearingPoint nach 2016 zum zweiten Mal unter Vertretern der deutschen Versicherungswirtschaft zu Status und Perspektiven der Finanzbereiche durchgeführt.

Den größten Veränderungsdruck auf Versicherungsunternehmen üben demnach die Digitalisierung sowie die Regulatorik aus. Rolf Meyer, verantwortlicher Partner bei BearingPoint für Finance & Regulatory im Segment Versicherungen, betont die Bedeutung dieser Veränderung: "Mit voranschreitender Automatisierung und Robotisierung sind die Themen Datenaufbereitung, Analyse und Entscheidung immer mehr miteinander verknüpft. Zudem werden die klassischen Aufgabenfelder im Rechnungswesen und Risikomanagement zunehmend durch aktuarielle Fähigkeiten geprägt. Dem müssen sich die Versicherer heute schon stellen."

Digitalisierung im CFO/CRO Bereich

Die Unternehmen setzen weiterhin auf Integration und Harmonisierung. Dabei ist die inhaltliche, prozessuale und technologische Komplexitätsreduktion gerade auch im Finanz- und Rechnungswesen ein wichtiges Ziel, das bei allen Teilnehmern Zustimmung findet.

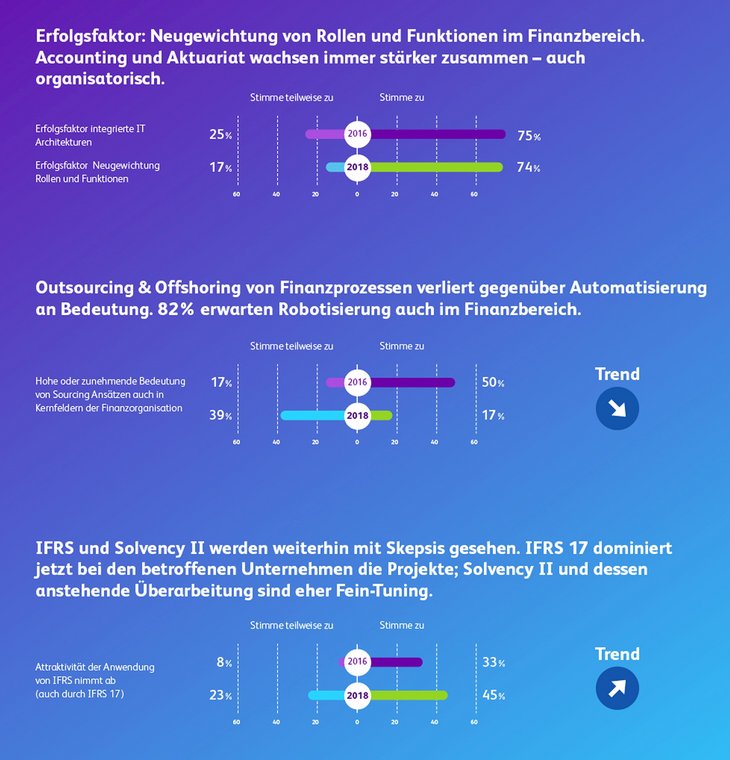

Sehr hohe Zustimmungsgrade erhält auch die These, dass die digitale Transformation nicht nur Auswirkungen auf Systeme, sondern auch auf die Aufbau- und Ablauforganisation sowie das Mitarbeiterbild und deren Profile haben wird. Mehr als 90 Prozent stimmen der Aussage zu, dass bestehende Rollen und Funktionen neu gewichtet werden und klassische Aufgabenfelder im Rechnungswesen beispielsweise durch aktuarielle Fähigkeiten geprägt oder ergänzt werden. So wird das Rechnungswesen mehr und mehr zum ausführenden Organ und die Zulieferung der Bewertungen erfolgt immer stärker durch die Aktuare. Das hat in der Praxis schon zur Umorganisation des Rechnungswesens unter die Leitung des Aktuariats geführt.

Robotisierung wird von der überwiegenden Mehrheit als ein Instrument im Finanzbereich gesehen, um Effizienz und Qualität weiter zu steigern. Über 80 Prozent sehen die Robotisierung als ein geeignetes Mittel, um Freiräume für stärker wertschöpfende Tätigkeiten zu schaffen. Dabei erkennen die Unternehmen aber auch, dass sie die Robotisierung wirkungsvoll in schon weitgehende Bestrebungen zur Automatisierung integrieren müssen. Outsourcing und Offshoring von Finanzprozessen verlieren in diesem Zusammenhang gegenüber Automatisierung an Bedeutung.

Robotisierung kann zum Beispiel den Fast Close unterstützen. Mit uneingeschränkter Zustimmung sehen 65 Prozent der Befragten bei der Verkürzung der Abschlusszeiten das Ende der Fahnenstange noch nicht erreicht. Einige Umfrageteilnehmer kommentierten dies jedoch auch mit "Schneller geht's nicht".

IFRS und Solvency II: Regulatorik mehr als nur Nebenbedingung

Regulatorik bleibt eine erhebliche Nebenbedingung in der Finanz- und Risikoorganisation und bestimmt nicht selten die gesamte Agenda. IFRS Anwender bestätigen dies mit Hinweis auf IFRS 17. Gerade die Vertreter aus den global agierenden Versicherungsunternehmen unterstreichen die voranschreitende Bedeutung von IFRS (teils auch als Ersatz lokaler Standards). Durch IFRS 17 scheint sich aber die Spaltung im deutschen Markt bei der IFRS Anwendung zu festigen. IFRS 17 Anwender stehen vor der Aufgabe, die grundlegende Veränderung bei Ansatz und Bewertung technologisch zu unterstützen. 34 Prozent der Befragten zeigen sich im Hinblick auf die Multi-Valuation-Fähigkeiten (unterschiedliche GAAPs, Plan/IST, Finanzen/Risiko) der gängigen Anbieter von Standardsoftware unzufrieden. Die technologische Integration verschiedener Teillösungen zur Abdeckung von IFRS 17 bleibt trotz bereits laufender Projekte eine große Herausforderung.

Auch Solvency II bleibt ein Thema. So stimmen 26 Prozent der Befragten uneingeschränkt und 52 Prozent teilweise der These zu, dass der anstehende Review zu größeren Überarbeitungen und materiellem Umsetzungsaufwand führen wird. Die letzte Dekade der Regulierung wirkt offenkundig bei den Betroffenen nach und erzeugt bei vielen Entscheidern erhebliche Vorsicht gegenüber möglichen Änderungen. Einige Unternehmen sehen sich mit den heutigen Prozessen und Systemen allerdings auch für die zukünftigen Entwicklungen gut aufgestellt.

Trends in der CFO-/CRO-Agenda bei Versicherungen [Quelle: Bearing Point]

Über die Studie

Befragt wurden Vertreter aus den Finanzbereichen deutscher Versicherungsunternehmen zu Status und Perspektiven ihrer Bereiche hinsichtlich Digitalisierung, Aufbau- und Ablauforganisation sowie Regulierung.

Die befragten Unternehmen vertreten unterschiedliche Gesellschaftsformen und Größenklassen in der deutschen Versicherungswirtschaft. Die im März und April 2018 durchgeführte Kurzumfrage beinhaltete insgesamt 10 Thesen, deren Zustimmungsgrad anhand einer Bewertungsskala von 1 bis 4 abgefragt wurde. Die Befragten konnten zudem die Thesen kommentieren.