Die richtigen Entscheidungen zu treffen ist einer der wichtigsten Aspekte eines erfolgreichen und glücklichen Lebens. Um stets die angemessenen Maßnahmen zu treffen, ist die richtige Einschätzung der mit den jeweiligen Optionen zusammenhängenden Risiken unabdingbar. Forschungsarbeiten aus unterschiedlichen Disziplinen zeigen, dass es kognitive Verzerrungen gibt, welche unsere Einschätzungen von Risiken beeinflussen. Diese Verzerrungen können dazu führen, dass wir nicht die richtige Wahl treffen. Dies ist nicht nur für unser persönliches Wohlergehen von Bedeutung, sondern wirkt sich auch erheblich auf die Einschätzung von Risiken im beruflichen Kontext aus, beispielsweise auf die Erstellung und Beurteilung von Risikoszenarien in Unternehmen. Unser Artikel bietet einen Überblick über kognitive Verzerrungen und individuelle Unterschiede bei der Handhabung von Risiken; zudem werden Ansätze erläutert, wie man mit solchen kognitiven Verzerrungen umgehen kann. Weiterhin fassen wir den neurowissenschaftlichen Unterbau der Risikoeinschätzung zusammen und beschreiben die Vorteile, die der Einsatz der Neuroökonomie dabei bietet, in riskanten Situationen Menschen davon abzuhalten, die falschen Entscheidungen zu treffen.

Das interdisziplinäre Feld der Neuroökonomie wurde Ende der Neunzigerjahre begründet und versucht, die biologischen Wurzeln der menschlichen Entscheidungsfindung zu entschlüsseln [für einen kurzen Überblick siehe Häusler/Weber 2014]. Die Forschungsarbeiten widmen sich vor allem Entscheidungen, die in einem Umfeld der Unsicherheit getroffen werden müssen und bei denen das Ergebnis des Handelns nur bedingt vorhersehbar ist.

Überblick über einige kognitive Verzerrungen

Aus rationaler Perspektive sollte ein perfekter Entscheider Überzeugungen über seine Umgebung in bayesscher Form auf ihre Angemessenheit überprüfen, indem er neue Erkenntnisse objektiv in seine bisherigen Überzeugungen integriert. Allerdings wurden in der Vergangenheit zahlreiche verschiedene, bedeutsame kognitive Verzerrungen beschrieben, die eine Abweichung von dem rationalen Entscheider darstellen, welcher seine Überzeugung im bayesschen Sinne überdenkt (siehe Tab. 01). Untersuchungen aus der Verhaltensökonomie zeigen, dass Individuen Überzeugungen über die Zukunft anhand früherer Erfahrungen entwickeln und dabei weniger Gewicht auf Ereignisse legen, die schon weiter zurückliegen (Rezenzeffekt, siehe Tab. 01). Dadurch können die Überzeugungen einer verzerrten Wahrnehmung unterliegen und eine Über- oder Unterschätzung der Risiken zur Folge haben.

| Name | Beispiel |

|---|---|

| Rezenzeffekt | Ich berücksichtige eine Kurssteigerung um 10 %, die vor einer Woche eingetreten ist, stärker als eine Steigerung um 10 % vor einem Jahr. |

| Überschätzungsverzerrung | Ich überschätze meine Fähigkeit zu beurteilen, wie lange ich für den Abschluss eines Projektes brauchen werde. |

| Übergenauigkeitsverzerrung | Ich bin zu selbstsicher in meiner Einschätzung der Anzahl von Wolken auf einem Foto eines bewölkten Himmels. |

| Überplatzierungsverzerrung | Ich schätze, dass ich besser als die Durchschnittsperson in einem einfachen Mathematiktest abschneiden werde. |

| Pessimismusverzerrung | Da ich in einem ärmeren Haushalt aufgewachsen bin, glaube ich, dass meine zukünftigen finanziellen Investitionen negativ ausfallen werden. |

Tab. 01: Überblick und Beispiele fünf kognitiver Verzerrungen.

Ein weiterer wichtiger Faktor ist die Selbstüberschätzung, welche zu negativen individuellen Ergebnissen führen kann, wie es beispielsweise bei exzessivem Börsenhandel zu selbstsicherer Anleger herausgefunden wurde [siehe Grinblatt/Keloharju 2009]; hier zeigt sich, dass solche Personen das mit ihrem Handeln einhergehende Risiko unterschätzen. In einem beruflichen Kontext wurde zusätzlich festgestellt, dass zu optimistische Vorstandschefs häufig ihre Fähigkeit, Renditen zu erwirtschaften, überschätzen, und eine höhere Zahl an Fusionen und Übernahmen aufweisen [siehe Malmendier/Tate 2008].

Neben der jeweiligen Persönlichkeit wirken sich auch – wie bereits seit Langem bekannt – die individuellen Erfahrungen auf Entscheidungen aus. Eine jüngst veröffentlichte Studie belegt, dass Personen aus Haushalten mit niedrigerem sozioökonomischem Status bei der Einschätzung der wahrscheinlichen Entwicklung von Aktien pessimistischer eingestellt sind [see Kuhnen/Miu 2015] und somit eine Pessimismusverzerrung aufweisen. Ebenso waren Menschen, die die große Depression miterlebten, weniger bereit, sich am Aktienmarkt zu engagieren und die entsprechenden finanziellen Risiken einzugehen [siehe Malmendier/Nagel 2009]. Als diese Teilnehmer aufgefordert wurden, in Aktien zu investieren, legten sie lediglich einen geringeren Teil ihres frei verfügbaren Vermögens an [siehe Malmendier/Nagel 2009]. Noch liegen keine Studien vor, die diesen Effekt in einem beruflichen Kontext untersuchen. Wenn man sich aber vor Augen führt, dass auch hier Menschen Risikowahrscheinlichkeiten in der Analyse von Szenarien vorhersagen, ist zu vermuten, dass in einem solchen Kontext die gleichen Verzerrungen auftreten können.

Der neurowissenschaftliche Unterbau riskanter Entscheidungen

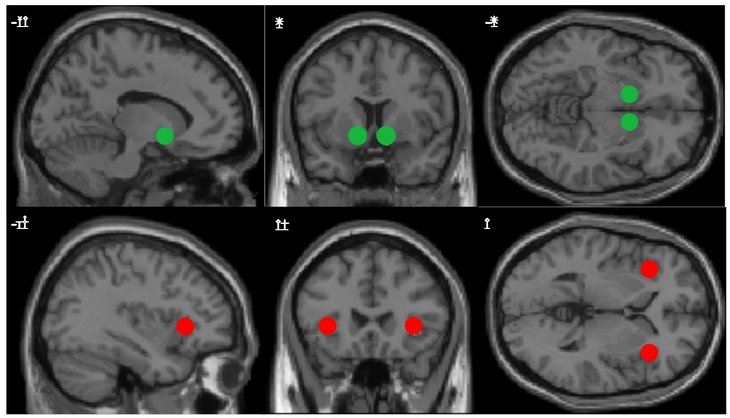

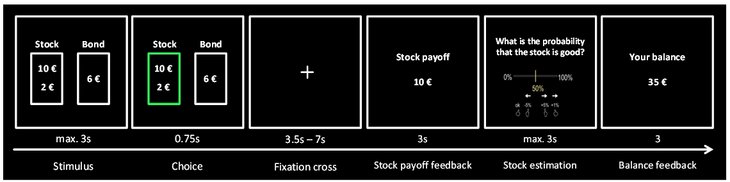

Der Neurowissenschaft ist es gelungen, die wichtigsten Hirnbereiche zu ermitteln, welche bei riskanten Entscheidungen die Hauptrollen spielen: vor allem das ventrale Striatum (VS) und die anteriore Insel (AI) (siehe Abb. 01). Zudem zeigen sich individuelle biologische Unterschiede: Eine Aktivierung in der AI dient als "intuitives" Frühwarnsignal bei Spekulationsblasen; Menschen mit solchen Signalen verdienten mehr als andere, bei denen solche Signale fehlten [Smith et al. 2014]. Da risikobehaftete Entscheidungen jedoch viele Aspekte beinhalten und auch kontextabhängig sind, wurde in jüngeren Studien versucht, diese spezifischen Aspekte und Situationen zu beeinflussen. Mithilfe experimenteller Paradigmen sollen Risikobereitschaften innerhalb und außerhalb von Kernspintomografen ermittelt werden. Ein Beispiel dafür ist unsere aktuelle neurowissenschaftliche Anpassung (siehe Abb. 02) eines Finanzexperiments, welches vor Kurzem von Camelia Kuhnen [Kuhnen 2015] im Journal of Finance veröffentlicht wurde. Unsere Anpassung dieses experimentellen Paradigmas zeigt die Vorteile der neuroökonomischen Forschung bei der Aufgabe, verschiedene Aspekte der Risikoverarbeitung in Gewinn- ebenso wie in Verlustsituationen getrennt zu ermitteln, indem die Hirnaktivierung während der Reizdarbietung, der risikofreundlichen (Aktien) oder risikoscheuen (Anleihen) Entscheidung sowie während der Rückmeldung über das Ergebnis der Aktienanlage gemessen wird. Indem weltweit im Rahmen zahlreicher Experimente unterschiedliche Arten finanzieller "Spiele" untersucht werden, bringt jedes dieser Experimente das Feld der Neuroökonomie dem Ziel, ein umfassendes Modell mit unterschiedlichen Aspekten risikobehafteter Entscheidungen zu erstellen, einen Schritt näher.

Abb. 01: Die wichtigsten Hirnareale bei riskanten Entscheidungsprozessen. Ventrales Striatum (VS, grün) und anteriore Insel (AI, rot).

Abb. 02: Das finanzielle Investment fMRT Paradigma (angepasst aus Kuhnen 2015).

Ansätze zum Umgang mit kognitiven Verzerrungen

Eine wichtige Frage ist natürlich, wie Menschen ihre individuell verzerrte Wahrnehmung verringern können. Ein erster Ansatz könnte daraus bestehen, das Bewusstsein für diese Aspekte zu erhöhen, indem die Entscheider, also die "einfachen" Kontoinhaber und im beruflichen Umfeld die Risikomanager deutlich mehr über die unterschiedlichen Verzerrungen informiert werden, welche in ihren Entscheidungen berücksichtigt werden müssen. Dies könnte in Form von Informationsbroschüren oder Workshops erfolgen. Weiterhin können in bestimmten Situationen auch Strategien zur Kontrolle von Emotionen die Entscheidungsfähigkeit verbessern. Insbesondere in "heißen" Situationen, wenn die Entscheider aufgrund der Umstände gestresst sind, können solche Strategien zur Kontrolle der Emotionen wie etwa eine Neubeurteilung, den jeweiligen Entscheider unterstützen. Mittelfristig könnte dies dadurch unterstützt werden, dass den Entscheidern ihr derzeitiger physiologischer Zustand anhand des Hautleitwerts oder mittels einer Elektroenzephalografie (EEG) bildlich dargestellt wird. Solche Interventionen müssen in engem Zusammenspiel von Wissenschaftlern und Anwendern sorgfältig ausgearbeitet werden.

Warum ist die neuroökonomische Forschung so wichtig?

Das zunehmende Verständnis des biologischen Unterbaus menschlicher Entscheidungen ist auf verschiedenen Ebenen von Bedeutung. Neben dem wissenschaftlichen Interesse bestehen die wichtigsten Gründe und Motivationen darin Menschen zu identifizieren, die eher voreingenommen sind als andere und die von einer solchen Intervention deutlich profitieren könnten. Außerdem sollten auf der Gesamtebene Einzelanleger nicht unterschätzt werden, da die Summe der weltweiten Einzelanlagen diejenigen professioneller Investmentfirmen übersteigen können. In diesen Fällen wäre es sinnvoll, die zugrunde liegenden Motivationen der Einzelanleger besser zu verstehen, um dadurch Möglichkeiten zur Begrenzung negativer Ergebnisse aufzuzeigen. Nach dem derzeitigen Erkenntnisstand könnte dieses Phänomen auch für professionelle Risikomanager gelten. Obwohl sich argumentieren ließe, dass für diese Unternehmung neurowissenschaftliche Methoden nicht von Bedeutung sind (der Fokus liegt in erster Linie auf dem Verhalten), kann das Wissen um biologische Zwänge die riesige Auswahl verhaltensbezogener Interventionen deutlich verkleinern und die Forschung effektiver gestalten. Auch wenn Anwendungen, welche auf neuroökonomischen Erkenntnissen beruhen, noch in den Kinderschuhen stecken, wird das wachsende Know-how mit Sicherheit dazu beitragen können, Umfelder zu schaffen, in denen Menschen Entscheidungen nach ihren besten Möglichkeiten treffen.

Literatur

- Grinblatt, M./Keloharju, M. [2009]: Sensation seeking, overconfidence, and trading activity. The Journal of Finance 64(2):549-578.

- Häusler, A. N./Weber, B. [2015]: Folgerungen aus der Neuroökonomie für das Verständnis des Anlageverhaltens. Frankfurter Institut für Risikomanagement und Regulierung (FIRM) Jahrbuch 2015: 86-87.

- Kuhnen, C. M. [2015]: Asymmetric learning from financial information. The Journal of Finance 70(5):2029-2062.

- Kuhnen, C. M./Miu, A. C. [2015]: Socioeconomic status and learning from financial information. The National Bureau of Economic Research Working Paper No. 21214.

- Malmendier, U./Nagel, S. [2009]: Depression babies: do macroeconomic experiences effect risk-taking? The National Bureau of Economic Research Working Paper No. 14813.

- Malmendier, U./Tate, G. [2008]: Who makes acquisitions? CEO overconfidence and the market’s reaction. The Journal of Financial Economics 89(1):20-43.

- Smith A./Lohrenz T./King J./Montague P. R./Camerer C.F. [2014]: Irrational exuberance and neural crash warning signals during endogenous experimental market bubbles. Proceedings of the National Academy of Sciences 111:10503-10508.

Autoreninformationen:

Alexander Niklas Häusler, M.Sc., Center for Economics and Neuroscience, Universität Bonn.

Professor Dr. Bernd Weber, Heisenberg-Professor, Direktorium, Center for Economics and Neuroscience, Universität Bonn.

Hinweis: Der Beitrag ist im FIRM Jahrbuch 2016 erstmalig erschienen. Download des FIRM Jahrbuchs 2016 unter www.firm.fm