Um Erkenntnisse aus der Neuroökonomie für andere Fachdisziplinen oder Anwendungen im Bereich der finanziellen Entscheidungen [eine kurze Übersicht finden Sie hier: Häusler/Weber 2015] interpretieren zu können, gilt es zunächst zu verstehen, wie das Risikoverhalten in finanziellen Fragen mithilfe neurowissenschaftlicher Methoden gemessen wird. Insbesondere Personen, die sich aus privaten oder beruflichen Gründen für Verhaltensökonomie interessieren, nehmen gerne an neuroökonomischen Studien teil. Damit möchten sie nicht nur einen Beitrag zur Forschung leisten, sondern sich auch über die verwendeten Ansätze informieren und eigene Erfahrungen damit sammeln. Wir geben Ihnen hier einen kurzen Überblick über die wichtigsten Methoden. Zunächst stellen wir anhand eines kürzlich in unserem Labor durchgeführten Experiments dar, was ein solches Forschungsverfahren beinhalten kann. Im Anschluss geben wir einen Überblick über die unterschiedlichen Aufgaben, mit deren Hilfe das finanzielle Risikoverhalten gemessen werden kann. Wir schließen unseren Artikel mit einem Ausblick und Vorschlägen für künftige Studien ab.

Ein kurzer Überblick über die Durchführung einer neurowissenschaftlichen Studie

Wie bei anderen wissenschaftlichen Studien auch beginnt eine neurowissenschaftliche Studie mit der Entwicklung einer spezifischen Fragestellung, gefolgt von der Vorbereitung geeigneter Experimente zum Prüfen der relevanten Hypothesen. Nachdem die Experimente erstellt, vorab getestet und von der Ethikkommission unserer Universität genehmigt wurden, werden über eine interne Datenbank, Anzeigen oder Personalvermittlungen Teilnehmer rekrutiert. Bei der Auswahl kommen neben den studienrelevanten Kriterien auch allgemeine Ausschlusskriterien in Bezug auf Kernspintomografen zur Anwendung, wie medizinische oder Metallimplantate, Klaustrophobie und bestimmte Arzneimittel.

Am Tag des Experiments wird mit dem Teilnehmer ein ausführliches Aufklärungsgespräch geführt. Hierbei findet eine weitere medizinische Untersuchung statt, und es werden Fragen zum Experiment beantwortet (Abbildung 01, Bild A). Vor der Messung der Hirnaktivitäten führt der Teilnehmer außerhalb des Kernspintomografen einige Probedurchläufe des jeweiligen Experiments durch (vgl. Abbildung 01, Bild B). Danach befragt der Versuchsleiter den Teilnehmer noch einmal bezüglich möglicherweise noch vorhandener metallischer Gegenstände an Kleidung und Körper, hilft ihm auf der Liege des Kernspintomografen Platz zu nehmen und versorgt ihn mit einem Gehörschutz – in der Regel sind dies Ohrstöpsel. Als Nächstes wird direkt über dem Kopf des Probanden eine Kopfspule platziert und vor seinen Augen eine Schutzbrille oder ein Spiegel befestigt, um einen hinter dem Tomografen angebrachten Bildschirm widerzuspiegeln. Anschließend wird diese visuelle Ausstattung eingestellt, um Sichtprobleme wie beispielsweise ein schlechtes Sehvermögen zu korrigieren. Sobald der Teilnehmer gut sehen kann, werden ihm Griffe mit Auswahltasten in die Hand gegeben. Dann wird der Teilnehmer langsam in den Kernspintomografen gefahren (vgl. Abbildung 01, Bild C).

Während er sich im Tomografen befindet, kann der Teilnehmer jederzeit einen Alarmknopf auf seiner Brust betätigen. Darüber hinaus beobachtet der Versuchsleiter den Teilnehmer kontinuierlich von einem Fenster im angrenzenden Kontrollraum und hält in den Pausen über eine Sprechanlage Kontakt mit ihm. Während er im Kernspintomografen liegt, wird bei dem Teilnehmer eine kurze Messung der Hirnstruktur durchgeführt (ca. 8 Minuten), gefolgt von der eigentlichen Aufgabe des Experiments (gemeinhin als Paradigma bezeichnet) und sonstigen Messungen. Je nach Dauer des Paradigmas, Art der sonstigen Messungen und abhängig von der spezifischen Fragestellung kann dies zwischen 15 Minuten und 1,5 Stunden dauern. Während dieses Paradigmas (im nachfolgenden Absatz werden drei davon erklärt) wird der Teilnehmer gebeten, mit einem festgelegten Startkapital riskante oder sichere Finanzentscheidungen zu treffen. Durch eine richtige oder falsche Entscheidung erhöht beziehungsweise verringert sich das Kapital des Teilnehmers, der Endbetrag wird nach dem Experiment ausbezahlt. Nach der Tomografie wird der Teilnehmer in einen anderen Raum geführt, wo weitere psychologische Untersuchungen, wie Intelligenz- und Persönlichkeitstests, bei ihm durchgeführt werden (vgl. Abbildung 01, Bild D). Schließlich werden das Teilnahmehonorar und die im Rahmen der Aufgabe erzielten Beträge auf das Bankkonto des Teilnehmers überwiesen.

Abbildung 01:Ablauf des Experiments: A. Aufklärungsgespräch (~20min.) B. Training (~15min.) C. Hirnmessungen während der Finanzentscheidungen (~25min. bis 1h 20min.) D. IQ und Persönlichkeitstests (~1h)

Mit welchen Aufgaben kann das Eingehen finanzieller Risiken untersucht werden?

Es gibt zahlreiche Paradigmen, die bei Laborexperimenten zur Messung des finanziellen Risikoverhaltens erfolgreich zur Anwendung kommen. Drei davon werden wir hier vorstellen. Anders als bei vielen anderen verhaltenswissenschaftlichen Versuchsanordnungen ist man bei funktionellen MRT-Paradigmen besonders auf wiederholte Messungen eines bestimmten Verhaltens oder mentalen Zustands angewiesen. Ursache hierfür ist ein schlechtes Signal-Rausch-Verhältnis; die Art der Experimentanordnung kann hierdurch stark beeinflusst werden. Im Gegensatz hierzu werden in der Verhaltensökonomie zahlreiche Experimente bei den Teilnehmern nur ein einziges Mal durchgeführt. Ein verbreitetes, jedoch abstrakteres Paradigma ist Balloon Analogue Risk Task (BART, vgl. Abbildung 02, Bild A), der vor knapp zwanzig Jahren von Lejuez et al. [vgl. Lejuez et al. 2002] eingeführt wurde und seitdem sehr häufig zur Anwendung kommt. Bei dieser Aufgabe sollen die Teilnehmer entscheiden, ob sie einen Ballon aufblasen oder nicht. Ein Aufblasen des Ballons kann eine finanzielle Wertsteigerung bewirken oder den Ballon zum Platzen bringen, was den Verlust aller während des Versuchs angesammelten Vermögenswerte bedeutet. Wie bei einem echten Ballon steigt beim Aufblasen das Risiko, dass der Ballon platzt. Entscheidet sich der Teilnehmer dafür, den Ballon nicht aufzublasen, kann er das gesammelte Geld behalten und mit einem neuen, nicht aufgeblasenen Ballon von vorn beginnen. Bei dieser Aufgabe stellt die durchschnittliche Anzahl der "Aufblasvorgänge pro Ballon" die individuelle Risikobereitschaft dar.

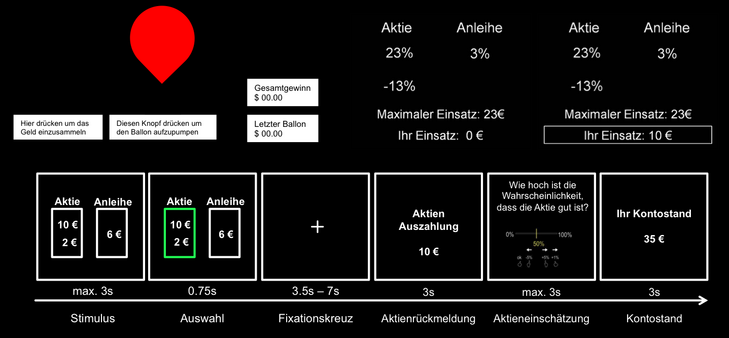

Es wurden noch zwei andere Paradigmen entwickelt, die weniger abstrakt sind und bei denen gängigere finanzielle Risikobedingungen zur Anwendung kommen: die Aktienallokationsaufgabe (vgl. Abbildung 02, Bild B) und das Börsenparadigma (vgl. Abbildung 02, Bild C). Bei der Aktienallokationsaufgabe (vgl. Abbildung 02, Bild B) können die Teilnehmer bis zu 23 in eine risikoreiche Anlage (die Aktie) investieren, wobei die Chancen, für das investierte Geld positive oder negative Zinsen zu erhalten, 50:50 stehen. Der Rest des Betrags wird in eine sichere Anlage (die Anleihe) investiert. Der durchschnittliche Betrag, der in die Aktie investiert wurde, repräsentiert die individuelle Risikobereitschaft. Um einen Lernvorgang zu unterbinden, wird der Teilnehmer erst nach Beendigung des vollständigen Experiments darüber informiert, ob er Geld gewonnen oder verloren hat. Das Börsenparadigma (vgl. Abbildung 02, Bild C) wurde erst kürzlich entwickelt. Auch bei diesem Paradigma zum Eingehen finanzieller Risiken sollen die Teilnehmer sich für eine risikoreiche (Aktie) oder sichere Anlage (Anleihe) entscheiden. Das Verhältnis der Entscheidungen für die Aktie oder die Anleihe wird zur Messung des finanziellen Risikoverhaltens genutzt. Diese etwas komplexere Aufgabe ermöglicht neben der Messung zusätzlicher Aspekte wie Lernverhalten und Einschätzung der Wahrscheinlichkeit auch die Gewinnung hochinteressanter Informationen über die Gehirnaktivierung bei der Entscheidung für eine riskante oder sichere Anlage, denn wir Forscher erhalten hierbei neurowissenschaftliche Daten dazu, warum Menschen ein unterschiedliches Risikoverhalten zeigen.

Abbildung 02: Beispielabläufe verschiedener Experimente zur Untersuchung von finanzieller Risikosuche: A. Balloon Analog Risk Task (BART, angepasst aus Lejuez et al.2002) B. Aktienallokationsaufgabe C. Börsenparadigma

Ausblick

Die erwähnten Paradigmen ermöglichen uns bereits einen enormen Erkenntnisgewinn. Dennoch ist uns Neuroökonomen bewusst, dass sich das finanzielle Risikoverhalten in der Realität ganz anders und vor allem vielschichtiger gestalten kann. In der Realität sind Finanzentscheidungen wie das Investieren in eine Anleihe oder eine Aktie nicht damit gleichzusetzen, dass man nach Einblendung vereinfachter Risikoinformationen auf eine Schaltfläche klickt. Um jedoch eine komplexe Entscheidung wie einen Aktienkauf verstehen zu können, ist es unserer Meinung nach erforderlich, diesen Vorgang auf seinen Kern zu reduzieren und auf diese Ergebnisse aufzubauen. Darüber hinaus ist uns bewusst, dass die Verwendung eines Tomografen als Goldstandard den klaren Nachteil hat, dass die Studien ausschließlich mit Tomografen unter streng kontrollierten Laborbedingungen durchgeführt werden. Eine Alternative hierfür sind Gehirn-Messsysteme wie die Nahinfrarot-Spektroskopie (NIRS) und die Elektroenzephalografie (EEG), die zwar mehr Mobilität, jedoch aufgrund ihres begrenzten räumlichen Auflösungsvermögens nur eingeschränkte Anwendungsmöglichkeiten bieten. Eine der wichtigsten Herausforderungen für die Zukunft wird daher die Schaffung einer realistischeren Umgebung für Experimente mit Neurobildgebung sein. Realitätsnahe Finanzentscheidungen, die während der Untersuchung im Tomografen innerhalb einer Virtual-Reality-Umgebung getroffen werden, wären eine Möglichkeit. Eine Idee wäre es, eine Finanzberatung in Form eines Virtual-Reality-Meetings mit einem Finanzberater durchzuführen und im Anschluss an das Meeting die Entscheidung für die risikoreiche oder sichere Anlage treffen zu lassen. Während des gesamten Vorgangs würde der Teilnehmer im Tomografen liegen und seine Gehirnaktivierung erfasst werden. Damit könnte erforscht werden, wie und warum unterschiedliche Formen der Finanzberatung die Finanzentscheidung des Kunden beeinflussen können. Angesichts der modernen Technologien und bahnbrechenden Erfindungen, die solche Experimente ermöglichen, blicken wir Neuroökonomen gespannt in die Zukunft.

Literatur

- Häusler, A. N./Weber, B. [2015]: Folgerungen aus der Neuroökonomie für das Verständnis des Anlageverhaltens, in: Frankfurter Institut für Risikomanagement und Regulierung (FIRM) (Hrsg.): Jahrbuch 2015, Frankfurt am Main 2015, S. 86-87.

- Kuhnen, C. M. [2015]: Asymmetric learning from financial information. The Journal of Finance 70(5), p. 2029-2062.

- Kuhnen, C. M./Chiao, J. [2009]: Genetic determinants of financial risk taking. PLOS ONE 4(2):e4362

- Lejuez, C. W./Read, J. P./Kahler, C. W./Richards, J. B./Ramsey, S. E./Stuart, G. L./Strong, D. R./Brown, R. A. [2002]: Evaluation of a behavioral measure of risk taking: the Balloon Analogue Risk Task (BART), in: Journal of Experimental Psychology: Applied 8(2):75–84.

Autoren

Professor Dr. Bernd Weber, Heisenberg-Professor, Direktorium, Center for Economics and Neuroscience, Universität Bonn

Alexander Niklas Häusler, Doktorand, Center for Economics and Neuroscience, Universität Bonn

[Hinweis: Der Beitrag ist im FIRM Jahrbuch 2017 erschienen. Download des kompletten Jahrbuchs unter www.firm.fm]