Reputation ist ein wichtiger Faktor für den Erfolg am Markt. Unternehmen aller Branchen schenken dem Thema Reputationsrisikomanagement (RepRisk) deshalb bereits seit mehreren Jahren eine verstärkte Aufmerksamkeit. Allgemein versteht man unter Reputation das Ansehen eines Unternehmens oder einer Person in der Öffentlichkeit. Ein Unternehmen kann dementsprechend erst dann eine gute oder schlechte Reputation haben, wenn es Gegenstand medialer Berichterstattung ist. Der oft synonym gebrauchte Begriff "Ruf" bezeichnet im Unterschied dazu das Ansehen einer Person oder eines Unternehmens gegenüber bekannten Dritten. Der Ruf ist somit Produkt direkter Kommunikation und eine Folge dessen, was sich Mitarbeiter und andere Stakeholder "unter sich" über ein Unternehmen oder die dort tätigen Personen berichten. Einen Ruf hat jede natürliche oder juristische Person, über die gesprochen wird, eine Reputation hingegen nur solche, die Gegenstand öffentlicher Diskurse sind. Demgegenüber ist der Begriff des Image für das Ansehen von Produkten reserviert. In der Praxis spricht man alltagssprachlich von Imagekampagnen der Unternehmen.

Das Reputationsrisiko definiert also als jenes Risiko, das aus einem Ansehensverlust erwächst. Zum einen kann jede Maßnahme entweder direkt oder indirekt zu Ansehensverlusten führen, zum anderen kann jeder Verlust in anderen Risikokategorien ein Reputationsrisiko darstellen, wenn er öffentlich gemacht wird. Kurzum: Jedes andere Risiko kann die Reputation betreffen und die Reputation betrifft alle anderen Risiken.

Und dennoch: In der Praxis wird die Reputation als wichtigstes immaterielles Asset eines Unternehmens vielfach ignoriert. Allerdings steht einer erhöhten Medienaufmerksamkeit mit zunehmender Tendenz zur "Skandalisierung" von Ereignissen eine besondere Vertrauenssensitivität gegenüber. Diese Entwicklung wird auch durch eine Studie bestätigt, die jüngst durch die Technischen Universität Graz in Kooperation mit dem Kompetenzportal RiskNET durchgeführt wurde. An der Studie beteiligten sich über 400 Risikomanagement-Experten aus Deutschland, Österreich und der Schweiz.

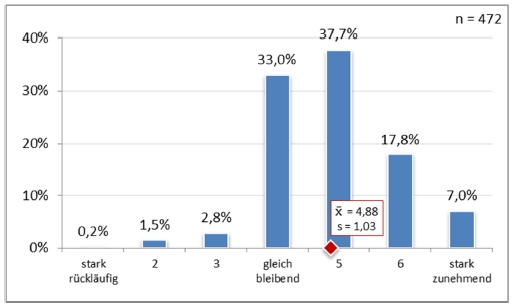

In der folgenden Abbildung sind die erwarteteten Entwicklungen im Bereich der Reputationsrisiken dargestellt. Der Mittelwert von 4,88 und die Häufigkeitsverteilung der Antworten deuten darauf hin, dass Reputationsrisiken zukünftig an Bedeutung gewinnen werden. Mehr als die Hälfte aller Teilnehmer (62,5 %, Antworten 5 - 7) gaben an, dass Reputationsrisiken zukünftig an Bedeutung gewinnen werden.

Abbildung: Zunehmende Bedeutung von Reputationsrisiken

Einbettung des Reputationsrisikomanagements in die Entscheidungsprozesse

Im Rahmen des RepRisk-Prozesses steht das Unternehmen in direktem Dialog mit den relevanten Interessengruppen, beispielsweise Zulieferer, Kunden, Angestellte oder Investoren. Im modernen Risikomanagement können Reputationsrisiken durch eine Reputationsrisikosteuerung weitgehend beherrscht werden. Voraussetzung ist eine entsprechende Verankerung in der Institutsorganisation, eine erhöhte Aufmerksamkeit für Reputationsrisiken beim Management sowie eine Einbettung des Reputationsrisikomanagements in die Entscheidungsprozesse.

Falls Zweifel an der Reputation eines Kunden oder eines Geschäfts bestehen, ist eine genauere Beurteilung der Risiken zunächst durch die Marktseite notwendig. Eine zusätzliche Risikofaktorliste enthält die aus den Erfahrungswerten der Vergangenheit gewonnenen Risikotreiber, unterteilt nach den Kategorien Kunde, Sektor, Produkt und Land. Soweit möglich, wird von dieser Risikofaktorliste auf entsprechende Regelwerke referenziert, die diese Risiken steuern bzw. begrenzen sollen. Das RepRisk-Management initiiert daraufhin die Reputationsrisiko-Analyse des Geschäftsvorfalls bei den zentralen Ansprechpartnern der involvierten Reputationsrisiko-Spezialistenbereiche, darunter Compliance, Nachhaltigkeitsmanagement und Kommunikation. Die Spezialistenbereiche würdigen aus Fachbereichssicht die reputationsrisikorelevanten Sachverhalte, fassen diese im Ergebnis adressatengerecht für das Management zusammen und geben ihre Votierung (Zustimmung, Zustimmung mit Auflagen, Ablehnung) aus Fachbereichssicht ab.

Übernahme der finanziellen RepRisk-Folgen durch eine Versicherung

Einen alternativen Ansatz zur Absicherung von Reputationsrisiken stellte im Rahmen des OpRisk-Forums 2013 in Köln der Industrieversicherungsmakler AON Risk Solutions vor. Dabei soll die Absicherung von Umsatzeinbußen durch eine Gewinnausfalldeckung erfolgen. Bei der Berechnung der Schadensumme wird auf den Gewinnrückgang und nicht den Umsatzrückgang abgestellt, da der Umsatz nicht transparent genug ist. "In diesem Zusammenhang stimmt der Versicherer im Vorfeld mit dem Kunden eine Profitmarge ab, die als Durchschnittswert den Gewinnanteil vom Umsatz angibt. So kann die Schadensumme ganz konkret berechnet werden", erklärt Risikoberater Wolfram Gärtner, Head of Specialty bei Aon Risk Solutions. Die Profitmarge wird nicht aus der Bilanz errechnet, sondern grundsätzlich vom Kunden – innerhalb gewisser Grenzen – vorgegeben. So besteht für den Kunden die Möglichkeit einen Wert anzugeben, mit dem er beispielsweise auch Zinsen noch bedienen kann.

"Grundsätzlich wird ein reputationsschädigendes Ereignis ein Quartal lang beobachtet. Einige Geschäftsmodelle haben jedoch zwangläufig längere Reaktionsfristen, sodass der Umsatzrückgang erst deutlich später zu Buche schlägt", weiß Gärtner. In diesem Fall könne der Beobachtungszeitraum angepasst und verlängert werden. Mehr als 12 Monate schätzt Gärtner allerdings wenig zielführend ein, da das Risiko bestehe, dass genuine Reputationsrisiken mit anderen Risikoarten verwässern.

Zwei verschiedene Wege der Risikofinanzierung

Im Kern werden zwei verschiedene Deckungsoptionen angeboten. Einerseits dienen im Vorfeld definierte Risiken als erster Trigger. Die Münchener Rück als Versicherer schlägt beispielsweise einige entworfene "Basis-Ereignisse" vor. Zusätzlich gibt der Kunde eine Auswahl an reputationsschädigenden Ereignissen an, die er absichern möchte. Tritt eine der Gefahren ein, ist der erste Trigger ausgelöst. Andererseits kann auch eine Allgefahrendeckung vereinbart werden, in dessen Rahmen eine konstante Medienresonanzanalyse durchgeführt wird. Der Trigger wird in diesem Optionsmodell durch negative Berichterstattung ausgelöst. Der relevante Prozentsatz negativer Meldungen wird mit dem Kunden individuell vereinbart. Sind beide Trigger ausgelöst, muss die Höhe des zu ersetzenden Schadens ermittelt werden. Genau hier zeigt sich ein entscheidendes Problem, da aus dem Gesamtschaden destilliert werden muss, wie hoch der konkrete Umsatzrückgang aufgrund des reputationsschädigenden Ereignisses ist. "Es gibt eine Vielzahl an Faktoren, die den Umsatz beeinflussen. So können neben reputationsschädigenden Ereignissen auch Wirtschaftskrisen oder branchenspezifische Tiefpunkte für einen Umsatzrückgang mitverantwortlich sein", erklärt Gärtner. Diese Einflüsse versucht die Münchener Rück durch eine Marktumfrage auszufiltern. Die Umfrage ermittelt anhand weniger Fragen, wie viele Kunden die Marke negativ wahrnehmen und ihr Kaufverhalten deswegen ändern. So soll festgestellt werden, welcher Teil des Umsatzrückganges auf das reputationsschädigende Ereignis zurückzuführen ist.

Versicherungsmakler Gärtner verweist auf Skaleneffekte, denn über eine RepRisk-Police abgesichert sind Gebühren für professionelle Krisenmanagement- und Krisenkommunikationsdienstleistungen, Ausgaben für Medien- und Produktionskosten (inkl. Druck, Digital, Rundfunk und TV), Anwaltskosten im Zusammenhang mit der Überprüfung von Krisenkommunikationsmaßnahmen sowie weitere Krisenmanagement- und Kampagnenkosten, beispielsweise für Recherchen, Veranstaltungen, Social Media, etc. Ein weiterer Vorteil liege darin, dass nach Vertragsschluss bereits eine erste Analyse des Reputationsrisikos durch das Institut Media Tenor International durchgeführt würde. Der Kunde würde zudem im Hinblick auf die aktuelle Wahrnehmung in den Medien und der Öffentlichkeit sensibilisiert und im Rahmen einer Schwachstellenanalyse mit entsprechenden Verbesserungsansätzen konfrontiert.

Ein simpler Grundsatz sollte beherzigt werden

Abseits aller Versicherungslösungen gilt Letztlich aber immer noch ein simpler Grundsatz: Das Unternehmen sollte sich so im Markt und gegenüber Stakeholdern verhalten, wie es auch selbst behandelt werden möchte. Je stärker allerdings Erwartungen nach außen aufgebaut werden – über Kampagnen und Versprechungen, die dann nicht eingehalten werden können – desto größer wird auch die Lücke zwischen Erwartungshaltung und Aktion. Und genau hier liegt eines der größten Reputationsrisiken.

Das Management von Reputationsrisiken ist integraler Bestandteil einer guten Corporate Governance. Zukünftige Trends und Entwicklungen zu erkennen und damit auch potenzielle Themenfelder zu identifizieren, schafft die Möglichkeit, durch frühe strategische Korrekturen Issue-Eskalationen zu reduzieren bzw. zu vermeiden und damit den Unternehmenswert zu schützen. Reputations(risiko)management ist eine Verpflichtung zu einer verantwortungsvollen Kommunikation mit allen Interessensgruppen und reflektiert die Unternehmenskultur. Und: Es darf kein opportunistisches Lippenbekenntnis sein.

[Bildquelle: © bluedesign - Fotolia.com]