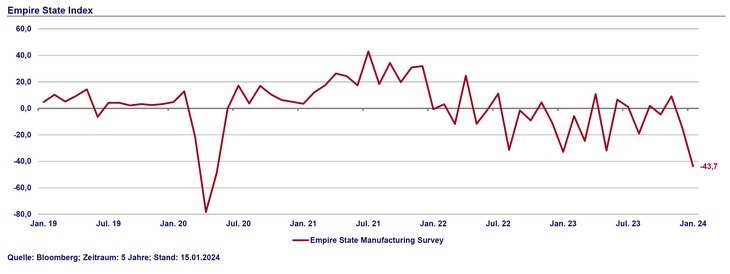

Die Erwartungen an das Kapitalmarktjahr 2023 waren vor zwölf Monaten mehrheitlich gedämpft. Negative Konjunkturaussichten und ein ganzes Sortiment ungünstiger Risiken waren dem Anschein nach denkbar schlechte Voraussetzungen für ertragreiche Investitionen. Wie so oft, kam es aber anders. In nahezu allen Anlageklassen verbuchten Anleger 2023 üppige Zugewinne.

Im Kern haben zwei wesentliche Entwicklungen die positive Marktstimmung getragen: Über das Jahr hinweg hielt sich speziell die US-Wirtschaft sehr viel robuster als ihr zugetraut worden war. Die boomende Konjunktur in den Vereinigten Staaten stützte sich auf die noch immer nachwirkende Überschussliquidität der Corona-Pakete und auf die extremen Fiskaldefizite der Biden-Administration. Außerdem heizten im 4. Quartal 2023 Zinssenkungserwartungen in nahezu allen Anlageklassen eine wahrhaft fiebrige Rallye an.

Abb. 01: Entwicklung verschiedener Assetklassen in 2023

Abb. 01: Entwicklung verschiedener Assetklassen in 2023

Gegenteilig zur eher vorsichtigen Positionierung vor einem Jahr wähnen sich viele Anleger zum Jahresbeginn 2024 nun in der besten aller Welten. Ihre Erwartungen sind mehrheitlich:

- Die großen Wirtschaftsräume vermeiden eine Rezession, es kommt zu einem "soft landing"

- Die Inflation ist eingedämmt und fällt weiter auf 2%

- Der Zinsanhebungszyklus der Notenbanken ist daher abgeschlossen und fallende Inflationsraten erlauben 2024 eine weitgehende geldpolitische Lockerung

- Die Gewinnsituation der Unternehmen bleibt komfortabel, steigende Gewinne verhelfen den Aktienmärkten 2024 zu weiteren Kursrekorden

In besonders euphorische Stimmung versetzten sich die Marktteilnehmer zuletzt durch ihre eigenen Zinserwartungen. Für das laufende Jahr sind starke Zinssenkungen der Notenbanken eingepreist, die, so das Kalkül, die Preise für Vermögenswerte befeuern werden. Aktuell (Mitte Januar 2024) erwarten die Märkte den Leitzins der US-Notenbank zum Jahresende bei nur noch 3,90% (aktuell 5,50%) und den Einlagenzins der EZB bei 2,50% (aktuell 4,00%). Tatsächlich hat Fed-Chef Powell im Dezember quasi vor diesen Markterwartungen kapituliert und sich in seinen Ausführungen den Zinshoffnungen nicht mehr entgegengestellt. Es scheint, der Markt habe den Notenbanken einmal mehr seinen Willen aufgezwungen.

Die hoffnungsfrohen Erwartungen der Anleger ignorieren aber drei wesentliche Faktoren:

- Das gesamthaft freundliche Kapitalmarktjahr 2023 wurde wesentlich erkauft durch nicht wiederholbare (bzw. nur unter hohen Folgekosten und Nebenwirkungen wiederholbare) Maßnahmen, insbesondere durch das sehr weite US-Fiskaldefizit – die Märkte schreiben aber die konjunkturelle Ist-Situation ohne diese Überlegung nach vorne fort

- Die optimistischen Erwartungen sind in sich widersprüchlich: Die starken Zinssenkungserwartungen scheinen nur dann realistisch, wenn eine spürbare konjunkturelle Abkühlung mit rezessiven Elementen und merklichen Bremsspuren am Arbeitsmarkt eintritt. In einem solchen Szenario wäre aber nicht mit steigenden Unternehmensgewinnen zu rechnen. Nahezu alle Rezessionen der letzten 70 Jahre gingen auch mit teils schweren Gewinnrezessionen einher.

- Derzeit mehren sich die Signale für eine deutliche Abkühlung im Jahr 2024. Das Ausbleiben der 2023 allgemeinhin erwarteten Rezession ist keine Garantie dafür, dass auch im laufenden Jahr weiterhin mit günstigen wirtschaftlichen Rahmenbedingungen zu rechnen ist.

Eine ganze Reihe von ernstzunehmenden Warnsignalen stört das Bild der unbegrenzten Zuversicht:

- Konjunktursensible, frühzyklische Marktpreise tendieren zuletzt zu ausgeprägter Schwäche; u.a.

- Rohöl

- Kupfer ("Dr. Copper")

- Kospi Index (südkoreanische Aktien als frühzyklischer Exportmarkt)

- Australischer Dollar (als Maßstab für Rohstoffnachfrage und Risikofreude)

- Die relative Stärke zyklischer Aktiensektoren (Finanzen, Technologie, Industrie) zu defensiven Sektoren (Konsum, Gesundheit, Versorger)

- Die für die Richtung der Wirtschaft stets informativen "Leading Indicators" in den USA sind weiter im Rückgang, eine Bodenbildung ist nicht erkennbar

- Der ISM-Index und seine Teilkomponenten signalisieren eine bevorstehende Rezession

- Die anhaltende Inversion der Zinskurven war in der Vergangenheit immer ein treffsicherer Indikator für nachfolgende Rezessionen

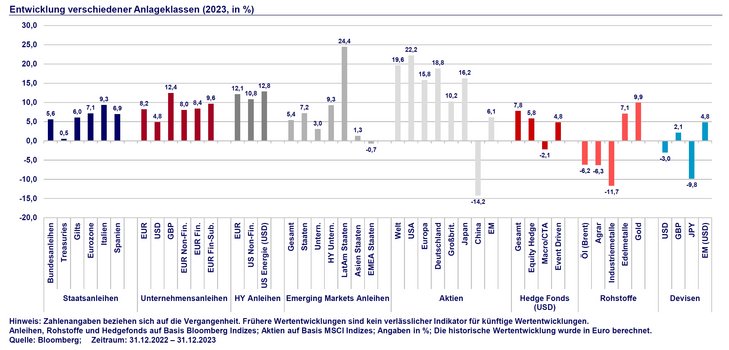

- Der Empire State Index, wichtigster Frühindikator der New York Fed, verzeichnete mit jüngster Veröffentlichung einen starken Rückgang und liegt auf vergleichbarem Niveau wie zur globalen Finanzkrise und zur Corona-Krise

- Viele gleichlaufende realwirtschaftliche Datenpunkte in den USA bestätigen zunehmenden Stress bei Unternehmen und Konsumenten (Zahlungsverzug bei Konsumentenkrediten, Kreditkartennutzung, Kreditausfallraten, Insolvenzen, usw.)

- Die Aussichten für die wirtschaftliche Entwicklung in Europa und China bleiben desolat, beide Wirtschaftsräume fallen als konjunkturbelebende Regionen weiter aus

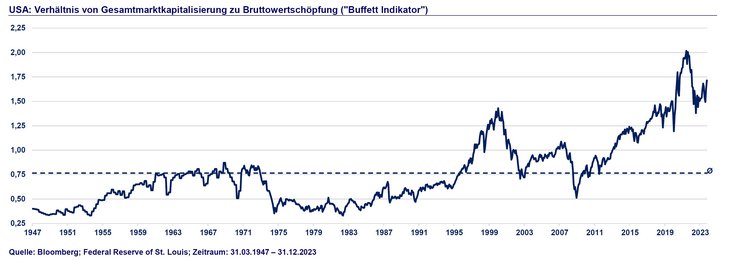

So spricht einiges dafür, dass die für 2023 weithin erwartete Rezession mit Zeitverzug im aktuellen Jahr eintreten könnte. Die Risiken für Konjunkturüberraschungen gegenüber den Konsenserwartungen liegen klar auf der Unterseite. Die Markterwartungen – gerade seitens der Aktienmärkte – sind in diesem Fall dann zu optimistisch. Für die unverändert hohen Gewinnerwartungen besteht im Verfehlungsfall keinerlei Sicherheitsmarge aus den vorherrschenden Bewertungen. Die Märkte sind teuer und insbesondere wirken die "Mag 7" (Apple, Microsoft, Alphabet, Amazon, Nvidia, Meta Platforms, Tesla) nach ihrer spektakulären Outperformance des Jahres 2023 verwundbar. Gerade bei den hochkapitalisierten Technologieunternehmen ist schwer vorstellbar, wie von aktuellen Bewertungen aus ansprechende bzw. überhaupt positive Gesamterträge möglich sein können. Unser Branchenkollege Louis Gave formulierte kürzlich treffend im Interview mit der NZZ, die "Mag7" seien "overloved, overowned, overvalued”, das genaue Gegenteil also eines Value-Investments.

Abb. 03: Bewertungsniveaus deutlich über ihren historischen Mittelwerten

Abb. 03: Bewertungsniveaus deutlich über ihren historischen Mittelwerten

Viele Anleger haben aber inzwischen konzentrierte Positionen in genau diesen Aktien. Der Trend zum passiven, preisindifferenten Anlageverhalten verstärkt die einseitige Marktausrichtung und erhöht das Risiko für plötzliche, heftige Korrekturereignisse. Die Geschichte zeigt: Aktienmärkte können sich über recht lange Zeiträume hinweg von als realistisch anzunehmenden Bewertungsspannen entkoppeln. Die Geschichte zeigt aber auch: Früher oder später erfolgt eine Rückkehr zum Mittel, so wie es auch in Folge der Überbewertungsblasen der "Nifty Fifty", im Falle japanischer Aktien in den 1980er Jahren oder im Beispiel der Technologieblase 1999 zu beobachten war.

Das geglättete, normalisierte Kurs-Gewinn-Verhältnis des US-Aktienmarktes auf Basis der Gewinne der letzten 10 Jahre ("PE 10") lag zum Jahresende 2023 bei 31,5. Dieser Wert repräsentiert in einer 1870 beginnenden Zeitreihe das 96. Perzentil der Ausprägungen. Nur in 4% der historischen Datenpunkte war der Aktienmarkt höher bewertet als heute. Die Preise von Vermögenswerten können zeitweise ansteigen, weil sich ihre Bewertungen ausweiten. Darin liegt aber kein nachhaltiger Effekt. Dauerhaft kann der Wert eines Vermögenswerts nicht stärker wachsen, als die von ihm produzierten Cashflows. Daher bedarf es eben schon einer realwirtschaftlichen Unterstützung, um für Aktien auf den aktuell herrschenden Ausgangsbewertungen positive Ertragserwartungen skizzieren zu können. Dabei gilt es zu bedenken, dass auch die Gewinnmargen der Unternehmen bereits am oberen Ende der historisch beobachteten Ausprägungen liegen.

Bewertungspositive Bestbedingungen, wie sie zwischen 1980 und 2021 vorherrschten, scheinen auch nicht wiederholbar. Der über diesen Zeitraum stark abwärts gerichtete Zinstrend erklärt in der Rückschau sicherlich einen hohen Anteil der Zugewinne in vielen Vermögenspreisen und in Bewertungsausweitungen. Hingegen mussten Anleger in der Zeit von 1968 bis 1980 unter steigenden Zinsen und hoher Inflation sehr viel Schwankung an den Aktienmärkten erdulden, ohne überhaupt eine Risikokompensation vereinnahmen zu können.

Oft ist das Argument zu hören, der Arbeitsmarkt in den USA sei noch immer robust und der Verbraucher damit fortgesetzt konsumfreudig. Zuletzt war dieser Zusammenhang auch weiterhin gegeben, die Einzelhandelsumsätze in den USA waren stabil. Vermutlich speiste sich aber ein hoher Anteil der privaten Konsumausgaben noch immer aus den Überschussersparnissen der Jahre 2020-21, die nun endgültig aufgebraucht sind. Der Arbeitsmarkt selbst ist ein stark nachlaufender Indikator, dem in der Vorschau eine nicht allzu hohe Bedeutung beigemessen werden sollte.

Zu Beginn des Jahres 2024 ist auch zu konstatieren, dass Anlegerstimmung und Anlegerpositionierung, gemessen an einer Reihe von Sentiment-, umfragebasierten und markttechnischen Indikatoren, von ausgeprägtem Optimismus gekennzeichnet sind. Einseitige, überoptimistische Ausrichtung und Zuversicht ließen in der Vergangenheit oft Raum für Enttäuschungen. Die bullische Grundstimmung der Anleger blendet dabei ebenso wie die ihr nachfolgende Risikobereitschaft zu stark die Risiken aus den zeitversetzt zu erwartenden Nachwirkungen der geldpolitischen Straffung aus. Gleichermaßen sind verbleibenden Inflationsrisiken, die zu (gegenüber den Erwartungen) weniger starken Zinssenkungen führen könnten und geopolitische Risken aus den zahlreichen globalen Brandherden aktuell nicht hinreichend gepreist.

So scheint unserer Beobachtung nach die Verteilung möglicher Kapitalmarktszenarien zumindest auf die kurze Frist nicht sehr stark zugunsten risikofreudig positionierter Anleger geneigt zu sein. Doch wollen wir einräumen, dass die auf der Oberseite liegenden Überraschungen des Jahres 2023 durchaus auch eine Wiederholung und Fortsetzung finden könnten. Gerade im US-Wahljahr 2024 kann unterstellt werden, dass die amtierende Administration ein Interesse daran hat, im Rahmen der verbleibenden Möglichkeiten weiteren Konjunkturstimulus anzubieten. Die anhaltend konjunkturbelebende Wirkung des Inflation Reduction Acts sollte ebenfalls nicht unterschätzt werden.

Im besten Falle signalisiert die ungewöhnlich lange Zinskurveninversion, dass der Kurzfristzins zu hoch liegt und die Notenbanken tatsächlich großen Spielraum für Zinssenkungen haben, ohne dass diese Lockerung eine Reaktion auf einen scharfen konjunkturellen Abschwung sein muss. Auch an den Rentenmärkten bestehen sehr weitgehende Erwartungen für das Jahr 2024. Das gepreiste Ausmaß an Zinssenkungen lässt Raum für Enttäuschungen.

Es ist in Erinnerung zu rufen, dass kaum eine Prognose so systematisch falsch liegt, wie die Zinserwartungen von "Experten". Bis vor 2 Jahren wurden die Zinssteigerungserwartungen der Volkswirte und Analysten durch die Realität wiederholt und anhaltend nach unten untertroffen. Seit etwa 2 Jahren verschätzen sich die Prognosen in die andere Richtung. Eine zuverlässige Gesetzmäßigkeit der Kapitalmärkte lautet: Wenn sich alle einig sind, passiert meistens etwas anderes. Die sehr ausgeprägte Konsenserwartung fallender Zinsen mahnt daher zur Vorsicht.

Sollte 2024 tatsächlich im Zeichen fortgesetzt positiver Konjunkturüberraschungen stehen, sind die Anleihemärkte verwundbar. Die globale Bondrallye ist im 4. Quartal 2023 sehr weit gelaufen, der Überbietungswettbewerb der Märkte hinsichtlich noch extremerer Zinssenkungserwartungen kannte kaum Grenzen. Viele Anleihesegmente hatten im November 2023 die beste Monatsperformance in mehr als 40 Jahren. Es erstaunt, dass die Rendite 10-jähriger US-Staatsanleihen zum Jahresende 2023 gerade mal einen Basispunkt Differenz im Vergleich zum Stand per Jahresende 2022 aufweist. Zum Ultimo 2022 lag der Zinssatz bei 3,87%, 2023 bei 3,88% - nachdem Treasuries im Oktober 2023 noch um die 5%-Marke handelten. 10-jährige Bunds schlossen das Jahr 2023 gar deutlich niedriger. Ihre Rendite lag zum Jahresende bei 2,02% - im Vorjahr noch bei 2,57%. Gleichzeitig signalisieren auch an den Bondmärkten stark rückläufige Risikoaufschläge bei Unternehmens- und Hochzinsanleihen ungezügelten Konjunkturoptimismus.

Die verbalen Signale der Notenbanken bestätigen aber derzeit die Zinshoffnungen der Bondmärkte. Ungeachtet verbleibender Inflationsrisiken scheint in den Zentralbanken wenig Bereitschaft zu bestehen, über längere Zeit hinweg und auch präventiv straffe Finanzierungsbedingungen durchzuhalten. Die Geldpolitik kommt den Begehrlichkeiten der Märkte sehr früh entgegen, diese verlassen sich auf den weiterhin intakten "Fed Put", der, so die Annahme, mit erheblichen Lockerungen greift, sollte es konjunkturell ungemütlich werden.

Für höhere Zinsen spricht auch der hohe Angebotsdruck bei US-Staatsanleihen. Der hohe Refinanzierungsbedarf für die Bedienung der nahezu absurden Fiskaldefizite trifft dabei auf strukturell geschwächte Nachfrage aus dem Ausland in Folge der Sanktionspolitik und der Abwendung früherer Käufer, etwa aus China und Saudi-Arabien. Die Grundausrichtung der US-Fiskalpolitik dürfte mit derzeit möglichen und wahrscheinlichen Ergebnissen der Präsidentschaftswahl im November 2024 auch danach stark expansiv ausgerichtet bleiben bzw. könnte sogar noch extremer werden. Auch wenn die nun erhöhten Ausgangsrenditen von Anleihen vielfach einen komfortablen Sicherheitspuffer für den Fall wieder ansteigender Zinsen verschaffen, sollten Anleger das Risikoszenario steigender Zinsen nicht vollständig außer Acht lassen.

Eine robustere Konjunktur könnte auch die Verlangsamung des Inflationsdrucks bremsen. Aktuell deuten viele vorlaufende Preisdaten und insbesondere das schrumpfende Geldangebot auf fortgesetzt disinflationäre Entwicklungen hin. Die Echtzeitmessung des Datendienstes "Truflation" bestätigt den geringen Teuerungsdruck.

Abb. 04: "Truflation" – Echtzeitmessung der US-Inflation mit über 10 Mio. Datenpunkten

Abb. 04: "Truflation" – Echtzeitmessung der US-Inflation mit über 10 Mio. Datenpunkten

Speziell die US-Inflationsraten unterliegen mit ihrer hohen Gewichtung der Wohnkosten und deren speziellen Messverfahren einer nahezu garantierten weiteren Abwärtsentwicklung für die kommenden Monate. Erfahrungsgemäß folgt die zur Messung herangezogene Kennzahl "Owner’s Equivalent Rent" den Immobilienpreisen zuverlässig mit einem bestimmten Zeitverzug. Die deutlich gefallenen Hauspreise sprechen daher für eine weitere Deflationierung der Wohnkosten. Dass die US-Inflation im aktuellen Jahr trotz anspruchsvollerer Basiseffekte im Zielband von 2% landen kann, scheint möglich.

In Europa und speziell in Deutschland drohen wohl eher keine Konjunkturüberraschungen auf der Oberseite. Die schwache Wirtschaftsentwicklung stützt dabei rückläufige Inflationsraten. In Deutschland lag die Inflation 2023 noch immer stark erhöht bei 5,9% nach 6,9% im Schnitt des Jahres 2022. Im neuen Jahr greifen in Deutschland eine Reihe teuerungstreibender, politisch verursachter Sondereffekte wie höhere Co2-Abgaben, höhere LKW-Maut, Plastikabgaben und höhere Bürokratiekosten durch Lieferkettengesetze. All diese Abgaben dürften indirekt ihren Weg in höhere Güterpreise finden. Auch die angespannte geopolitische Situation könnte sich als preistreibend erweisen. Gerade die nötigen Umwege für Schiffsfracht um das Kap der Guten Hoffnung in Folge der Nichtpassierbarkeit des Roten Meeres nach den Raketenbeschüssen aus dem Jemen verdoppeln vielfach die Frachtkosten für Waren. Umgekehrt zeigen auch in Deutschland vorlaufende Preisdaten aktuell noch stark deflationäre Tendenz. So lagen die Importpreise zuletzt bei -9,0% im Jahresvergleich, die Produzentenpreise gingen mit -7,9% zurück.

Die strukturelle Wirtschaftsschwäche in Deutschland und Europa, die in unseren vergangenen Kommentaren bereits hinreichend thematisiert wurde, spricht (wie auch vermutlich engere Fiskaldefizite) im direkten Vergleich zu den USA für künftig tendenziell niedrigere Inflationsraten. Anders als die realwirtschaftlichen Kapitalflüsse, die stark Dollar-positiv wirken (Stichwort Abwanderung der Industrie von Europa in die USA), könnte dieser Effekt den Euro-Wechselkurs stärken. Eine Umkehrbewegung oder zumindest Bereitschaft zur Prüfung der in Europa eingeschlagenen Irrwege ist weiter nicht in Sicht. Besonders alarmieren muss die Gleichgültigkeit, mit der inzwischen die miserablen Ergebnisse der kürzlich veröffentlichten Pisa-Studie hingenommen wird. Solange kein Wille erkennbar ist, die Voraussetzung wiederherzustellen, um auf die Erfolgsspur von Wachstum und Wohlstand zurückzukehren, bleiben Deutschland und Europa sichere Underperformer im internationalen Standortwettbewerb mit entsprechenden Folgen für die aus europäischen Vermögenswerten erzielbaren Risikoprämien. Speziell der fahrlässige Umgang mit dem einzigen "Rohstoff" Bildung, die Toleranz gegenüber leistungsfeindlichen Einstellungen und Werten, die Vernachlässigung der Potentiale im Bereich Naturwissenschaften und Grundlagenforschung führt zu einem immer weiteren Abfall gegenüber Regionen (etwa in Asien), in denen Leistungsprinzip und Wettbewerb inzwischen einen kulturell höheren Stellenwert genießen.

Gekoppelt mit grundlegend falschen Richtungsentscheidungen in Energiepolitik und Schlüsselindustrien scheint ein weiterer Niedergang der deutschen Industrie kaum vermeidbar. Im Ergebnis werden in vielen Branchen bestenfalls einige Spezialisierungen erfolgreich überleben können. Die Entwicklung der italienischen Automobilindustrie dient als Anschauungsbeispiel für einen möglichen Fortgang des Industriezweigs in Deutschland. Italienische Automobilhersteller lieferten im Jahr 2000 noch 1,42 Mio. Fahrzeuge aus. 2023 waren es gerade noch 415.000 – davon ein beträchtlicher Anteil in Nischensegmenten. Die Zurückdrängung privatwirtschaftlicher Initiative und die Ausweitung von staatlichem Dirigismus vergiften – wenn sie lange genug auf ein Land einwirken können – schleichend die Erfolgsvoraussetzungen für Wachstum, Wohlstand und Freiheit. Kaum ein anderes Land wüsste von dieser Erfahrung besser zu zeugen als Argentinien. Einst eines der wohlhabendsten Länder der Welt, zerrütteten Jahrzehnte des Staatssozialismus den Kapitalstock und zerstörten die Leistungsfähigkeit der Wirtschaftsstrukturen. Die anekdotischen Ergebnisse der jahrzehntelang geduldeten Misswirtschaft erinnern vielfach an vergleichbare Berichte aus Griechenland zum Zeitpunkt der Überschuldungskrise im Jahr 2010. In Argentinien leben heute 5 Mio. Menschen von staatlicher Unterstützung, 2002 waren es gerade einmal 172.000. Die Inflationsrate liegt seit geraumer Zeit bei über 100%, zuletzt bei 211%. Die staatliche Bahngesellschaft bewirtschaftet laut Bloomberg 5.000 Kilometer Streckennetz (1945 waren es noch 46.000 km) mit mehr Mitarbeitern als die US-amerikanische Amtrak, die 36.000 Kilometer befährt. Im Ergebnis ist in Argentinien eine wahre Rosskur, an der sich der neugewählte Präsident Javier Milei versucht, nicht nur nötig sondern wohl die einzig verbleibende Option, um die Wirtschaft wieder auf Kurs zu bringen. Mit sehr weitreichenden Sparmaßnahmen (vor allem auch im Regierungsapparat selbst, Milei reiste zum Weltwirtschaftsforum nach Davos per Linienflug an und streicht die Zahl der Ministerien um die Hälfte zusammen) steht das Land vor einem interessanten Feldversuch, der zeigen wird, ob und wie schnell ein weitreichender liberaler Reformkurs die Schäden der Interventions- und Staatswirtschaftsjahrzehnte heilen kann und ob die zunächst unvermeidlichen Behandlungsschmerzen einer solchen Therapie gleichzeitig die soziale Kohäsion im Land erhalten kann.