Der CEO des nach Bilanzsumme weltweit größten Versicherungsunternehmens AXA, Thomas Buberl, sieht in den Technologiegiganten Amazon, Google, Facebook und Apple (AGFA) die größten Herausforderer des klassischen Versicherungsmodells. Die Schaffung digitaler Lebensumwelten lassen den Problemlösungsansatz der genannten Unternehmen so innovativ und doch so kundennah erscheinen.

Digitalisierung wird somit nicht nur die Ablaufprozesse der Versicherungsunternehmen (Schadenmanagement) effizienter und kostengünstiger gestalten, auch die Kommunikation mit dem Kunden (via App) sowie die hierdurch bedingten neuen Produkte (Cyberversicherung) werden das Geschäftsmodell der Versicherungswirtschaft fundamental verändern. Die digitale Vernetzung aller Lebensbereiche in Verbindung mit einer hohen Bereitschaft zu interaktiver Datennutzung verändert die Erwartungen und Bedürfnisse sowie das Verhalten der Verbraucher und Versicherungsnehmer und bestimmt dergestalt ihre Ansprüche an die Servicebereitschaft und die bilaterale Datennutzung der Versicherungsunternehmen. Das Kernprodukt der reinen Risikoübernahme reicht längst nicht mehr für eine Bedürfnisbefriedigung der Versicherungsnehmer aus. Auch die 2018 in Kraft getretene Versicherungsvermittlerrichtlinie rückt das Verständnis des Versicherers als service- und dienstleistungsorientiertes Unternehmen in den Fokus des versicherungsbetriebswirtschaftlichen Geschäftsmodells. Von der Automatisierung der Geschäftsprozesse bis zur Optimierung des Kundenkontaktes bietet die Digitalisierung der Versicherungswirtschaft die Möglichkeit, individueller, gezielter und umgehender auf Versicherungsnehmerprobleme einzugehen. Der Servicegedanke erlebt durch die Digitalisierung eine ungeahnte Bedeutung für das Serviceangebot der Versicherungswirtschaft, wodurch die Assistance-Philosophie der Versicherer neuen Auftrieb erhält.

Potenzielle, das Geschäftsmodell der Versicherungswirtschaft unterstützende personalisierte und digitalisierte Assistanceleistungen standen im Zentrum einer deutschlandweiten Studie zu Angebot und Nachfrage von Assistance- und Serviceangeboten der Versicherungswirtschaft. Bereits im elften Jahr befragte das Assistance Barometer private Haushalte, Versicherungsunternehmen und Versicherungsvermittler zu ihren Assistanceerfahrungen und -bedürfnissen. Das aktuelle Assistance Barometer 2018 – erneut initiiert und durchgeführt von der Europ Assistance Versicherungs-AG und wissenschaftlich begleitet sowie ausgewertet vom Lehrstuhl für Risikomanagement der Wiesbaden Business School der Hochschule RheinMain – zeigt die Entwicklung des Assistancegedankens über die vergangenen elf Jahre auf und lässt einen Rückschluss auf die Bedeutung der Assistance für ein zukunftsträchtiges, digitales Geschäftsmodell der Versicherungswirtschaft zu.

Serviceerwartung der deutschen Bevölkerung in einer digitalen Welt

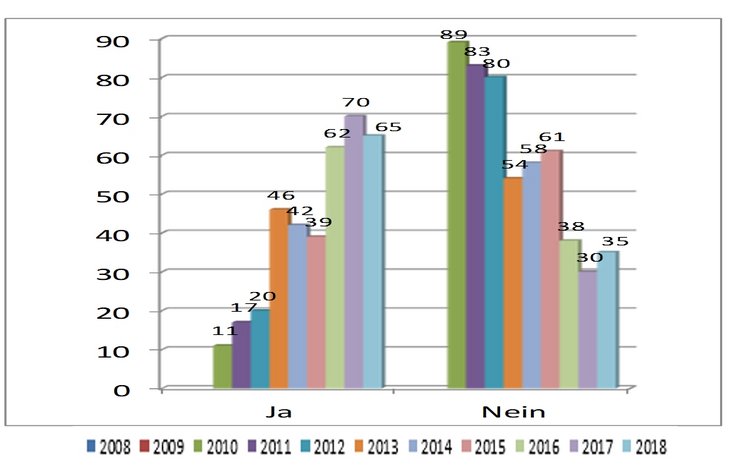

Wie auch in den zehn Jahren zuvor nahmen am Assistance Barometer 2018 wieder 502 private Haushalte aktiv teil. Nachdem im vergangenen Jahr nur noch eine Minderheit von 44 Prozent der Bevölkerung Assistanceleistungen in der Form eines Produktzusatznutzens als sehr wichtig oder wichtig einstuften, stieg der Wert in diesem Jahr zwar wieder auf eine Zustimmung von 57 Prozent, erreicht aber nicht die hohen Zustimmungswerte von knapp 90 Prozent vergangener Jahre. Auch der Wert der Studienteilnehmer, die keinerlei Wert auf Serviceleistungen legen, hält sich in den letzten drei Jahren mit durchschnittlich 19 Prozent auf einem im Vergleich zu früheren Jahren konstant hohen Niveau. In den vergangenen Jahren muss somit eine tendenziell kritische Serviceerwartung der deutschen Bevölkerung konstatiert werden, die sich in erster Linie auf allgemeine Serviceerwartungen bezieht.

Bei fokussierten Branchenserviceerwartungen zeichnet sich dagegen ein diametrales Bild wachsender Serviceerwartung ab. So wurden die Haushalte konkret befragt, in welchen Versicherungsprodukten sie sich über die finanzielle Entschädigung hinaus Service- und Hilfsleistungen wünschen. Während die allgemeinen Serviceerwartungen über die vergangenen 11 Jahr tendenziell abgenommen haben, steigen die Assistanceanforderungen an Versicherungen und Banken dagegen tendenziell über die Jahre an.

Abb. 01: Serviceerwartungen an Versicherungen

Innerhalb der einzelnen Versicherungssparten zeigt sich ein analoges Bild erhöhter Serviceerwartung. Insbesondere im Bereich der privaten respektive gesetzlichen Krankenversicherung werden mit 72 Prozent Zustimmung (Mittelwert der Vorjahre) Assistanceleistungen explizit gewünscht. Auch in der Kfz-Versicherung (62 Prozent im Mittel der Vorjahre) sowie in der Unfallversicherung (aktuell 56 Prozent) wie auch Pflegeversicherung (60 Prozent im Mittel der Vorjahre) wünscht sich eine Mehrheit der Haushalte diese Service- und Hilfsleistungen. Ähnlich sieht die Situation aktuell bei der Hausrat- und Wohngebäudeversicherung (62 Prozent) und in der Rechtschutzversicherung (55 Prozent) aus.

Im elften Jahr des Assistance Barometers erwarten immer noch 64 Prozent aller Haushalte Service- und Hilfsleistungen als kostenlosen Produktbestandteil eines Versicherungsangebots. Eine deutliche Mehrheit der Bundesbürger will für einen nachweislich eingeforderten und erwarteten Service keine Zusatzkosten akzeptieren – ein betriebswirtschaftliches Dilemma serviceorientierter Unternehmen, erfordern Servicekosten doch eine kalkulatorische Berücksichtigung im internen Rechnungswesen und somit in der Gestaltung der Produktpreise.

Um den Wert einer Assistance-Leistung einschätzen zu können, ist die Erfahrung mit dem Service oder der Assistance essenziell. Assistance in einer persönlichen Notlage oder im unmittelbaren Umfeld zu erfahren, offenbart erst den Mehrwert dieser Serviceleistung (sog. Moment-of-Truth). Insbesondere digitale Prozesse würden hier würden hier den Kunden- und somit den Servicekontakt deutlich erleichtern. Von allen Versicherungsnehmern, die bereits eine Service- und Hilfsleistung im Bereich Kfz in Anspruch genommen haben (34 Prozent der Befragten), waren diese zu 98 Prozent mit dieser Assistance-Leistung sehr zufrieden oder zufrieden. Auch die Reise-Assistance erzielte erneut eine hohe Befürwortung, indem von allen befragten Haushalten zwar nur 10 Prozent (analog Vorjahre) eine Reise-Assistance in Anspruch genommen hatten, diese aber zu 94 Prozent mit der Leistung zufrieden oder sehr zufrieden waren. Obwohl nur 12 Prozent der Befragten Erfahrungen mit Assistanceleistungen im Bereich Gesundheit gesammelt haben, waren nahezu unverändert von diesen 91 Prozent sehr zufrieden oder zufrieden mit der angebotenen Leistung. Ähnlich der Gesundheits-Assistance hat nur ein geringer Anteil der Bevölkerung von 10 Prozent bereits Erfahrungen mit der Senioren-Assistance gemacht. Diese Gruppe zeigt sich zwar nur zu 86 Prozent zufrieden oder sehr zufrieden mit dieser Assistance-Leistung, über die letzten Jahre ist diese Zustimmung jedoch durchgehend angestiegen. Ebenso haben lediglich 7 Prozent der Befragten Erfahrungen mit der Familien-Assistance gemacht, von denen aber überzeugende 94 Prozent zufrieden bis sehr zufrieden mit der gebotenen Leistung waren. In der Wohn- und Haus-Assistance konnten lediglich 6 Prozent der Haushalte Erfahrungen aufweisen. Von diesem geringen Anteil waren allerdings 94 Prozent zufrieden bis sehr zufrieden.

Zusatznutzen von Assistancekomponenten in einer digitalen Welt

Besonderen Wert legt der deutsche Versicherungsnehmer weiterhin auf die konkrete Notfallhilfe im Schadenfall als Zusatzleistung zur reinen Schadendeckung (mit 92 Prozent Zustimmung identisch zum Durchschnitt der Vorjahre). Nachdem im Schadenfall die Versicherungsgesellschaft lediglich die vertraglich vereinbarte materielle Entschädigung leistet, ist dem deutschen Versicherungskunden auch die Organisation der Reparaturmaßnahmen zur Beseitigung eines Sachschadens mit einer Zustimmung von erneut 76 Prozent sehr wichtig oder wichtig. Dabei sollten Notfall- wie Reparaturhilfe die Möglichkeiten digitaler Kommunikation (Schadenmeldung per App, Reparaturverlauf via Facebook, Mitteilung des Reparaturstandes über Twitter und WhatsApp) nutzen.

Ein persönlicher, rund um die Uhr erreichbarer Ansprechpartner der Versicherung wird konstant zu den Vorjahren von 68 Prozent (Durchschnitt der Vorjahre 66 Prozent) der Versicherungskunden als sehr wichtig oder wichtig bezeichnet. Persönliche Betreuung wird über die Jahre konstant von zwei Dritteln der Bevölkerung geschätzt. Eine Bestätigung, dass sich digitale Erwartungen und zwischenmenschliche Kommunikationsbedürfnisse nicht ausschließen.

Im Kfz-Bereich wird die sehr hohe Bedeutung dieser Serviceleistungen bestätigt. Mit 82 Prozent aller Befragten, die eine Pannen- und Abschlepphilfe im Schadenfall für sehr wichtig oder wichtig halten, wird der Mittelwert der Vorjahre um 9 Prozentpunkte überboten. Auf hohem Akzeptanzniveau ist die Unfall- und Pannenhilfe als Assistance-Leistung etabliert und seitens der Versicherungskunden absolut erwünscht. Die komplette organisatorische Schadenabwicklung und -koordination bei Kfz-Unfällen konnte mit einem ebenso großen Zuspruch von 82 Prozent den Durchschnittswert der Vorjahre um 8 Prozentpunkte überbieten. Eine große Mehrheit der deutschen Bundesbürger wünscht sich somit einen organisatorischen Problemlöser im Kfz-Schadenfall.

Das Angebot eines serviceorientierten Gesundheitsmanagers als Unterstützer für den Versicherungsnehmer respektive für nahe Angehörige findet im Laufe des elfjährigen Assistance-Barometers eine divergierende Nachfrage. Während der eigene Gesundheitsmanager aktuell nur 53 Prozent Zustimmung erhält (5 Prozentpunkte unter dem bisherigen Mittelwert), kann der Gesundheitsmanager für nahe Angehörige mit einer Nachfrage von 64 Prozent (ein Plus von 4 Prozentpunkten i.V. zum Mittelwert der Vorjahre) seine Vorjahreswerte nochmals steigern. Der gesellschaftliche Wandel von Mehrgenerationenfamilien zu Patchwork-Familien und Seniorenhaushalten führt somit verstärkt zu einer Nachfrage nach externer Unterstützung für nahe Angehörige. Zum dritten Mal wurde im Rahmen der Gesundheits-Assistance das Angebot von Gesundheitsarmbändern und Fitness-Trackern zur Förderung einer gesunden Lebensweise getestet. Obwohl sich diese Wearables einer hohen Nachfrage erfreuen, wollen erneut nur 23 Prozent der befragten Versicherungsnehmer diese über ihre Versicherungsgesellschaft beziehen – offensichtlich spricht man in diesen technischen Gadgets der Versicherungswirtschaft die Kompetenz ab.

Im elften Jahr des Assistance Barometers verbleibt der Bedeutungszuspruch der Senioren-Assistance auf einem hohen Niveau. Eine persönliche Beratung und Unterstützung bei Pflegefällen (Pflegeeinstufung, Pflegesätze, Kostenübernahmen) würden wie im vergangen Jahr 80 Prozent aller Bundesbürger als wichtig oder sehr wichtig einstufen. Der persönliche Pflegemanager erreicht in der aktuellen Studie mit einem Zuspruch von 68 Prozent einen gegenüber dem Vorjahr leicht erhöhten Zustimmungswert.

Dem gesellschaftlichen Digitalisierungstrend folgend, befragt das Assistance Barometer seit dem Jahr 2012 die privaten Haushalte zur Nutzung technischer Serviceleistungen in Form von Handy-Applications. Versicherungs-Apps versuchen als Angebot für verschiedene Smartphones dem Versicherungsnehmer Problemlösungen auf technischem Wege zu ermöglichen und bilden einen von der Gesellschaft vermehrt eingeforderten Kommunikationskanal. Angetrieben durch den Erfolg der Fintechs erfahren auch die Assistance-Apps teilweise eine äußerst hohe Aufmerksamkeit der Bevölkerung. So wird das Angebot einer Notruf-App (im Falle einer bedrohlichen Situation wird per Tastendruck ein Notruf ausgesandt) von aktuell 69 Prozent der Befragten erwünscht, womit der bisherige Zustimmungsmittelwert um 21 Prozentpunkte übertroffen wird. Auch die Arztfinder-App (über eine App werden Ärzte aller Fachrichtungen in der Nähe des aktuellen Aufenthaltsortes empfohlen) kann mit einer Zustimmung von 57 Prozent den Vorjahresmittelwert um 16 Prozentpunkte überflügeln. Die im Mittel eher restriktiv befürwortete Werkstattfinder-App (Kfz-Werkstätten in der Nähe des derzeitigen Aufenthaltsortes werden via App empfohlen) weist nach einem Zustimmungseinbruch im letzten Jahr eine aktuelle Zustimmung von 41 Prozent aus und übertrifft damit ihren bisherigen Mittelwert um 8 Prozentpunkte. Unbedeutender, aber in der Zustimmung ebenso zunehmend, erweist sich die Handwerker-App (die App empfiehlt Handwerksbetriebe in der Nähe), indem 30 Prozent der Bevölkerung (6 Prozentpunkte über dem bisherigen Durchschnitt) diese als wünschenswert einstufen.

Anlässlich erhöhter terroristischer Bedrohungen wurde im Assistance Barometer 2017 erstmalig der Service einer Erstattung der Reisestornokosten, wenn sich am Urlaubsort oder in der Urlaubsregion in den Wochen vor Reiseantritt ein Terroranschlag ereignet hat, abgefragt. Diese Serviceidee wurde letztes Jahr spontan von 80 Prozent aller Befragten als wichtig oder sehr wichtig eingestuft und erzielte auch in diesem Jahr einen ähnlich hohen Wert von 79 Prozent. Somit wird erneut die hohe Sensibilität der Bevölkerung in dieser Frage bestätigt.

Einen gegenüber den Vorjahren nur marginal gestiegenen Zuspruch erhalten Assistance- und Hilfsleistungen seitens der Bundesbürger bei der Bewertung der durch Assistance motivierten Kundentreue. Eine knappe Mehrheit von 52 Prozent der privaten Haushalte sehen Assistanceleistungen als förderlich für die Kundentreue an. Immerhin hat dieses akquisitorische Potenzial der Assistance um 6 Prozentpunkte gegenüber dem Vorjahr zugenommen. Dementsprechend würden auch 51 Prozent der Haushalte Assistanceleistungen als Entscheidungsfaktor für den Abschluss eines Versicherungsvertrags bewerten.

Serviceorientierung der Versicherungswirtschaft mit Ausbaupotenzial

Im aktuellen Assistance Barometer 2018 wurden erneut weit über 300 deutsche Versicherungsgesellschaften (teilweise Mehrfachzählungen innerhalb einer Konzernstruktur) zur Einschätzung von Assistanceleistungen befragt. Zumal sich zahlreiche angefragte Unternehmen im Konzernverbund befinden und innerhalb des Konzerns nur jeweils eine operative Gesellschaft zur Beantwortung der Fragen des Assistance Barometers herangezogen wurde, nahmen final 45 Einzelunternehmen an der Auswertung teil, die aufgrund ihrer Konzernzugehörigkeiten eine Aussagekraft für den deutschen Versicherungsmarkt gewährleisten.

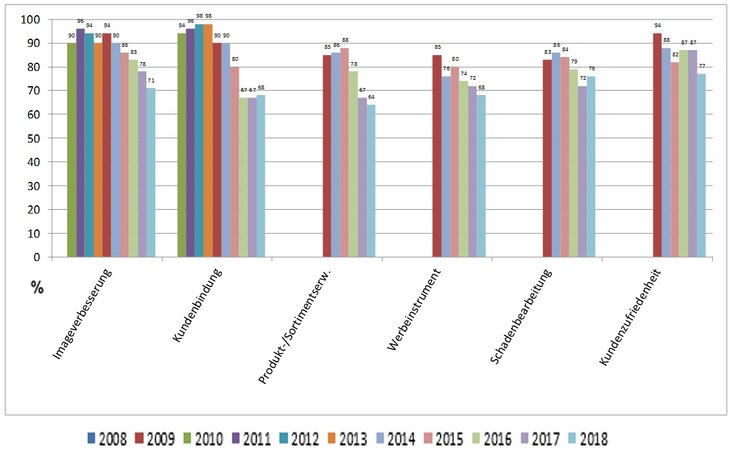

Die aktuelle Bedeutung der Assistance für das Geschäftsmodell der Versicherungswirtschaft wird in der Studie 2018 von 84 Prozent der befragten Versicherungsunternehmen mit hoch bis sehr hoch bewertet. Zwar lag der bisherige Mittelwert dieser Bewertung bei 91 Prozent, jedoch zeigt sich eine erneute Bedeutungszunahme im Vergleich zu den Vorjahresergebnissen (80 Prozent). Assistance dient in der aktuellen Studie 71 Prozent der Versicherungsunternehmen zur Imageverbesserung und 68 Prozent der befragten Unternehmen als Instrument zur Kundenbindung. Immerhin 84 Prozent der befragten Versicherungsunternehmen sehen eine zunehmende Bedeutung der Assistance für ihr zukünftiges Geschäftsmodell – sicherlich sind hier die Möglichkeiten digitaler Prozesse und digitaler Kommunikation Treiber dieser Antwort.

Während in früheren Erhebungsjahren (durchgängig bis zum Jahre 2015) des Assistance Barometers de facto alle Versicherungsunternehmen Assistanceleistungen angeboten haben, gaben in den letzten Jahren immerhin 20 Prozent, aktuell sogar 29 Prozent der befragten Unternehmen an, keine Assistanceprodukte zu offerieren. Während mittlerweile nur noch 50 Prozent der Versicherungsunternehmen Familien-Assistance und 57 Prozent Seniorenassistance anbieten (ein Minus von 8 bzw. 4 Prozentpunkten im Vergleich zum Vorjahr), erreichte das Kfz-Assistanceangebot nach einem Minus von 31 Prozentpunkten im letzten Jahr mit 43 Prozent nun ein Plus von 1 Prozentpunkt. 77 Prozent bieten Gesundheits-Assistance an (analog zum Vorjahr). Reise-Assistance wird von 30 Prozent angeboten (ein Minus von 2 Prozentpunkten im Vergleich zum Vorjahr). 33 Prozent bieten Assistance für den Haus- und Wohnungsbereich an (ein Minus von 12 Prozentpunkten im Vergleich zum Vorjahr). Auch die Anbündelungsquote der Assistanceelemente in den einzelnen Versicherungsprodukten hat sich gleichermaßen reduziert. So wird Assistance beispielsweise in der Pflegeversicherung nur noch von 36 Prozent der Versicherungsunternehmen angeboten und liegt damit 13 Prozentpunkte unter der Anbündelungsquote des Vorjahres. Trotz dieser Entwicklung eines verhaltenen Einsatzes der Assistancekomponenten, bleibt diese in ihrer Wertschätzung ein Grundbestandteil des Geschäftsmodells der Versicherungswirtschaft.

Solange Assistance ein Kernbestandteil der Versicherungsproduktion und ein Kuppelprodukt des versicherungsbetriebswirtschaftlichen Geschäftsmodells ist, muss diese Annahme durch Produktivitätskennziffern bestätigt werden. In dieser Logik muss die Frage des Assistance Barometers gesehen werden, ob Assistanceleistungen sich positiv auf die Versicherungsproduktion auswirken. Mit dem absoluten Tiefstwert aller bisherigen Erhebungsjahre sind nur noch 50 Prozent der befragten Versicherungsunternehmen (ein Rückgang von 13 Prozentpunkten zum Vorjahr) davon überzeugt, dass Assistance-Offerten die Versicherungsproduktion gesteigert haben. Der bisherige Mittelwert der Produktivitätseinschätzung zeigte für alle bisherigen Jahre einen Zustimmungswert von 73 Prozent. Berücksichtigt man zudem, dass 20 Prozent aller befragten Versicherungsunternehmen zu dieser Frage keine Angaben machten, haben de facto nur 40 Prozent aller Unternehmen der Assistance eine produktionssteigernde Funktion zuerkannt – ein desaströses Zeugnis für die Assistancephilosophie der Versicherungswirtschaft.

Abschließend wurden die Versicherungsführungskräfte nach möglichen Hindernissen für die Einführung von Assistance-Angeboten in der Versicherungswirtschaft befragt. Dabei haben sich die Meinungen zu den verschiedenen Hindernissen für den Assistance-Verkauf im Vergleich zu den Vorjahren heterogen entwickelt:

- Ein ungeeignetes, den Kundenwünschen nicht entsprechendes Assistance-Angebot sehen 77 Prozent der Befragten als Hindernis für eine Assistance-Einführung (6 Prozentpunkte unter dem Vorjahreswert aber 24 Prozentpunkte über dem bisherigen Mittelwert).

- Ein für Assistance-Anbündelungen ungeeignetes Versicherungskernprodukt sehen 77 Prozent der Befragten als Problem für Assistance-Überlegungen (7 Prozentpunkte über dem Vorjahreswert und sogar 33 Prozentpunkte über dem bisherigen Mittelwert).

- Die Komplexität einer mit Assistanceleistungen verbundenen Produkteinführung wird von 68 Prozent als Problem der Assistanceumsetzung erachtet (12 Prozentpunkte unter dem Vorjahreswert aber immer noch 32 Prozentpunkte über dem bisherigen Mittelwert).

- Mangelnde Kenntnisse über das Assistance-Angebot erkennen immerhin 82 Prozent der Befragten als Problem der Assistance-Einführung (7 Prozentpunkte unter dem Vorjahreswert aber 19 Prozentpunkte über dem bisherigen Mittelwert).

- Die Erklärungsnotwendigkeit komplexer Assistanceleistungen wird von 75 Prozent der Versicherungsunternehmen als Problem für die Assistance-Einführung erkannt (5 Prozentpunkte unter dem Vorjahreswert aber 39 Prozentpunkte über dem bisherigen Mittelwert).

- Ein geringer, für den Versicherungsvertrieb wenig interessanter, Provisionsanreiz der Assistance-Produkte sehen 57 Prozent der Befragten als Problem der Assistance-Einführung (11 Prozentpunkte über dem Vorjahreswert und 29 Prozentpunkte über dem bisherigen Mittelwert).

- Erstmalig wurde eine zu geringe Bedeutung der Assistance für das Geschäftsmodell als Hindernisgrund für ein Assistanceangebot abgefragt. Mit einem Votum von 75 Prozent der Befragten sieht eine überwältigende Mehrheit dies als Problem an.

- Ebenfalls erstmalig wurde abgefragt, ob die Versicherungsführungskräfte einen Hindernisgrund für den Assistanceverkauf darin sehen, dass Assistance keine aufsichtsrechtliche Notwendigkeit sei. Hierfür begrenzte sich die Zustimmung mit 36 Prozent aber nur auf knapp über ein Drittel.

Mehrwert der Assistance wird von Versicherungsvermittlern geschätzt

Bereits zum fünften Mal in Folge wurden 302 Versicherungsvermittler um eine Bewertung der Assistancephilosophie der Versicherungswirtschaft gebeten. Analog zu den Versicherungsunternehmen wurden diese zur Einschätzung des Stellenwerts der Assistance für das Geschäftsmodell der Versicherungswirtschaft befragt. Parallel zur Befragung der Versicherungsunternehmen, die der Assistance mehrheitlich eine hohe bis sehr hohe Bedeutung zuerkannten, können sich ebenso 73 Prozent der Vermittler zu dieser Aussage verständigen – damit liegt dieser Wert gute 8 Prozentpunkte über seinem bisherigen Durchschnitt. Knapp 25 Prozent der Vermittler sehen in der Assistance einen geringen Stellenwert für das Geschäftsmodell der Versicherungswirtschaft, womit diese negative Bewertung um 7 Prozentpunkte gegenüber dem Mittelwert der Vorjahre abgenommen hat. Vernachlässigbare 5 Vermittler (unter 2 Prozent) konzedieren der Assistance keine Bedeutung. Somit hat die Assistance für das Geschäftsmodell der Vermittler deutlich an Bedeutung gewonnen und spiegelt die Einschätzung der Versicherungswirtschaft wieder. Ein Bedeutungszuwachs von 15 Prozentpunkten im Vergleich zu den Mittelwerten der Vorjahre stellt eine zunehmende Akzeptanz der Assistancebedeutung seitens der Vermittler dar.

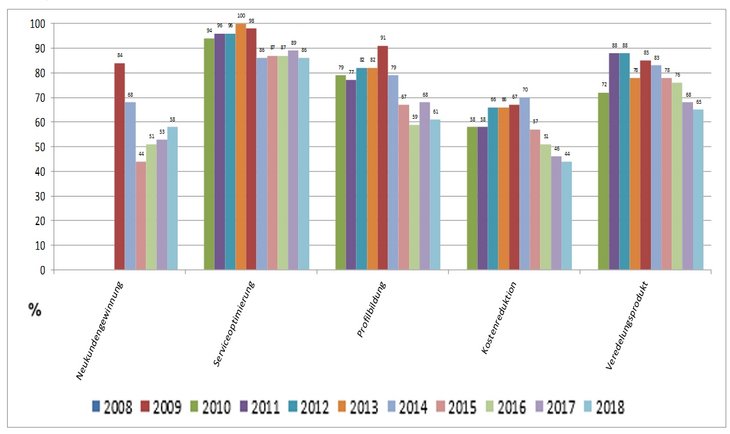

Analog zum gewachsenen Stellenwert der Assistance gewannen auch die einzelnen Bedeutungskomponenten der Assistanceleistungen in den Augen der Vermittlerschaft an Bedeutung. Dieser leichte Bedeutungsanstieg bei den Vermittlern über die letzten Jahre verläuft diametral zum abnehmenden Bedeutungszuspruch der Versicherungsunternehmen – was zu teilweise eklatanten Bewertungsunterschieden führt.

Abb. 02: Bedeutung von Assistanceleistungen für Versicherungsvermittler und -unternehmen (I)

Abb. 03: Bedeutung von Assistanceleistungen für Versicherungsvermittler und -unternehmen (II)

Im Vergleich zum Vorjahr ist das Angebot an Assistanceleistungen bei Vermittlern angestiegen. So bieten 75 Prozent (im Vorjahr 68 Prozent) der Vermittler Kfz-Policen mit Assistancekomponenten an; explizit genannt wurden die Assistanceleistungen Schutzbrief, Pannen- und Abschlepphilfe, Ersatzwagen und Werkstattsuche. Eine knappe Mehrheit von 54 Prozent (im Vorjahr 41 Prozent) der Vermittler bieten Hausrat- und Wohngebäudeversicherungen mit Assistanceleistungen wie Handwerkerservice, Schlüsselservice und Schutzbrief an. Nur 12 Prozent (im Vorjahr 9 Prozent) der Vermittler verkaufen Lebensversicherungen mit inkludierter Assistance-Leistung, wohingegen 26 Prozent (im Vorjahr 22 Prozent) der Vermittler zur Berufsunfähigkeitsversicherung Assistancemöglichkeiten anbieten. 30 Prozent (im Vorjahr 28 Prozent) der Vermittler verkaufen Krankenversicherungen mit Assistancekomponenten, wobei als Assistance-Leistung lediglich die Hilfe bei der Suche nach optimaler medizinischer Versorgung genannt wurde. 29 Prozent (im Vorjahr 22 Prozent) der Vermittler unterstützen Pflegeversicherungen durch Assistanceangebote (beispielsweise Pflegeplatzvermittlung). Eine knappe Mehrheit von 54 Prozent (im Vorjahr 49 Prozent) der Vermittler versehen ihre Unfallversicherungen mit Assistanceleistungen, wobei explizit Haushaltshilfe, Reha-Maßnahmen sowie Fahr- und Essensservice erwähnt wurden. 25 Prozent (im Vorjahr 15 Prozent) der Vermittler bieten Reiseversicherungen mit Assistancekomponenten an – explizit wurde der Krankenrücktransport als Assistancekomponente genannt. 40 Prozent (im Vorjahr 34 Prozent) der Vermittler bieten Assistanceleistungen zu den von ihnen verkauften Rechtsschutzversicherungen an. Anwaltshotline sowie juristische Vorabberatung wurden als Assistanceleistungen genannt. Durchschnittlich bieten 15 Prozent der Vermittler grundsätzlich keine Assistanceleistungen in Versicherungsprodukten an, in der aktuellen Umfrage bestätigen dies aber nur 8 Prozent der Vermittler.

Ebenfalls wurden die Vermittler zu potenziellen Hindernissen für den Verkauf von Assistanceleistungen im Rahmen des Versicherungsverkaufs befragt. Angesichts einer erhöhten Sensibilität für den Assistance-Verkauf wurden seitens der Vermittler potenzielle Verkaufshinderungsgründe deutlicher wahrgenommen:

- Ein ungeeignetes, den Kundenwünschen nicht entsprechendes, Assistance-Angebot sehen 64 Prozent (im Mittelwert der Vorjahre 40 Prozent) der Vermittler als Hindernis für eine Assistance-Einführung.

- Ein für Assistance-Anbündelungen ungeeignetes Versicherungskernprodukt sehen aktuell 54 Prozent (im Mittelwert der Vorjahre 35 Prozent) der Vermittler als Problem für Assistance-Überlegungen.

- Mangelnde Kenntnisse über das Assistance-Angebot sehen immerhin 67 Prozent (im Mittelwert der Vorjahre 52 Prozent) der Vermittler als Verkaufsproblem des Assistanceangebotes.

- Die Erklärungsnotwendigkeit komplexer Assistanceleistungen wird von 61 Prozent der Vermittler (im Mittelwert der Vorjahre 42 Prozent) als Problem für die Assistance-Einführung erkannt.

- Ein mangelnder Provisionsanreiz der Assistanceprodukte wird immerhin von 40 Prozent (im Mittelwert der Vorjahre 28 Prozent) der Vermittler als Problem der Assistance-Einführung gesehen.

- Der Mehrpreis für Assistanceleistungen im Vergleich zum Basis-Versicherungsprodukt wird von 57 Prozent (im Mittelwert der Vorjahre 60 Prozent) der Vermittler als Hinderungsgrund für einen Assistanceverkauf gesehen.

Schließlich wurden die Versicherungsvermittler noch zur Rolle sowie Bedeutung der Assistancephilosophie in der Verkaufsargumentation des Versicherungsangebotes befragt (Mehrfachnennungen waren möglich). Spielte in den Vorjahren 2014 und 2015 Assistance in der Verkaufsargumentation für über 40 Prozent der Vermittler keine Rolle, so hat sich diese ablehnende Haltung in den letzten Jahren auf durchschnittlich 7 Prozent aller Vermittler reduziert. Offensichtlich gewinnt Assistance für die breite Vermittlerschaft einen nun konstanten, verkaufstechnischen Mehrwert auf hohem Niveau. Für hohe 64 Prozent (bisheriger Mittelwert 37 Prozent) der Vermittler stellt die Assistance einen unverzichtbaren Bestandteil guter Versicherungsberatung dar.

Schlussendlich wurden die Versicherungsvermittler zu den aus ihrer Sicht sinnvollen Vertriebskanälen für den Verkauf von Assistanceprodukten befragt (Mehrfachnennungen möglich). Immerhin 53 Prozent der Vermittler schlagen vor, Assistance-Produkte primär über den Direktvertrieb zu verkaufen. 41 Prozent der Vermittler glauben, dass der Internet-Vertrieb, 43 Prozent das Assistance-Unternehmen selbst der sinnvollste Absatzkanal für Assisitanceleistungen wäre. Erneut wenig überraschend sehen 85 Prozent der Versicherungsvermittler sich selbst als den besten Kanal für den Assistance-Verkauf an (die Einschätzung der Versicherungsunternehmen liegt hier bei 91 Prozent).

Fazit und Ausblick

Im nunmehr elften Jahr der deutschlandweiten Studie "Assistance Barometer" hat die Repräsentativität und statistische Signifikanz der Daten aufgrund einer langen Zeitreihe eine hohe Qualität erreicht. Die signifikanten Trendlinien zeigen eine weiterhin hohe, jedoch tendenziell abnehmende Assistance-Affinität in der Bevölkerung sowie im Geschäftsmodell der Versicherungsunternehmen. Demgegenüber nimmt die Bedeutung der Assistance in den Verkaufsparametern der Versicherungsvermittler weiter zu. Assistance ist als Kuppelprodukt im Versicherungsangebot mittlerweile unabdingbar. Der "Problemlöser-Ansatz" einer individualisierten, auf den Versicherungsnehmer zugeschnittenen Serviceleistung muss dabei die Möglichkeiten digitaler Prozesse nutzen – diese Erwartungshaltung besteht für Produkte und Ablaufprozesse sowohl seitens der Nachfrager als auch seitens des Gesetzgebers durch die IDD und den mit ihr verbundenen Vorgaben einer Product Oversight Governance.

Die aktuellen Digitalisierungstendenzen versprechen durch die hiermit verbundenen Serviceaspekte ein großes Entwicklungspotential für die Assistance-Branche. Sensortechnik und direkte Meldewege zu Notfallzentralen der Assistance-Unternehmen machen die Versicherungsprodukte und ihre Problemlösung für den Kunden wahrnehmbar – Assistance wird als sofortige Leistungserbringung erlebt. In der Sprache der Sachversicherer ausgedrückt, bieten Assistance-Anbieter "24 Stunden Schadenbearbeitung und Schadenservice in Echtzeit". Assistanceleistungen ermöglichen somit positive Kundenkontakte in kritischen Lebenssituationen.

In nahezu jedem Assistance-Bereich werden bereits heute Telematik- und sensorgesteuerte Technologien eingesetzt oder befinden sich in der Entwicklung: Auto, Unfall, Hausrat, Wohnen und Gesundheit – unser gesamtes Leben wird "smart". Diese smarten Funktionen, die früher nur in teuren medizinischen Geräten integriert waren, lassen sich in der Welt des "Internet of Things" in Konsumgüter einbinden und können beim Anwender positive Verhaltensänderungen bis hin zu einer gesünderen Lebensweise bewirken. Durch die Digitalisierung können Assistanceleistungen verstärkt sowohl als zentrale, wie auch als ergänzende, den Bedürfnissen des Versicherungsnehmers entsprechende Produktlösungen angeboten und aktiv vermarktet werden. Schon heute sind Assistance-Unternehmen in der Lage, eine Dienstleistungswelt anzubieten, die das Kernprodukt Versicherung in den Hintergrund treten lässt. Der digitale Entwicklungsschub der Finanzdienstleistungswirtschaft wird den Assistancemarkt mit seinen digitalen Servicemöglichkeiten evolutiv verändern. Dieser Paradigmenwechsel wird das Wesen und das Verständnis von Versicherung in der Zukunft prägen.

Autoren:

Prof. Dr. Matthias Müller-Reichart (Hochschule RheinMain, Studiendekan der Wiesbaden Business School),

Frank Donner (Head of Marketing and Communications der Europ Assistance Versicherungs-AG)

Daniel Zak (B. Sc. in Insurance and Finance)

Hinweis: Die komplette Studie "Assistance Barometer" ist bei der Europ Assistance Versicherungs-AG bestellbar.

Weitere Informationen