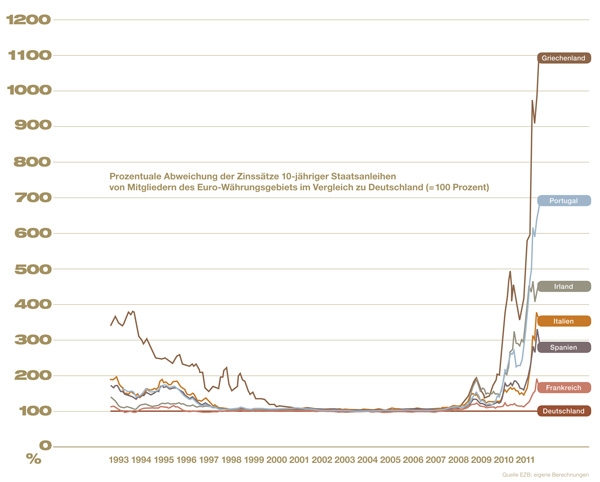

Die Peripherieländer profitierten besonders von der Annäherung der Zinssätze in der Währungsunion. In der Folge stieg in vielen dieser Länder die staatliche und private Verschuldung. Die Risiken, die daraus resultieren, werden seit der Subprime-Krise 2007 wieder realistischer bepreist. Dies setzt jetzt auch die Staatsanleihen mancher Länder unter Druck. Eine Rückkehr zu niedrigen Zinssätzen und einer stabilen Währungsunion ist nur durch strenge Haushaltsdisziplin zu erlangen.

Bereits vor dem offiziellen Start der Europäischen Währungsunion am 1.1.1999 war die Konvergenz der Zinsen bei langfristigen Anleihen relativ weit fortgeschritten. Unterschiedliche Meinungen gab es allerdings hinsichtlich der Frage, ob es mit der Bildung einer Währungsunion zu einem vollkommen einheitlichen Zinssatz innerhalb des Euro raumes kommen würde.

Im Jahr 1998 konnte man davon ausgehen, dass aufgrund unterschiedlicher Bonität und Liquidität eine Zinsdifferenz bestehen bleiben würde.

Peripherieländer profitierten von der Währungsunion

Der Zinsunterschied fiel in den ersten Jahren der Währungsunion sehr gering aus. Im Jahr 2003 engten sich die Spreads zeitweilig sogar bis auf rund 10 Basispunkte ein. Oberflächlich betrachtet überraschte dies nicht, waren doch die ersten Jahre des Euro von einer relativ hohen Stabilität geprägt.

Neben den bemerkenswert niedrigen Inflationsraten erlebte der Euroraum eine Phase geringer realwirtschaftlicher Volatilität. Unter der Oberfläche vermeintlich günstiger gesamtwirtschaftlicher Rahmenbedingungen, die im Zusammenlaufen der Zinsdifferenzen am europäischen Rentenmarkt ihren Niederschlag fanden, bauten sich jedoch erhebliche Ungleichgewichte auf. In vielen Peripherieländern kam es zu einem beispiellosen Nachfrageboom. Die Konsumenten insbesondere in den südlichen Ländern mit haussierenden Immobilienmärkten fielen in einen Konsumrausch, den wir hier in Deutschland damals nur schwer nachvollziehen konnten.

Stark steigende Löhne in diesen Peripherieländern führten zwar zu einer hohen Nachfrage, aber auch zu einem Verfall der Wettbewerbsfähigkeit. Entsprechend weiteten sich die Leistungsbilanzdefizite deutlich aus. Vorerst ließ sich das Leben auf Pump angesichts rückläufiger Zinsen aber problemlos finanzieren. Ganz anders verlief die Entwicklung in Deutschland in den ersten Jahren mit der gemeinsamen Währung. Da Deutschland überbewertet in die Europäische Währungsunion startete, war der Druck hoch, diese Wettbewerbsnachteile zu beseitigen Entsprechend stagnierten hierzulande die Löhne, der Konsum verlief schleppend.

Deutschland galt als der kranke Mann Europas. Von Anfang an nahmen es nahezu alle Mitgliedsländer – auch Deutschland – mit dem Stabilitäts- und Wachstumspakt nicht so genau. Die Verschuldung im Euroraum stieg kontinuierlich an. Bis zum Ausbruch der Finanzkrise wurden diese Fehlentwicklungen von den Märkten weitgehend ignoriert.

Die Krise sorgt für realistischere Risikobewertung

Die Trendwende wurde erst im Jahr 2007 mit der Subprime-Krise in den USA eingeläutet. Nach langer Sorglosigkeit an den Kapitalmärkten wurden wieder realistische Risikoprämien gefordert. Während sich in der Anfangsphase dieser Neuorientierung vornehmlich die Creditspreads ausweiteten und eher derivative Finanzprodukte neu bewertet wurden, kam es in den Folgejahren zu einer Neuadjustierung bei allen Anlagekategorien. So ging die Subprime-Krise nach der Lehmann-Pleite 2008 fast nahtlos in eine Bankenkrise über, die im Jahr 2009 zu einer Wirtschaftskrise führte. Mittels massiver geld- und fiskalpolitischer Maßnahmen konnte zwar diese relativ schnell überwunden werden, aber nur zu dem Preis einer deutlich höheren Verschuldung in fast allen Industrieländern. Entsprechend erreichte die Neubewertung von Risiken im Jahr 2010 auch die Staatsanleihen der Eurozone.

Die Spreads europäischer Staatsanleihen gegenüber Bundesanleihen weiteten sich sichtlich aus. Die Schuld daran wird zwar gerne den sogenannten Spekulanten zugeschrieben. Allerdings wird dabei übersehen, dass die Märkte lediglich zuvor unterschätzte Risiken nun realistischer bewerten. Erst jetzt nehmen die Märkte wieder ihre Signalfunktion wahr: Hohe Risikoprämien bei einzelnen Staatsanleihen sind somit keine Spekulation, sondern Ausdruck einer nicht mehr tragfähigen Staatsverschuldung. Allerdings zeigt auch das Beispiel Irland, dass die Märkte positive Veränderungen wieder mit einer Spreadeinengung belohnen.

Stabilität ist nur mit Haushaltsdisziplin zu erlangen

Eine Rückkehr zu weitgehend Spread-freien Zeiten wie in den Anfangsjahren der Europäischen Währungsunion wird es so schnell nicht mehr geben. Je mehr jedoch die einzelnen Euro-Länder ihre Haushalte in Ordnung bringen, desto geringer werden auch wieder die Risikoaufschläge. Es liegt also in der Hand jedes einzelnen Landes, den Bonitätsaufschlag mittels einer soliden Haushaltsführung so gering wie möglich zu halten. Durch die Einführung von Eurobonds auf das disziplinierende Element der Risikoprämie zu verzichten, würde jedoch die Sparanstrengungen in den einzelnen Ländern unterlaufen. Die Eurozone würde sich vom Ziel einer Stabilitätsgemeinschaft weiter entfernen.

Autorin:

Dr. Gertrud R. Traud ist Chefvolkswirtin der Landesbank Hessen-Thüringen. Davor war sie Leiterin der institutionellen Aktienmarktstrategie der Bankgesellschaft Berlin und Leiterin der Aktienmarktstrategie des "European Securities Network".

[Bildquelle oben: iStockPhoto / Wir danken Frankfurt Main Finance e. V. für die Erlaubnis den Text auf dem Portal RiskNET zu veröffentlichen. Der Text ist im Jahrbuch 2012 "Der Aufstieg und … die Zukunft des Euro" von Frankfurt Main Finance e. V. erschienen]

Der Aufstieg und ... die Zukunft des Euro

Das aktuelle Jahrbuch 2012 von Frankfurt Main Finance zieht Bilanz: Prominente Autoren skizzieren und prüfen die ursprünglichen Ideen des gemeinsamen Währungsraumes, zeigen die Erfolge des Euro, beleuchten die Fehler, die gemacht wurden, und erläutern die Krise.

Unter den Autoren und Interviewpartnern:Thomas Mayer (Chefvolkswirt der Deutschen Bank), Gertrud R. Traud (Chefvolkswirtin der Landesbank Hessen-Thüringen), René Parmantier (CEO der Close Brothers Seydler Bank AG), Ulrich Kater (Chefvolkswirt der DekaBank), Johannes Müller (Chefvolkswirt von DWS Investments), Paul G. Schmidt (Leiter des Economics Departments der Frankfurt School of Finance & Management), Ottmar Issing (Präsident des Center for Financial Studies und Vorsitzender des Kuratoriums des House of Finance sowie ehemaliges Mitglied des Vorstands der EZB), Markus Krall (Senior Partner und Global Head of Risk Management bei Roland Berger Strategy Consultants). Und der Ex-Finanzminister und Mitunterzeichner des Maastricht-Vertrages Theo Waigel.

mehr zum Jahrbuch 2012

Kommentare zu diesem Beitrag

Basiert Irlands "Veränderung" jetzt tatsächlich auf einer soliden Haushaltslage?

Wo sind doch gleich die meisten Finanz-Zweckgesllschaften gelistet?

Wenn die IRREN IREN nicht langsam ihre exorbitant unverhältnismäßie Wirtschaftsstruktur reglementieren, gehen wieder Billionen-Steuergelder in Richtung Finanzwirtschaft. Nur weil sich die Damen und Herren - nicht an die Spielregeln, ihrer eigenen Länder halten wollen.

Da brauch man sich auch nicht über Fehlanreize und Moral Hazard zu streiten

-----------------------------------------------------------------------------------------------------------------

"..Durch die Einführung von Eurobonds auf das disziplinierende Element der Risikoprämie zu verzichten, würde jedoch die Sparanstrengungen in den einzelnen Ländern unterlaufen. Die Eurozone würde sich vom Ziel einer Stabilitätsgemeinschaft weiter entfernen..."

Dies ist nur zum Teil richtig:

Sollten Eurobonds begeben werden - müssen und werden die Primäremittenten bei nationale Rechten zurückstecken müssen (Steuern usw.). Die Sekundäremittenten (also die Haftungsträger - DE-FRA usw.) werden solche Papiere nur absegnen, wenn entsprechende Entscheidungen getroffen wurden - bevor der EU-Bond emitiert wurde.

Somit können Krisenländer zwischen Pest und Cholera wählen:

1) Eigene Staatsanleihen - zu höheren Zinsen und mehr Nationalstaat

oder

2) EU-Bonds mit niedrigeren Zinsen - einem Souveränitätsverlust - mehr Europa und einer stärkeren Konvergenz des Wirtschaftsraumes