Wenn man sarkastisch sein wollte, könnte man sagen, dass die amerikanische Notenbank im Augenblick den starken Mann markiert. Ihr Chef hat großmundig angekündigt, es gäbe eine "Wide range of tools that could be used to provide additional monetary Stimulus" (eine breite Palette von Maßnahmen, die zur Konjunkturankurbelung zur Verfügung stehen). Die turnusmäßige Sitzung des Federal Open Market Committee in Washington wurde um einen Tag verlängert, um all das richtig zu diskutieren zu können. Um welche Maßnahmen es geht, wurde freilich nicht gesagt. Hat die Fed tatsächlich so viel Munition im Köcher? Auf was müssen sich die Märkte einstellen?

Zunächst ist festzustellen, dass noch keineswegs sicher ist, dass die amerikanische Notenbank überhaupt neue Maßnahmen ergreifen wird. Notenbankchef Bernanke hat ausdrücklich gesagt, dass er sich die weitere Entwicklung der Konjunktur noch genau ansehen möchte. Die Daten, die derzeit bekannt werden, deuten nicht zwangsläufig auf eine bevorstehende Rezession hin. Sie sind eher gemischt. Ich halte es für vernünftig, dass die Notenbank in dieser Situation nicht mit Schnellschüssen antwortet. Das würde die Märkte weiter verunsichern. Nur wenn es wirklich schlechter wird, muss etwas getan werden.

Was könnte die Notenbank dann tun? Wenn ich es richtig sehe, gibt es fünf Optionen. Die erste und quantitativ wichtigste ist, dass man die expansiven Impulse der derzeit schon sehr lockeren Geldpolitik wirken lässt. Die Geldpolitik ist im Augenblick so expansiv wie sie es nach meiner Erinnerung noch nie war. Viel mehr ist kaum möglich.

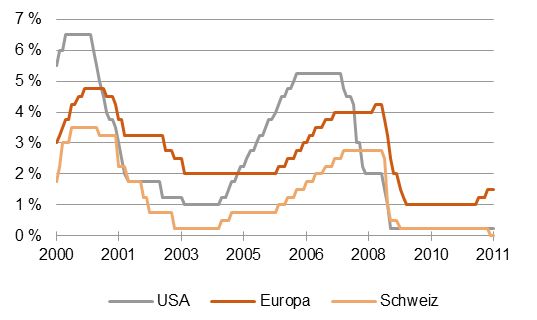

Die zweite ist, dass man die Leitzinsen noch weiter senkt. Der Spielraum ist hier freilich eng begrenzt. Der Leitzins – die Federal Funds Rate – liegt derzeit in den USA bei 0,12 %. Drei-Monatsgeld kostet 0,34 %. Da ist nicht mehr viel Luft nach unten. Allenfalls die Europäer könnten den Hauptrefinanzierungssatz von 1,5 % wieder senken.

Abbildung: Die ultralockere Geldpolitik (Leitzinsen in %, Quelle: Bloomberg)

Die dritte Option: Die Notenbank könnte ein drittes "Quantitative Easing"-Programm auflegen, das heißt sie könnte erneut Staatspapiere am offenen Markt kaufen. Damit würden die Zinsen für länger laufende Staatsanleihen niedrig gehalten. Freilich war der Erfolg der bisherigen QE-Programme nicht überwältigend. Beim letzten Mal sind die Renditen für Staatspapiere per Saldo während der Laufzeit des Programms sogar um 50 Basispunkte gestiegen. Erst seitdem (= 30.06.2011) sind sie – vornehmlich wegen der Krise – um 120 Basispunkte gefallen.

Rein theoretisch könnte die US-Notenbank im Rahmen des "Quantitative Easing" auch Aktien kaufen. Es gibt Gerüchte, dass sie dies in der Vergangenheit immer mal wieder getan hat – freilich verdeckt. Auch in Japan soll die Notenbank am Aktienmarkt tätig geworden sein. Ob das der Konjunktur hilft, möchte ich bezweifeln.

Die vierte Option ist die sogenannte "Operation Twist". Die Notenbank könnte die, für die gesamtwirtschaftliche Entwicklung wichtigen, langfristigen Zinsen drücken und die kurzfristigen Zinsen erhöhen. So etwas gab es schon einmal in den 60er Jahren. Präsident Kennedy wollte damals die langfristigen Zinsen aus konjunkturellen Gründen niedrig halten, gleichzeitig aber die kurzfristigen Zinsen zur Stützung des Dollar eher erhöhen. Ähnliche Überlegungen könnten auch heute eine Rolle spielen. Viel Spielraum für einen Twist gibt es freilich bei langfristigen Zinsen von 1,9 % und kurzfristigen Sätzen von fast Null nicht.

Die fünfte Option der Fed ist schließlich "Moral Suasion", also mit persönlicher Überzeugungskraft positiv auf die Wirtschaft einzuwirken. Das wird von quantitativen Ökonomen oft etwas ins Lächerliche gezogen. Es ist aber in Zeiten, in denen der traditionelle geldpolitische Instrumentenkasten weitgehend ausgereizt ist, nicht unwichtig, das Vertrauen der Wirtschaft auch mit Worten zu stärken. Konjunktur ist nun einmal zu 50 % Psychologie.

Wenn man sich diesen Maßnahmenkatalog anschaut, dann ist das nicht schrecklich viel. Die Geldpolitik hat – wie auch die Finanzpolitik – ihr Pulver schon in der ersten Hälfte der Krise bei der Bekämpfung der Rezession verschossen. Keynes ist nicht tot. Er liegt aber vorübergehend im Koma.

Aus keynesianischer Sicht ist das zu bedauern. Andererseits wären mehr stimulierende Maßnahmen aus meiner Sicht nicht unbedingt gut. Die bisherige ultralockere Geldpolitik ist an der jetzigen Krise nicht ganz unschuldig. Die Zinsen sind so niedrig, dass die Selektion auf den Kapitalmärkten zwischen guten und schlechten Schuldnern nicht mehr funktioniert. Die Investoren gehen zunehmend Risiken ein, die sie nicht überschauen. Sie tätigen Anlagen, die unter normalen Umständen nicht mehr gerechtfertigt sind. Es gibt bei Rohstoffen, Bonds oder Gold Blasen. Eine Normalisierung der monetären Verhältnisse ist dringend erforderlich. Insofern wäre es wünschenswert, wenn die Notenbank ihren Instrumentenkasten nur im äußersten Notfall öffnet. Das gilt nicht nur für die USA. Auch die Europäische Zentralbank sollte die Leitzinsen nicht senken, wo sie gerade auf dem Weg zur Normalisierung war.

Autor: Dr. Martin W. Hüfner, Chief Economist, Assenagon Asset Management S.A.

[Bildquelle: iStockPhoto]

Kommentare zu diesem Beitrag

Dieses wesentliche Element der Stabilisierungs- und Finanzpolitik ist im Augenblick ad absurdum geführt.

Die expansive Geldpolitik der letzen Jahre hat massiv dazu geführt, dass riesige Fehlanreize gesetzt wurden.

Die Idee:

Leih dir das Geld von der FED (zu 0,5%-Zinsen), kauf Greek-Bonds(mit 10% Verzinsung), eine paar CDS-Kontrakte und das ein oder andere Wechselkursderivat.

Regulierungsarbitrage von Feinsten.

Das Argument eine Zinserhöhung würde die wirtschaftliche Erholung eintrüben zieht nicht. Mit dieser Argumentation würde NIE wieder eine Zinserhöhung stattfinden.

Wann ist eine Zinserhöhung gerechtfertigt ist, ist nicht Aufgabe der Wirtschaft und Finanzindustrie, sondern MUSS Aufgabe der EZB sein.

Dies würde auch das angekratze Image wieder aufpolieren.

Eine weitere Laisse-Faire-Mentalität hätte wohl fiskalpolitische Folgen wie in Japan.

Die Idee muss sein, dass der Finanz- und Bankenmarkt seine eigentliche Rolle wiederfindet. Refinanzierung der Wirtschaft, Intermediär wirtschaftlicher Prozesse.

Eine Zinserhöhung würde die expansive Liquidität wieder in realwirtschaftliche Bahnen lenken. Also Investments in Unternehmen mit guten Wachstumsprognosen usw. also den Wettbeweb fördern.

Bei einem Zinssatz von 5% wären auch die Banken untereinander bereit sich wieder Geld zu 3% zu leihen. Das ist ja auch der eigentliche Sinn des Interbankenmarktes.

Aber naja, schauen wir mal was die Zukunft bringt...