Ich möchte mal wider den Stachel in der Geldpolitik löcken. Passt das, was die Europäische Zentralbank derzeit tut, zur Konjunktur? Normalerweise folgen die Notenbanken dem Auf und Ab der Wirtschaft. Wenn sich das Wachstum verlangsamt, senken sie die Zinsen. Wenn es wieder nach oben geht, dann erhöhen sie sie. In den vergangenen Jahren hatten sie die Zinsen welt-weit drastisch heruntergenommen.

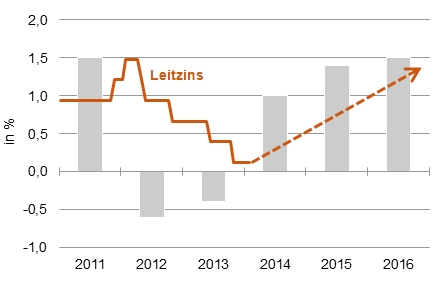

Jetzt erholt sich die Konjunktur. An sich müssten die Zentralbanken nun darüber nachdenken, die Zinsen wieder anzuheben. Die Grafik zeigt wie die Leitzinsen entsprechend der gesamtwirtschaftlichen Erholung nach oben gehen müssten (gestrichelte Linie).

Damit tun sich die Notenbanken aber außerordentlich schwer. Sie haben sich sogar ein eigenes Instrumentarium geschaffen, mit dem sie allen Spekulationen über höhere Zinsen entgegen treten. Das ist die "Forward Guidance". Es ist das Versprechen, die Zinsen noch für einen längeren Zeitraum niedrig zu halten. Die Europäische Zentralbank hält sich sogar die Option offen, ihre Sätze nicht doch noch einmal zu senken oder andere Lockerungsmaßnahmen zu ergreifen.

Zinsen folgen der Konjunktur: Leitzins und Wachstum im Euroraum [Quelle: EZB, IWF]

Es sind zwei Gründe, die die Notenbanken für ihre Haltung anführen. Zum einen fürchten sie, dass die Konjunktur noch nicht ausreichend gefestigt und die Eurokrise noch nicht überwunden ist. Zum anderen weist vor allem die EZB darauf hin, dass sie nicht auf die gesamtwirtschaftliche Entwicklung zu achten hat, sondern auf die Erhöhung der Preise. Von dort geht derzeit aber keine Gefahr aus. Beides ist aus meiner Sicht nicht stichhaltig.

Was die Konjunktur betrifft, so ist sie so stabil wie selten. Sie beruht nicht nur auf zyklischen Faktoren oder auf staatlichen Nachfrage-Impulsen. Sie ist vielmehr das Ergebnis struktureller Anpassungen und Korrekturen nach der großen Krise. Die Wirtschaft ist heute gesünder als damals. Sicher kann man über das Ausmaß der Erholung streiten. Ich kenne jedoch keine Prognose, die daran zweifelt, dass es in den USA und in Europa 2014/15 deutlich nach oben geht. Nur im Falle eines großen Crashs in China oder einer drastischen Verschärfung der weltpolitischen Lage weit über das bisher erkennbare Maß hinaus, wäre die Konjunktur gefährdet.

Die Notenbanken müssen zudem Rechnung tragen, dass sie durch ein Festhalten an der ultralockeren Geldpolitik die Risiken der Weltwirtschaft nicht verringern sondern eher noch vergrößern. Das Sparen der privaten Haushalte wird entmutigt. Dadurch stehen nicht genügend langfristige Mittel für Investitionen zur Verfügung. Die Stabilität von Banken und Versicherungen leidet. Es gibt Blasen an den Kapital- und Immobilienmärkten.

Hinzu kommt, dass die Zentralbanken bei Leitzinsen von nahe Null zahnlose Tiger sind. Sie haben keine Instrumente, um bei einem erneuten Absturz der Wirtschaft wirkungsvoll gegensteuern zu können. Es ist daher notwendig, dass sie die gute Konjunktur nutzen, um wieder "Munition" für eine aktive Geldpolitik anzusammeln. Dies muss bald geschehen, denn die Geldpolitik ist so weit vom Gleichgewicht entfernt, dass es eine geraume Zeit dauert, bis sie wieder auf einen Normalzustand kommt. Von Zinsniveaus, die die wirtschaftliche Aktivität bremsen könnten, ist sie noch Meilen entfernt. Wenn die EZB jetzt über höhere Sätze reden würde, wäre das keine Restriktion, sondern eine Normalisierung.

Was die Preisentwicklung angeht, so ist diese nichts, was die Notenbank bekämpfen könnte und sollte. Die niedrige Geldentwertung beruht nicht auf einer schwachen Wirtschaftsentwicklung. Ihre Gründe sind – zumindest in Europa – vielmehr die Konsolidierungs- und Reformmaßnahmen in den großen Schuldnerländern. Diese sollen aber bewusst nicht gebremst oder gemildert werden, um den Gesundungsprozess der Volkswirtschaften nicht zu gefährden. Ein anderer Grund für die niedrige Preissteigerung sind die sinkenden Energiepreise. Auch das hat nichts mit Geldpolitik zu tun.

Bei den Preisen gilt wie bei der Konjunktur, dass das Herauszögern einer Zinserhöhung die Situation nicht verbessert, sondern eher verschlechtert. Wenn die Konjunktur in den Industrieländern so weiterläuft, wird es früher oder später zu Kapazitätsengpässen in einigen Ländern kommen, die dann die Zeit niedriger Geldentwertung beendet. Wo freilich ein Risiko liegt: Wenn die Europäische Zentralbank erste Anzeichen erkennen lässt, dass die Zinsen nach oben gehen könnten, käme es zu einer weiteren Aufwertung des Eurokurses, der dann die Preisentwicklung noch stärker dämpft. Das ist negativ.

Aus meiner Sicht ist es an der Zeit, dass die Notenbanken die Diskussion über höhere Zinsen anstoßen. Ich weiß, dass das nicht dem Konsens der Ökonomen entspricht. Aber so etwas muss man auch einmal sagen. Ich plädiere nicht für eine sofortige Erhöhung der Leitzinsen. Das würde Unternehmen und Finanzakteure verschrecken. Nötig ist aber, die Märkte vorsichtig darauf vorzubereiten, dass sie nicht ewig mit so niedrigen Sätzen rechnen können.

Autor: Dr. Martin W. Hüfner, Chief Economist, Assenagon Asset Management S.A.

[Bildquelle: © Tatjana Balzer - Fotolia.com]

Kommentare zu diesem Beitrag