Die Stochastik ist die Teildisziplin der Mathematik, die sich mit dem Phänomen des Zufalls beschäftigt. Die Stochastische Szenariosimulation kombiniert in einer intelligenten Form Expertenwissen (auch in Form von Intuition und Bauchgefühl, etwa basierend auf einer strukturierten und deterministischen Szenarioanalyse oder anderer Kreativitätsmethoden) mit der Leistungsfähigkeit statistischer Werkzeuge. Denn statistisches Denken führt im Ergebnis zu mehr Kompetenz im Umgang mit Unsicherheit.

Die Stochastische Szenarioanalyse (in der Praxis häufig auch als Monte-Carlo-Simulation bezeichnet, was allerdings linguistisch den Kern der Methodik nur sehr unscharf beschreibt) basiert auf der Idee, die Eingangsparameter einer Simulation als Zufallsgrößen zu betrachten. So können analytisch nicht oder nur aufwendig lösbare Fragestellungen mit Hilfe der Wahrscheinlichkeitstheorie (die Teil der Stochastik ist, die Wahrscheinlichkeitstheorie und Statistik zusammenfasst) numerisch gelöst werden. Grundsätzlich lassen sich hierbei zwei Fragestellungen unterscheiden, bei denen die Stochastische Szenarioanalyse angewendet werden kann. Mit ihrer Hilfe können einerseits Problemstellungen deterministischer Natur, die eine eindeutige Lösung besitzen, bearbeitet werden. Auf der anderen Seite sind aber auch Fragen, die sich der Gruppe stochastischer Problemstellungen zuordnen lassen, für eine stochastische Simulation ein geeignetes Anwendungsfeld (Vgl. Romeike/Spitzner 2013, S. 104). Die Basis für die Simulation bildet eine sehr große Zahl gleichartiger Zufallsexperimente (die basierend auf der MC-Simulation in Form von Pseudo-Zufallszahlen generiert werden. Die Berechnung der Pseudozufallszahlen basiert auf einem deterministischen Algorithmus, d.h. die Pseudozufälligkeit ist berechenbar, allerdings nicht vorhersagbar).

Aus einer betriebswirtschaftlichen Sicht können alle Fragen untersucht werden, die

- entweder aufgrund der Vielzahl ihrer Einflussgrößen nicht mehr exakt analysiert werden (können) und bei denen daher auf eine Stichprobe für die Analyse zurückgegriffen wird;

- oder bei denen die Eingangsparameter Zufallsgrößen sind (Auch die Optimierung von Prozessen oder Entscheidungen bei nicht exakt bekannten Parametern gehören zu dieser Gruppe).

Die Anwendung der Stochastischen Szenarioanalyse ist breit gefächert und reicht unter anderem von der Stabilitätsanalyse von Algorithmen und Systemen, der Aggregation von Einzelrisiken eines Unternehmens zu einem unternehmerischen Gesamtrisiko (vgl. IDW PS 340 sowie die Anforderungen aus § 91 Abs. 2 AktG sowie dem Unternehmensstabilisierungs- und -restrukturierungsgesetz, StaRUG) bzw. einzelner Risikoportfolien, der Vorhersage von Entwicklungen, die selbst durch zufällige Ereignisse beeinflusst werden (stochastische Prozesse), der Optimierung von Entscheidungen, die auf unsicheren Annahmen beruhen bis zur Modellierung komplexer Prozesse (Wetter/Klima, Produktionsprozesse, Supply-Chain-Prozesse, Rekonstruktionsverfahren in der Nuklearmedizin) oder der Schätzung von Verteilungsparametern. Auch viele Ansätze im Bereich Artificial Intelligence (AI), etwa der Ansatz des Deep Learnings, basiert auf stochastischen Methoden, die mit anderen Methoden (etwa künstlichen neuronalen Netzwerke) verknüpft werden.

Vieles in der Welt ist probabilistisch und nicht deterministisch

In der Welt der Quantenmechanik werden die Zustände eines physikalischen Systems mittels Wahrscheinlichkeiten beschrieben, beispielsweise mithilfe von Aufenthaltswahrscheinlichkeiten. Die Rolle der Stochastik in der Welt um uns herum wurde u.a. mit der sog. Bellschen Ungleichung (vgl. Bell 1964) bewiesen, die einen Vergleich der Eigenschaften von Quantenmechanik und klassischer Physik ermöglicht.

Doch nicht nur in der Quantenmechanik spielen Wahrscheinlichkeiten eine Rolle. Vieles um uns herum ist durch die Probabilistik geprägt und viel weniger durch deterministische Gesetzmäßigkeiten. Insbesondere Risikomanager sollten die Probabilistik und das Arbeiten mit Wahrscheinlichkeiten beherrschen. Erst die Wahrscheinlichkeitsrechnung ermöglicht einen seriösen Umgang mit Unsicherheit. Risikomanager sollten verstehen, dass stochastische Aussagen kein Zeichen von Schwäche sind, sondern eine Stärke wissenschaftlicher (und auch ganz praktischer) Erkenntnis ist (vgl. hierzu vertiefend Renn 2019).

In der Welt der Stochastik gibt es kein Schwarz-Weiß-Denken oder singuläre Szenarien, sondern eine Bandbreite an potenziellen Szenarien, die mit unterschiedlichen Wahrscheinlichkeiten belegt sind. Es wird die gesamte Variabilität in den potenziellen Szenarien abgebildet. Als mathematische Hilfsmittel zur Umsetzung dieses Ansatzes werden sogenannte stochastische Simulationen, Verteilungsanpassungen und andere Werkzeuge aus der Wahrscheinlichkeitsrechnung angewendet. Die Alternative zum stochastischen Denken wäre die Schaffung und Erfindung von uns gerade genehmen alternativen Fakten, d.h. eine Anmaßung von Wissen, über welches wir nicht verfügen.

In Abb. 01 sind exemplarisch einige wesentliche Gründe für den Einsatz von quantitativen Methoden aufgeführt. Insbesondere die dynamische und kombinatorische Komplexität von Risiken (man denke hier beispielhaft an Supply-Chain-Risiken in einem globalen Kontext oder auch die Risikobewertung im Kontext einer Pandemie) führt klassische analytische Methoden sehr schnell an ihre Grenzen.

![Abb. 01: Gründe für ein Einsatz quantitativer Methoden im Risikomanagement [Quelle: Romeike/Hager 2020] Abb. 01: Gründe für ein Einsatz quantitativer Methoden im Risikomanagement [Quelle: Romeike/Hager 2020]](/fileadmin/_processed_/8/d/csm_Abb-01_20210616_Quantitative-Methoden_79336d560d.jpg) Abb. 01: Gründe für ein Einsatz quantitativer Methoden im Risikomanagement [Quelle: Romeike/Hager 2020]

Abb. 01: Gründe für ein Einsatz quantitativer Methoden im Risikomanagement [Quelle: Romeike/Hager 2020]

Die Notwendigkeit einer quantitativen Beschreibung von Risiken wird daran deutlich, dass eine alleinige verbale bzw. qualitative Umschreibung ein sehr breites Interpretationsspektrum zur Folge hat (vgl. Hillson 2005a und Hillson 2005b). Einer Befragung zur Folge hat beispielsweise die Wahrscheinlichkeitsaussage "almost certain" eine korrespondierende Eintrittswahrscheinlichkeit von knapp 80 %. "likely" liegt bei rund 60 %, und "impossible" bei immer noch 8 %. Auffällig ist, dass die meisten verbalen Wahrscheinlichkeitsangaben zwischen den Befragten eine Spannweite der zuordenbaren Wahrscheinlichkeiten von 10 % und mehr aufweisen. Die Interpretation einer verbalen Wahrscheinlichkeitsaussage ist zudem stark kontextabhängig. Weitere Studien bestätigen dies (vgl. Berger 2021).

Anwendung im Risikomanagement

Aussagen darüber zu treffen, welcher Risikosituation ein Unternehmen in der Zukunft gegenübersteht und welche Auswirkungen dies auf den Unternehmenswert oder das Risikodeckungspotenzial hat, erfordert eine zuverlässige Informationsbasis. Damit das Risikomanagement eines Unternehmens dazu beitragen kann, Krisenanfälligkeit und Bestandsbedrohung rechtzeitig zu erkennen, muss vor allem der (aggregierte) Gesamtrisikoumfang bestimmt werden (vgl. Romeike/Hager 2020, Gleißner 2017, sowie Romeike und Spitzner, S. 305)

Der aggregierte Risikoumfang sollte dann in einem nächsten Schritt mit dem Risikodeckungspotenzial bzw. der (freien) Risikotragfähigkeit des Unternehmens verglichen werden. Nur so kann eine Aussage über die Bestandgefährdung oder Robustheit des Unternehmens getroffen werden. Diese Vorgehensweise ist wichtig, da Unternehmenskrisen und Insolvenzen regelmäßig nicht durch die (negativen) Wirkungen von Einzelrisiken ausgelöst werden, sondern durch die Kombinationseffekte von Risiken. Daher sollten Risiken und Risikokategorien nicht losgelöst voneinander erfasst und analysiert werden, da Risiken durch positive und negative Rückkopplungen miteinander (teilweise komplex) verbunden sind und kumuliert auf die Risikotragfähigkeit eines Unternehmens wirken. Die komplexen Wirkungsszenarien in der Folge des durch das Virus SARS-CoV-2 verursachten Pandemie haben uns in den letzten Monaten hierfür einen anschaulichen und mitunter schmerzvollen Beweis geliefert.

Durch ein stochastisches Simulationsmodell wird es möglich, im definierten Realitätsausschnitt zu "experimentieren" und Auswirkungen verschiedener Parameteränderungen (Risiken) auf die definierten Zielgrößen (beispielsweise das Betriebsergebnis oder auch die Liquidität oder andere Zielgrößen) zu analysieren. So können für ein Unternehmen beispielsweise bestimmte Stressszenarien im Detail analysiert werden und adäquate Steuerungsmaßnahmen initiiert werden.

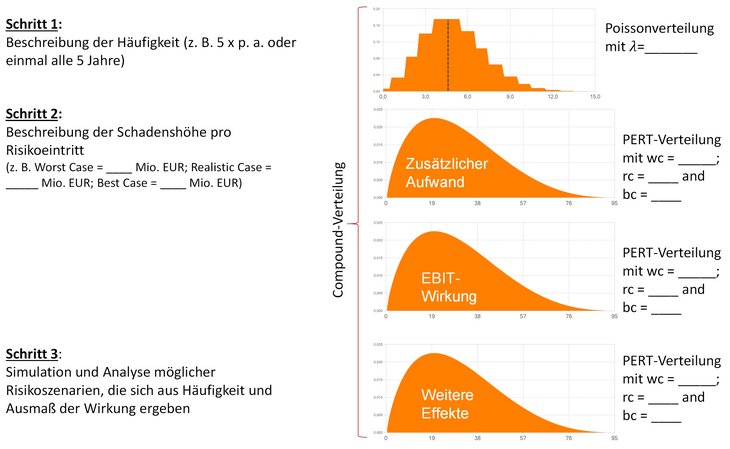

Für die wesentlichen, das heißt die Erfolgspotenziale des Unternehmens bedrohenden Risiken ist eine präzise Quantifizierung erforderlich. Dabei sollte ein Risiko zunächst durch eine geeignete Verteilungsfunktion beschrieben werden. Die Beschreibung der Risiken mit Hilfe einer statistischen Verteilungsfunktion (beispielsweise Compoundverteilung, PERT-Verteilung, Dreiecksverteilung, Gleichverteilung, Normalverteilung, Weibullverteilung, Binomialverteilung, Poissonverteilung etc.) ist mit dem Vorteil verbunden, dass bei der Abschätzung der Parameter "seriös" mit der Unsicherheit der (in der Zukunft liegenden) Risiken umgegangen wird, da Risiken in Form potenzieller Szenarien beschrieben werden. Risiken werden über potenzielle Bandbreiten (bei einer Dreiecks- oder PERT-Verteilung beispielsweise mit Hilfe potenzieller Worst-Case-, Realistic-Case- und Best-Case-Szenarien) quantifiziert.

Abb. 02: Die Compoundverteilung verknüpft geschätzte Häufigkeiten mit geschätzten Schadenszenarien

Abb. 02: Die Compoundverteilung verknüpft geschätzte Häufigkeiten mit geschätzten Schadenszenarien

Alle die Zufallsvariable betreffenden Wahrscheinlichkeiten lassen sich mit Hilfe einer univariaten oder multivariaten Verteilungsfunktion (Wahrscheinlichkeitsverteilung einer mehrdimensionalen Zufallsvariable) auswerten.

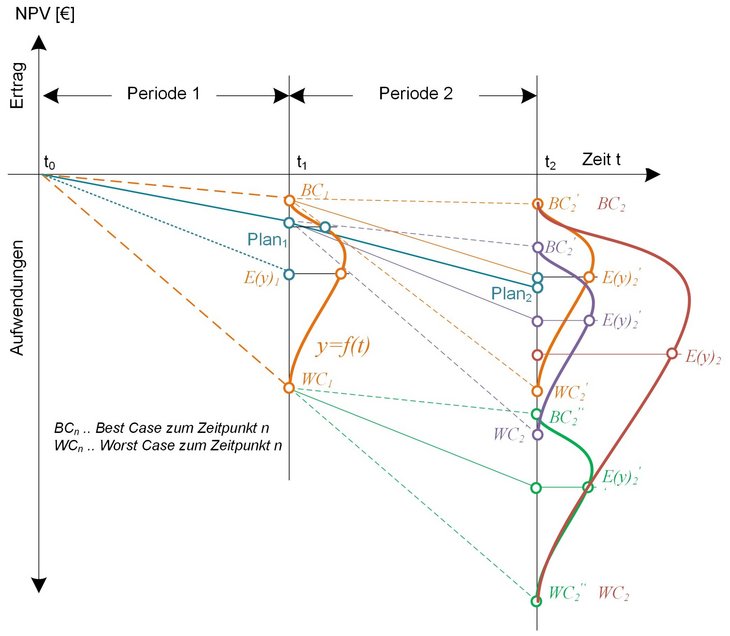

Ein Blick auf die verschiedenen Szenarien der Simulationsläufe veranschaulicht, dass bei jedem Simulationslauf andere Kombinationen von Ausprägungen der Risiken resultieren. Damit erhält man in jedem Schritt einen simulierten Wert für die betrachtete Zielgröße (beispielsweise Gewinn oder Cashflow). Die Gesamtheit aller Simulationsläufe bzw. simulierten Gewinn- und Verlustrechnungen (oder Bilanzen oder Cash-Flow-Rechnungen) liefert eine "repräsentative Stichprobe" aller möglichen Risiko-Szenarien des Unternehmens (vgl. Abb. 03). Aus den ermittelten Realisationen der Zielgröße ergeben sich aggregierte Wahrscheinlichkeitsverteilungen (Dichtefunktionen), die dann für weitere Analysen genutzt werden, etwa zur Berechnung einer Insolvenzwahrscheinlichkeit oder für eine Rating-Simulation.

Abb. 03: Ergebnis einer mehrjährigen Szenariosimulation, etwa für ein Investitionsprojekt

Abb. 03: Ergebnis einer mehrjährigen Szenariosimulation, etwa für ein Investitionsprojekt

Das Ausblenden einer Bandbreite möglicher Szenarien führt zu einer Welt, wie wir sie gerne sehen möchten, aber nicht so, wie sie wirklich ist. Denn: Zukunft ist und bleibt immer unsicher. Die Stochastische Szenarioanalyse ermöglicht uns, dass wir aus potenziellen zukünftigen Szenarien lernen. Hierbei maßen wir uns nicht an, dass wir mögliche Chancen- und Risikoszenarien exakt kennen würden, sondern wir bilden diese über potenzielle Bandbreiten in Form geeigneter Verteilungsfunktionen ab.

Nicht selten werden in der Praxis vor allem die Risiken ignoriert (etwa strategische Risiken), die sich nur schwer antizipieren und messen lassen, selbst wenn sie zum Kollaps führen. Vielen Menschen ist Unsicherheit zuwider. Sie konzentrieren sich lieber auf das Alltägliche als die Szenarien, die uns wirklich Schmerzen bereiten (siehe Fukushima, Subprime-Krise, SARS-Cov-2-Pandemie etc.). Übrigens stammt das Wort Stochastik aus dem Griechischen (στοχαστικὴ τέχνη) und bedeutet "vermuten" und "mutmassen". Den Mehrwert der Stochastik für die Bewertung von Risiken hatte bereits im 17. Jahrhundert der Mathematiker Jakob Bernoulli erkannt. In seinem wichtigsten Werk, der Ars Conjectandi, können wir lesen: "[…] irgendein Ding vermuten, heißt soviel als seine Wahrscheinlichkeit messen." Daher bezeichnete er als "Vermutungs- und Mutmassungskunst" (ars conjectandi sive stochastice) die Kunst, die Wahrscheinlichkeit der Dinge zu messen und zwar zu dem Zwecke, dass wir bei unseren Handlungen stets das auswählen und befolgen können, was uns besser, trefflicher, sicherer und ratsamer erscheint". Und damit wären wir beim Kern eines wirksames und sinnvollen Risikomanagements. Denn Risikomanagement ist die Kunst, Risiken und Chancen professionell zu antizipieren und sicher durch die stürmische See zu kommen! Und dies bedingt vor allem einen seriösen Umgang mit Unsicherheit! Und wenn wir wenig wissen, sollten wir uns nicht anmaßen, ein Risiko mit einem (vermeintlich exakten) Preisetikett oder einer exakten Wahrscheinlichkeit zu versehen.

RiskNET Intensiv-Training: Quantitative Methoden im Risikomanagement am 13. und 14. Juli 2021 (virtuell) und am 18. und 19. November 2021 (Nürnberg)

Weitere Infos

Weiterführende Literatur

- Bell, J. St. (1964): On the Einstein Podolsky Rosen Paradox, in: Physics, Band 1, Nr. 3, 1964, S. 195–200.

- Berger, T. (2021): Grenzen einer qualitativen Risikobewertung, Internet: https://www.risknet.de/en/topics/news-details/grenzen-einer-qualitativen-risikobewertung/ , Letzter Zugriff: 18.05.2021.

- Gleißner, W. (2017): Grundlagen des Risikomanagements – Mit fundierten Informationen zu besseren Entscheidungen, Vahlen Verlag, München 2017.

- Hillson, D. (2005a): Describing Probability: The Limitations of natural Language, PMI Global Congress 2005.

- Hillson, D. (2005b): Understanding and Managing Risk Attitudes, Aldershot 2005.

- Renn, O. (2019): Gefühlte Wahrheiten – Orientierung in Zeiten postfaktischer Verunsicherung, Verlag Barbara Budrich, Opladen u.a. 2019.

- Romeike, F. (2015): Schönes, buntes Risiko: Benoît B. Mandelbrot - Nachruf auf den Vater des Apfelmännchens, in: Union Investment Institutional [Hrsg.]: Die Vermessung des Risikos, Frankfurt am Main 2015, S. 197-207.

- Romeike, F./Spitzner, J. (2013): Von Szenarioanalyse bis Wargaming – Betriebswirtschaftliche Simulationen im Praxiseinsatz, Wiley Verlag, Weinheim 2013.

- Romeike, F./ Hager, P. (2020): Erfolgsfaktor Risikomanagement 4.0, 4., komplett überarbeitete Auflage, Springer Verlag, Wiesbaden 2020.

- Romeike, F./Stallinger, M. (2021): Stochastische Szenariosimulationin der Unternehmenspraxis –Risikomodellierung, Fallstudien, Umsetzung in R, Springer Verlag, Wiesbaden 2021.