Die Kurse von Bitcoin und Tesla erklimmen mit scheinbarer Leichtigkeit immer neue Höchststände. Experten rufen bereits aberwitzige Kursziele auf (JP Morgan nannte etwa ein Kursziel von 146.000 USD), die eine weitere explosionsartige Kursentwicklung bedeuten würden. Elon Musks Überlegungen, Firmenvermögen von Tesla von US-Dollar in Bitcoin umzuwandeln, sorgten für Kurssprünge. Vieles erinnert dabei an die legendäre Tulpenmanie. Doch ist dem wirklich so und welche Erkenntnisse sind hierbei für das Risikomanagement im Allgemeinen relevant?

Die Mutter aller Spekulationsblasen

Die holländische Tulpenmanie der 1630er Jahre wird immer wieder als Paradebeispiel für durchdrehende Finanzmärkte angeführt. Auf deren Höhepunkt konnte man sich angeblich für den Preis einer Zwiebel ein Haus kaufen. Die Tulpenmanie war völlig irrational. Scheinbar jeder, vom Schornsteinfeger bis zum Aristokraten war darin verwickelt. Dieselbe Tulpe (oder vielmehr ein Tulpen-Future) wurden mehrmals am Tag gehandelt. Dabei wollte niemand wirklich die Blume, sondern vielmehr den Profit. Riskante Spekulationen brachten den Markt aus dem Gleichgewicht und zahlreiche Anleger wurden in den Ruin getrieben.

Die Preisblase begann Anfang 1637 bei einer Versteigerung in einem Haarlemer Wirtshaus zu platzen: Niemand wollte mehr Tulpenzwiebeln kaufen. Dies sprach sich auf dem Markt schnell herum und innerhalb weniger Tage brach der Markt zusammen. Am 07.02.1637 fielen die Preise für Tulpenzwiebeln um 95%! Weite Bevölkerungsteile sollen auf einen Schlag all ihre Ersparnisse verloren haben. Gemäß der historischen Legende kam es zu einer – von zahlreichen Bankrotten und Selbstmorden getriebenen – Rezession, an deren Ende die Regierung eingreifen und den Tulpenhandel verbieten musste (Hinweis: Gemäß der britischen Historikerin Anne Goldgar stimmen nicht alle Ausführungen der Tulpenmanie bzw. sie waren in Wahrheit weniger spektakulär. An dem dramatischen Preisverfall für Tulpenzwiebeln wird aber nicht gezweifelt.).

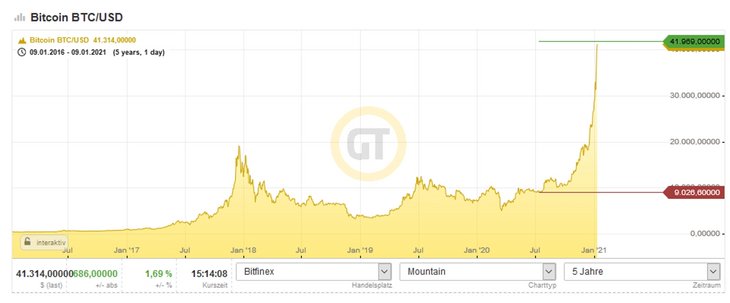

Bitcoin: Eine historische Rallye

Kaum hatte der Bitcoin Anfang Januar diesen Jahres die Marke von 30.000 USD überschritten, setzte er eine Woche später zum Sprung über 40.000 USD an. Dies bedeutet eine Steigerung um 404% innerhalb eines Jahres und sagenhafte 8.850% innerhalb von 5 Jahren!

Die erste Bitcoin-Transaktion für ein reales Wirtschaftsgut fand übrigens vor nicht einmal elf Jahren, am 22.05.2010, statt. Dieses Datum ist mittlerweile als "Bitcoin Pizza Day" bekannt. Beteiligt waren dabei der Bitcoin-Enthusiast Laszlo Hanyecz, der an Jeremy Sturdivant ("Jercos") 10.000 Bitcoins im Tausch gegen zwei Pizzen bezahlte. Als die Transaktion abgeschlossen war, schrieb Hanyecz: "Ich möchte nur berichten, dass ich erfolgreich 10.000 Bitcoins für Pizza gehandelt habe. Danke Jercos!"

Der damalige reale Preis für die zwei Pizzen betrug 41 USD, sodass ein Bitcoin damals mit 0,41 Cent bewertet wurde. Zum heutigen Preis bei 41.314 USD entsprechen die Bitcoins 413 Mio. USD! Eine gute Verzinsung, wenn der Pizza-Lieferant "Jercos" diese behalten hat…

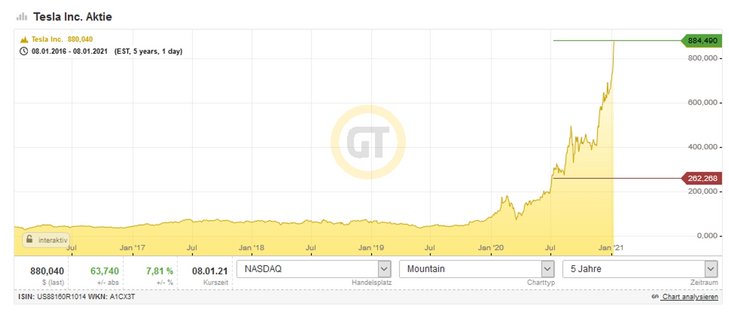

Wenn ein exzentrischer Entrepreneur den Automarkt aufmischt

Eine ähnlich steile Kursentwicklung wie der Bitcoin nimmt auch Tesla. Der Hersteller von Elektroautos eilt analog zum Bitcoin ebenfalls von Rekordwert zu Rekordwert. Die Marktkapitalisierung beläuft sich mittlerweile auf 834 Mrd. USD. Dies entspricht in etwa dem Börsenwert der nachfolgenden 10 Automobilproduzenten weltweit (845 Mrd. USD), absteigend nach deren Marktkapitalisierung (in Mrd. USD):

| 1 | Tesla | USA | 834,17 |

| 2 | Toyota | Japan | 212,39 |

| 3 | Volkswagen | Deutschland | 98,01 |

| 4 | NIO | China | 91,85 |

| 5 | BYD | China | 88,82 |

| 6 | Daimler | Deutschland | 75,63 |

| 7 | GM | USA | 61,63 |

| 8 | BMW | Deutschland | 55,79 |

| 9 | Hyundai | Südkorea | 55,13 |

| 10 | Ferrari | Italien | 53,98 |

| 11 | Volvo | Schweden | 51,81 |

Auch die Betrachtung der Anzahl der verkauften Autos erklärt die Unternehmensbewertung nicht annähernd. So konnte Tesla seit dem Produktionsstart des Roadster 1 im März 2008 bis Ende 2020 weniger als 1,5 Millionen Fahrzeuge verkaufen. Toyota und Volkswagen verkauften in den letzten 10 Jahren durchschnittlich etwa 10 Millionen Fahrzeuge pro Jahr.

Auch bei der Profitabilität finden sich keine Ursachen für die Kursrallye, ganz im Gegenteil. Die wenigen Quartalsgewinne, die Tesla nach zuvor mehr als 40 (!) Quartalsverlusten in Folge (die die Firma mehrfach an den Rand der Insolvenz gebracht hatten) erzielt hat, resultierten nicht aus dem operativen Kerngeschäft, also der Produktion und dem Verkauf von E-Autos. Vielmehr konnten nur durch den Verkauf von CO2-Zertifikaten an andere Autohersteller, wodurch diese wiederum Strafzahlungen für die Produktion von Autos mit Verbrennungsmotoren umgehen konnten, erzielt werden.

In der immens hohen Bewertung von Tesla sind deshalb wohl insbesondere die hohe Geschwindigkeit bei der Umsetzung von Innovationen und die Fähigkeit zum "Skalieren" berücksichtigt. Der Bau der "Giga-Fabriken" in Brandenburg und in Shanghai ist ein Beispiel hierfür. Im Vergleich zu den etablierten Automobilproduzenten unterscheidet sich Tesla ist vielerlei Hinsicht – es ist eher ein Tech-Unternehmen, das Autos baut. Darüber hinaus legt Tesla seinen Fokus weniger auf die Hardware als vielmehr auf die Software des Autos, insbesondere in Bezug auf das autonome Fahren. Marktbeobachter schätzen eben diesen Bereich als deutlich margenträchtiger ein als lediglich die Herstellung der "Hardware" eines Autos.

Abb. 02: Entwicklung Tesla-Aktie

Abb. 02: Entwicklung Tesla-Aktie

Blase: ja, aber auch Technologien mit Disruptionspotenzial

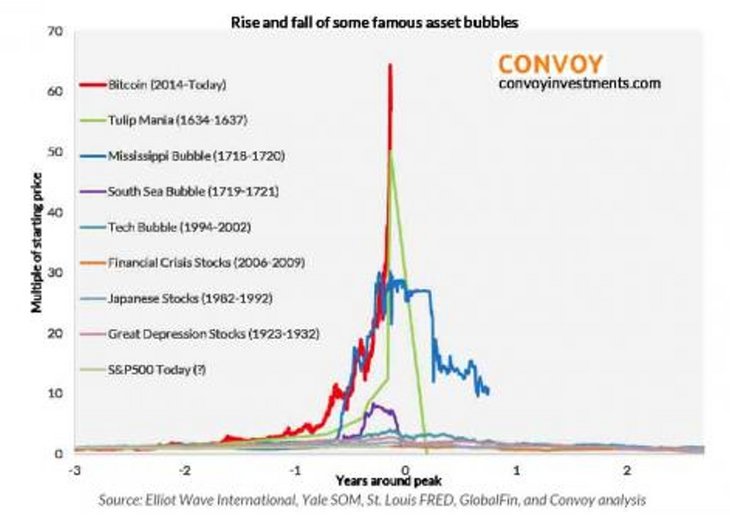

Bereits Ende 2017 wurde der Bitcoin als die "Größte Blase der Geschichte, noch vor der Tulpenmanie", bezeichnet. In einem Vergleich von damals wurde dies sehr anschaulich illustriert:

Abb. 03: "Assets Bubbles" im Vergleich

Abb. 03: "Assets Bubbles" im Vergleich

Diese Aussagen wurden im Eindruck des damaligen Kurses von knapp unter 20.000 USD getroffen. Wenig überraschend wird der Bitcoin aufgrund seiner abermaligen Verdopplung auf nun knapp 42.000 USD als "die Mutter aller Blasen" bezeichnet. Dies lässt sich im Vergleich mit den anderen Blasen sehr anschaulich nachvollziehen. Doch zu einer Blase gehört bekanntlich, dass diese auch platzt. Es laufen bereits Wetten, welche Blase zuerst platzt. Bisher gab es allerdings nach jedem Einbruch – sowohl bei Tesla als auch beim Bitcoin - einen noch viel stärkeren Zuwachs. Dies mag damit begründet sein, dass die globale Wirtschaft durch Negativzinsen und eine noch nie dagewesene Liquiditätsschwemme "gedopt" ist. Trotzdem ist dies nur ein Teil der Wahrheit.

Im Gegensatz zu den meisten historischen Blasen basieren Tesla und Bitcoin maßgeblich auf potenziell revolutionären Game-Changer-Technologien. Im Preis von Bitcoin und Tesla kommen Zukunftsfantasien zum Tragen. Insbesondere was deren zugrundeliegende Technologien anbelangt. In beiden Fällen kommen Wetten mit hohem Einsatz gegen etablierte Systeme und Industrien zum Tragen. Bei Tesla wird darauf gewettet, dass die Elektromobilität klassische Fahrzeugantriebe mittel- bis langfristig ersetzen wird bzw. dass Tesla einen Vorsprung beim Einsatz des autonomen Fahrens hat und die etablierten Fahrzeughersteller das Nachsehen haben werden. Ebenso, dass Tesla im "Software-Bereich" des Autos Margenvorteile hat, die die meisten klassischen "Hardware-Produzenten" so nicht erreichen können.

Im Falle von Bitcoin ist es die Blockchain-Technologie, die immense Potenziale hat, den Alltag zu revolutionieren. Insbesondere wird immer wieder darauf verwiesen, dass der Bitcoin qua definitionem limitiert ist – also in besonderem Maße für Preisstabilität sorgt - und nicht einfach von der Zentralbank "gedruckt" werden kann. Die folgende Grafik von Goldman Sachs zeigt die dramatische Entwicklung des "Quantitative Easing", bei dem Ende 2020 der Wert von 50% des G10-BIPs überschritten wurde:

![Abb. 04: Größe der Bilanzsumme der G10-Zentralbanken [Quelle: Goldman Sachs Global Investment Research] Abb. 04: Größe der Bilanzsumme der G10-Zentralbanken [Quelle: Goldman Sachs Global Investment Research]](/fileadmin/_processed_/5/f/csm_Abb-04_G10-Central-Bank-Balance-Sheet_20210110_4a36ebf37d.jpg) Abb. 04: Größe der Bilanzsumme der G10-Zentralbanken [Quelle: Goldman Sachs Global Investment Research]

Abb. 04: Größe der Bilanzsumme der G10-Zentralbanken [Quelle: Goldman Sachs Global Investment Research]

Der starke Zulauf zu Kryptowährungen lässt sich als auch mit der Sorge, dass das "größte geldpolitische Experiment" der Neuzeit schiefgeht, erklären. Dies ist aber eben nur einer der Gründe.

Vielmehr stehen die aktuellen Kursentwicklungen von Bitcoin und Tesla stellvertretend für viele weitere Aktien, gerade in zukunftsträchtigen Branchen, die die Fantasie hinsichtlich disruptiver Entwicklungen anregen. Auch Amazon und Google hatten einmal die etablierten Player nachhaltig angegriffen und viele davon mittlerweile aus dem Markt gedrängt, sei es die Buchhandelsbranche, den stationären Einzelhandel oder auch die Werbe- und Verlagsindustrie.

In der aktuellen Marktphase müssen viele Einflussfaktoren berücksichtigt werden, die zu den drastischen Kursentwicklungen geführt haben: Die bereits erwähnte Geldschwemme mit unvorstellbaren, weltweiten Liquiditäts-Injektionen ist dabei einer der zentralen Faktoren. Mangels Alternativen findet ein riesiger Zulauf von Investoren in Aktien statt. Dabei werden allerdings die fundamentalen Entwicklungen immer wieder außer Acht gelassen und – wie bei (der Legende) der Tulpenmanie – auf stetig steigende Kurse gehofft. Dies war ja auch einer der Auslöser der Subprime-Krise ab 2007.

Zumindest ein temporärer Effekt dürfte sich auch durch die historisch hohe Sparquote im Zuge der Corona-Pandemie und den gleichzeitig eingebrochenen privaten Konsum ergeben. Es scheint eine der Urban Legends zu sein, dass die Mitarbeiter im Homeoffice mehr Zeit für den Handel mit Aktien haben und deshalb gerade die "gehypten" Werte wie Bitcoin und Tesla noch weiter nach oben treiben. Einen empirischen Beweis hierfür gibt es nämlich bislang nicht. Und selbst wenn sich dieser Faktor bestätigen ließe, ist er sicherlich nicht der einzige Grund, denn die Entwicklung über die letzten Jahre lässt sich – um im Beispiel von Tesla und Bitcoin zu bleiben – damit nicht erklären!

Auf Basis der beschriebenen Entwicklungen rund um die Tulpenmanie 2.0 – die Metapher wurde schon vielfach für diverse Blasen verwendet – gibt es einige Ansatzpunkte, die nicht nur für Trader interessant sind, sondern für die Unternehmenssteuerung im Allgemeinen genutzt werden können.

Sieben Key Take-Aways für das Risikomanagement:

- Übernehmen Sie keine Daten unreflektiert!

Bei Aktien ist das Kurs-Gewinn-Verhältnis eine der ältesten und immer noch sehr häufig verwendeten Kennzahlen, anhand welcher versucht wird, Hypes und Hard-Facts voneinander zu unterscheiden.

Eine solche Fundamentalanalyse von Kausalitäten ist bei wesentlichen Risiken besonders wichtig. Wie sicher ist die aktuelle Marktposition in der Zukunft, welche Rolle spielen Regulierungen etc.? Auch sollten Sie sich stets Ihr eigenes Bild von der jeweiligen Situation machen und sich vor vorschnellen Schlussfolgerungen oder Argumenten Dritter hüten! - Prüfen Sie, inwiefern Trendbrüche wahrscheinlich sind.

Nichts ist so konstant wie der Wandel. Was passiert im Falle von Tesla, wenn die etablierten Marktplayer ihre Kräfte bündeln und sich auf die Bereiche E-Mobilität und Autonomes Fahren konzentrieren? Porsche hat seine unternehmensweite "Mission E" ausgerufen, im Zuge dessen auch der neue Taycan entwickelt wurde. Was passiert, wenn sich Marktplayer zusammenschließen, wenn neue Wettbewerber (wie etwa Googles Waymo oder Apple) auftreten? Sind die Entwicklungen von frühen Unternehmensphasen überhaupt 1:1 überführbar in einen Massenmarkt? Schafft Tesla Produktionsmengen von > 10 Mio. Fahrzeugen p. a.? Schafft es der Bitcoin, die Anzahl seiner Transaktionen von momentan sieben Transaktionen pro Sekunde (Visa führt im gleichen Zeitraum 2.000 Transaktionen weltweit durch!) zu steigern?

Wichtig: Sie sollten hierbei nicht davon ausgehen, dass dies zwingend mit ähnlichen oder identischen Prozessen wie von den etablierten Playern ablaufen muss. Denkbar wäre auch ein Lizenzierungs-/Lohnfertigungsmodell direkt beim Zulieferer bzw. lediglich eine Transaktion in Form von "Bitcoin-Optionen" über Drittanbieter wie etwa Paypal – also ein Game Changer für den jeweiligen Markt, der aber typischerweise auch mit neuen, bisher unbekannten Risiken einhergeht! In solchen Fällen sollte unbedingt eine umfangreiche Risikoanalyse vor Eintritt oder Änderung solcher Prozesse durchgeführt werden. Augen zu und durch ist dabei die schlechteste aller Alternativen. - Nutzen Sie gezielt Stresstests und überprüfen Sie Ihre Anfälligkeit für externe Ereignisse.

Was passiert, wenn sich die Marktgegebenheiten fundamental ändern? Was passiert, wenn die Zentralbanken eigene Kryptowährungen ausgeben? Die EZB überlegt ja bereits, einen E-Euro einzuführen… Umgekehrt sollten sich die etablierten Marktteilnehmer aber auch fragen, inwiefern die neuen Technologien - für die nicht im Automobilbereich tätigen Unternehmen weniger das autonome Fahren als vielmehr die Blockchain-Technologie - ihr Geschäftsmodell auf den Kopf stellen können. Wäre der Siegeszug der Blockchain dann wirklich noch ein "schwarzer Schwan" oder vielmehr ein "dreckiger" schwarzer Schwan, da die Karten in Form der Technologieversprechen schon seit Jahren offen auf dem Tisch liegen? Die Einbindung von Digital Natives und erfahrener Mitarbeiter, die in der Rolle als Devil's Advocat die Strategie hinterfragen und mögliche Schwächen im Geschäftsmodell offenlegen, sind dabei besonders wichtig. - Schaffen Sie ausreichend Platz für den "GMV", den gesunden Menschenverstand!

Was ist der Unterschied zwischen Bitcoin und anderen Kryptowährungen, die auf der Blockchain basieren? Warum soll jemand über 40.000 USD für einen Bitcoin bezahlen, wenn er Ether für unter 1.300 USD oder Ripple für "nur" 32 Cent bekommen kann? Kryptowährungen sind in diesem Aspekt identisch mit dem konventionellen "Fiat-Geld", wonach sie keinen inneren Wert haben und nicht durch materielle Vermögenswerte abgesichert sind. Vielmehr generieren sie ihren Wert aus der gegenseitigen Akzeptanz. Wenn der eine Geschäftspartner den Bitcoin als Tauschobjekt akzeptiert, ergibt sich ein Wert. Wie eben am 22.05.2010… Die unterschiedliche Akzeptanz der unterschiedlichen Währungen schlägt sich in den Wechselkursen nieder. Wie bereits heute beim Fiat-Geld, etwa Euro, US-Dollar, Yuan oder auch Britischen Pfund.

Allerdings sollte in diesem Zusammenhang die Frage erlaubt sein: Warum wird der Bitcoin so viel höher bewertet als der Euro, wenn man bisher im realen Wirtschaftsleben nur in Ausnahmefällen mit Bitcoin, aber fast immer mit Euro, bezahlen kann? Und selbst wenn die Akzeptanz von Bitcoin und Euro eines Tages gleich hoch ist: Rechtfertigt der Faktor der höheren Preisstabilität einen solch hohen Wechselkurs? - Diversifikation ist Trumpf: Don't put all your eggs in one basket!

Nach den immensen Kursgewinnen bei Tesla und Bitcoin steht zu befürchten, dass es zu dramatischen Kurskorrekturen oder – wie bei der Tulpenmanie 1.0 – zu Totalverlusten kommen kann. Wenn alles auf eine Karte gesetzt oder gar noch Schulden aufgenommen wurden, um vom Hype ebenfalls zu profitieren, ohne angemessen die möglichen Risiken dabei zu berücksichtigen, wird es besonders gefährlich für die Anleger.

Die Aufgabe des Risikomanagements ist es deshalb, insbesondere auf mögliche Risikokonzentrationen im Unternehmen frühzeitig hinzuweisen und sicherzustellen, dass diese angemessen gemanagt werden. Speziell falsch gemanagte Risikokonzentrationen führen regelmäßig zu existenziellen Krisen. - Suchen Sie sich Nischen: Im Goldrausch sollte man, wenn die Ganze Welt nach Gold sucht, Schaufeln und Spitzhacken verkaufen.

Gerade vertrieblich bieten sich große Potenziale, wenn Sie antizyklisch und strategisch vorgehen. Es sollte also präzise ermittelt werden, welches die tatsächlichen Erfolgspotenziale für das Geschäftsmodell sind oder sein können? Dadurch kann dem harten Wettbewerb und Preiskampf einerseits aus dem Weg gegangen und trotzdem eine nachhaltige Kundenbeziehung etabliert werden. - Definieren Sie eine angemessene Risikokultur für Ihre unternehmerischen Aktivitäten.

Um im Bild mit Tesla und Bitcoin zu bleiben: die starke Volatilität in den Kursentwicklungen macht diese Titel zu den bevorzugten Werten von risikoaffinen Anlegern, die auf der Suche nach dem schnellen Gewinn sind – immer Gefahr laufend, dass genauso schnell auch alles weg sein kann. Risikoaverse Anleger sollten die Titel eher meiden oder zumindest nicht alles auf eine Karte setzen!

Die Geschäfts- und Risikostrategie eines Unternehmens müssen deshalb unbedingt eng aufeinander abgestimmt werden. Nur wenn die operativen Einheiten eines Unternehmens die risikostrategischen Überlegungen umsetzen, kann eine unternehmensweite Risikokultur gewährleistet und sichergestellt werden, dass keine existenzbedrohenden Situationen entstehen!

Autor

Dr. Christian Glaser ist promovierter Risikomanager und als Generalbevollmächtigter der Würth Leasing GmbH & Co. KG tätig. Er ist außerdem Dozent an mehreren Hochschulen und Buchautor mehrerer Fachbücher sowie zahlreicher Fachveröffentlichungen in den Bereichen Finanzdienstleistungen, Unternehmensführung und Management, Controlling sowie Risikomanagement.