Gavyn Davies ist ein bunter Vogel unter den internationalen Ökonomen. Er war viele Jahre Chefvolkswirt von Goldman Sachs. Dann wurde er Chairman des britischen Rundfunksenders BBC. Schließlich gründete er einen Hedge-Fonds, der aufgrund von makroökonomische Fundamentaldaten investiert. Was er zu diesem Job braucht, sind Analysen, die ein bisschen besser sind als das, was üblicherweise am Markt zu lesen ist. Es lohnt sich daher, ihm zuzuhören. Vor zwei Wochen stieß ich in seinem Blog auf eine interessante These.

"Wir sollten daher nicht darauf vertrauen, dass die optimistischen Konjunkturprognosen, die derzeit zu hören sind, auch tatsächlich wahr werden."

Ausgangspunkt für Davies' Analyse ist die Abschwächung der gesamtwirtschaftlichen Aktivität im Euroraum im ersten Quartal. Noch liegen dazu nur wenige amtliche Zahlen vor. Sie zeigen eine deutliche, aber keineswegs dramatische Verringerung des BIP-Wachstums. In Frankreich etwa hat sich das Expansionstempo im ersten Quartal von 0,7 Prozent auf 0,3 Prozent reduziert, in Österreich von 0,9 Prozent auf 0,7 Prozent. In Deutschland und im Euroraum insgesamt dürfte die Entwicklung ähnlich verlaufen sein.

Die üblichen professionellen Konjunkturbeobachter und auch die amtlichen Stellen sind dadurch nicht besonders alarmiert. Sie sehen darin eine normale Schwankung innerhalb des Aufschwungs. Ihre Prognosen für die Konjunktur in diesem Jahr haben sie in den letzten Wochen nicht nach unten angepasst, sondern eher noch einmal nach oben revidiert. Zuletzt tat das der Internationale Währungsfonds. EZB-Präsident Draghi nannte die Entwicklung in seiner Pressekonferenz vorige Woche immer noch ein "solides und breit basiertes Wachstum".

Gavyn Davies gab sich mit solchen Einschätzungen nicht zufrieden. Er bohrte tiefer und kam zu einem anderen Ergebnis. Er griff dabei zurück auf moderne Analysemethoden, die in letzter Zeit in den USA zunehmend Verbreitung finden (das sogenannte "Nowcasting"). Sie erlauben eine sehr viel detailliertere Betrachtung der Entwicklung im Verlauf eines Quartals.

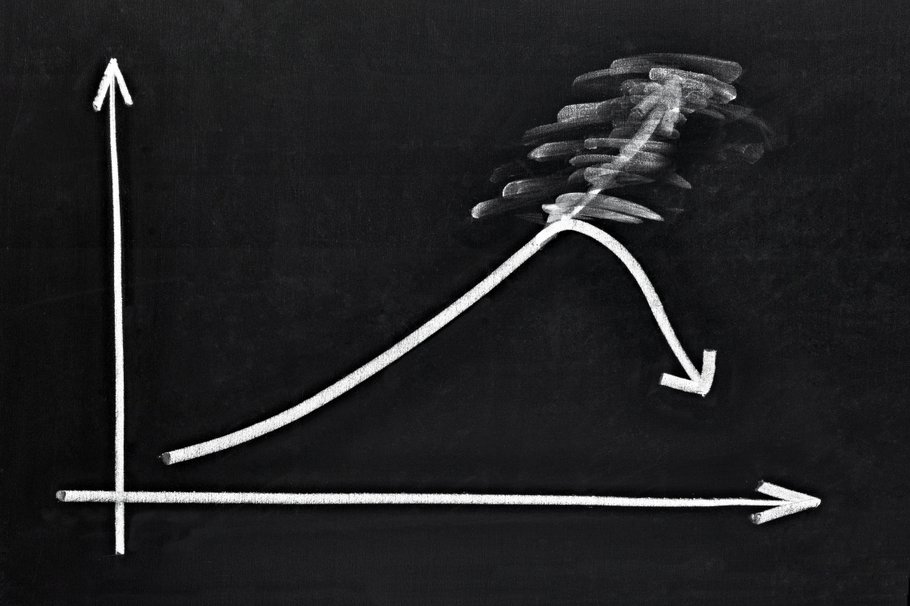

Dabei zeigt sich, dass das reale Wachstum im Euroraum in den vergangenen Monaten regelrecht abgestürzt ist (siehe durchgezogene Linie in der Grafik). Im Januar lag die BIP-Zunahme bei einer Jahresrate von 3,7 Prozent. Anfang April betrug sie nur noch 1,2 Prozent. Das gilt für alle größeren Staaten des Euroraums. Die Zahlen beruhen natürlich auf Schätzungen. Sie sind nicht sicher. Sie sind aber nicht aus der Luft gegriffen. Sie lassen sich mit vielen Indikatoren belegen. In Deutschland sind etwa Auftragseingänge und Produktion der Industrie zurückgegangen. Der Export war schwächer. Der ifo-Geschäftsklimaindex hat sich drastisch verringert.

![Fulcrum Nowcast of Activity Growth in the Eurozone [Quelle: Fulcrum Asset Management] Fulcrum Nowcast of Activity Growth in the Eurozone [Quelle: Fulcrum Asset Management]](/fileadmin/_processed_/a/5/csm_Abb-01-Huefner-2018-05-03_11c77419d3.jpg)

Fulcrum Nowcast of Activity Growth in the Eurozone [Quelle: Fulcrum Asset Management]

Diese Entwicklung hat auch mich überrascht. Noch vor ein, zwei Monaten gingen alle von einer unverändert guten Konjunktur aus. Wie kam es zu dem Umschwung? Vier Gründe fallen mir dazu ein. Das eine sind temporäre Sonderfaktoren. Das sind etwa die Grippewelle oder das besonders kalte Wetter im März. Dazu kommen die Streiks, die lange und quälende Regierungsbildung in Deutschland und vielleicht auch noch die kalendarisch frühe Lage des Osterfestes. Wenn es diese Dinge wären, die uns im ersten Quartal belasteten, dann könnten wir aufatmen. Dann würde das zweite Quartal wieder besser.

Es waren aber nicht nur diese Gründe. Hinzu kamen schlechtere monetäre Bedingungen. Die EZB hat ihre Wertpapierkäufe von ursprünglich EUR 80 Mrd. sukzessive auf zunächst EUR 60 Mrd. und seit Januar auf EUR 30 Mrd. zurückgeführt. Die Rendite 10-jähriger Bundesanleihen ist binnen Jahresfrist nominal von 0,3 Prozent auf 0,6 Prozent gestiegen. Hinzu kommt die Aufwertung des Euros auf den Devisenmärkten. Vor einem Jahr notierte der USD noch bei USD 1,07 je Euro, heute liegt er bei USD 1,20 je Euro.

Hinzu kommt, dass sich das Klima in der Weltwirtschaft verschlechterte. Zwar expandiert der Welthandel weiter. Amerika, China und eine Reihe von größeren Schwellenländern wachsen. Was aber belastet, sind die Unsicherheiten über protektionistische Maßnahmen. Bisher ist Europa davon noch nicht stärker betroffen (außer durch die Sanktionen gegenüber Russland). Aber allein die Drohungen beeinträchtigen das Wirtschaftsklima. Es ist kaum zu erwarten, dass das in den kommenden Monaten besser wird. Eher wird es schlechter.

Schließlich sind in einigen Bereichen der Wirtschaft die Kapazitätsgrenzen erreicht. Auch wenn die Unternehmen vom Markt her Wachstumsmöglichkeiten hätten, können sie sie nicht wahrnehmen, weil es an Facharbeitern und Maschinen fehlt. Das gilt zum Beispiel für große Bereiche der Bauwirtschaft in Deutschland.

Keiner der Gründe bewirkt für sich genommen eine Rezession. Wenn man sie jedoch alle zusammennimmt, dann ergibt sich eine Mischung, die schon unangenehm ist. Wir sollten daher nicht darauf vertrauen, dass die optimistischen Konjunkturprognosen, die derzeit zu hören sind, auch tatsächlich wahr werden. Viel spricht dafür, dass das Wachstum sowohl in Deutschland als auch im Euroraum in diesem Jahr kaum über die 2 Prozent in diesem Jahr hinaus geht. Das zweite Quartal 2018 wird – anders als viele erwarten – keine Rückkehr zu höherem Wachstum bringen.

Die Aktienmärkte haben sich zuletzt ganz stabil gehalten. Wenn die Konjunktur aber nicht mehr so gut läuft, dann nimmt die Widerstandskraft der Finanzmärkte gegenüber externen Schocks ab. Die Schwankungen der Kurse werden größer. Der Aufwärtstrend verliert an Kraft. 2018 wird damit nicht das gute Aktienjahr, das wir uns ursprünglich erwartet hatten. Das hat sich schon in den letzten Monaten angedeutet. Aus meiner Sicht kommen die ersten größeren Einschläge, wenn die Dividendensaison vorbei ist.

Autor:

Dr. Martin W. Hüfner, Chief Economist, Assenagon Asset Management S.A.

Kommentare zu diesem Beitrag

Der vom Ifo-Institut erhobene Wirtschaftsklimaindex des Euroraums ist im zweiten Quartal gesunken. Nach Angaben des Ifo-Instituts ging er auf 31,1 (Vorquartal: 43,2) Punkte zurück. Im Vorquartal war der höchste Wert seit dem Jahr 2000 erreicht worden. Die Lage schätzen die Experten nach wie vor als sehr gut ein, aber ihre Erwartungen sind deutlich gesunken. Damit dürfte sich der Aufschwung verlangsamen. Die Experten erwarten ein Wachstum von 2,2 Prozent für das laufende Jahr, nach tatsächlich erreichten 2,4 Prozent im vergangenen.

Das Wirtschaftsklima hat sich in allen wichtigen Ländern des Euroraums verschlechtert. Einzige Ausnahme ist Spanien, wo der Wert wieder gestiegen ist, nachdem er Ende 2017 eingebrochen war. In Italien trübte sich das Klima besonders stark ein. Dort korrigierten die Experten sowohl ihre Lagebeurteilung als auch ihre Erwartungen nach unten. In Deutschland und Frankreich blicken die Experten zwar ebenfalls pessimistischer in die Zukunft. Allerdings halten sie fest an ihrer positiven Einschätzung der Wirtschaftslage.

Die befragten Experten korrigieren ihre Aussichten für die heimischen Investitionen, den privaten Konsum und die Exportnachfrage zum Teil deutlich nach unten. Auch die erwartete Inflationsrate für das laufende Jahr hat sich leicht auf 1,6 Prozent verringert. Als Wachstumsbremse wird vermehrt der Fachkräftemangel angegeben.