Alle klagen über die niedrigen Zinsen. Sie erschweren die Vorsorge für das Alter. Sie entmutigen die Sparer. Sie bringen Banken und Versicherungen in Schwierigkeiten. Jeder kennt die Litanei der Vorwürfe.

Viele dieser Klagen sind gerechtfertigt, wenn auch manchmal etwas zu pauschal und überzogen. Andere sind aber schlichtweg falsch. Der Grund dafür liegt häufig in der Geldillusion. Über Jahrzehnte beklagten wir uns in der Vergangenheit darüber, dass die steigenden Preise die tatsächlichen Verhältnisse in der realen Welt verfälschten. Wir rechneten uns durch die Inflation reicher, als wir tatsächlich waren. Wir glaubten, dass höhere Einkommen und höhere Zinsen gut für uns seien, bis wir merkten, dass die Inflation einen Teil der Vorteile wieder aufzehrte.

Jetzt ist es umgekehrt. Wir rechnen uns durch die niedrige Preissteigerung häufig ärmer als wir es de facto sind. Das ist, wenn man so will, eine "negative Geldillusion". Sie gilt für viele Bereiche des Lebens. Sie trifft aber auch für die Zinsen zu. Sie erklärt vielleicht auch etwas von der schlechten Stimmung, die derzeit in der Gesellschaft herrscht. Es ist daher nötig, in der Diskussion einiges richtig zu stellen. Dabei stößt man auf erstaunliche Ergebnisse.

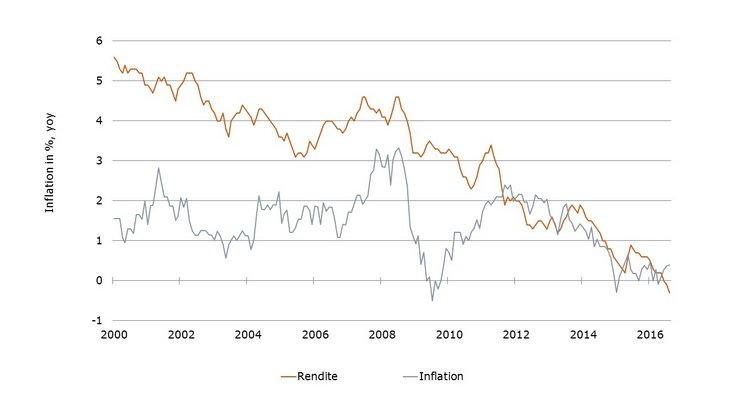

Im Gleichlauf? Rendite 10-jähriger Bundesanleihen, Deutschland [Quelle: Bundesbank]

Im Gleichlauf? Rendite 10-jähriger Bundesanleihen, Deutschland [Quelle: Bundesbank]

Die isolierte Betrachtung der Zinsen

Das Grundproblem ist, dass Zinsen isoliert betrachtet werden. Sie werden nicht in den Kontext der gesamtwirtschaftlichen Entwicklung, vor allem nicht der Preisentwicklung eingebunden. Das ist aber notwendig, um ein richtiges Bild zu bekommen. Je niedriger die Inflation, umso weniger müssen die Renditen eine Entschädigung für die Geldentwertung des Sparers enthalten. Umso niedriger können sie sein, ohne dass der Anleger davon Nachteile hat. Schauen Sie sich die Grafik an. Da zeigt sich, dass sich die Renditen für 10-jährige Bundesanleihen lange Zeit weitgehend unabhängig von der Inflationsrate bewegten. In den letzten fünf Jahren ist das anders. Renditen und Inflation entwickeln sich fast parallel. Der Realzins, also der Nominalzins abzüglich der Preissteigerungsrate, bleibt gleich. So etwas hat es über einen so langen Zeitraum meines Wissens bisher noch nicht gegeben. Das muss bei der Beurteilung der Auswirkungen der Zinsen berücksichtigt werden.

Der wichtigste Bereich ist hier die Altersvorsorge der Anleger. Alle beschweren sich, dass sie beim Sparen weniger Zinsen bekommen und daher für die gleiche Altersvorsorge noch mehr auf die hohe Kante legen müssen. Es gibt keine oder nur noch geringe Zinseszinsen. Sie bedenken dabei aber nicht, dass die Altersvorsorge gar nicht gleich bleiben muss. Sie kann kleiner ausfallen, weil die Inflation wegen der niedrigeren Preissteigerung nicht mehr so viel von der Ersparnis für das Alter auffrisst. Es muss also – wenn die Preissteigerung dauerhaft niedrig ist – weniger gespart werden, um real den gleichen Rentenbetrag zu bekommen.

Wer einen höheren Realzins will, muss nicht die Geldpolitik verändern

Um genauer zu sein: Wenn Zinsen und Inflation im gleichen Ausmaß zurückgehen, dann ändert sich für die Altersvorsorge gar nichts. Sie ist entgegen allen Klagen, die immer wieder geäußert werden, genauso schwer wie sie vorher war. Das ist paradox. Natürlich ist das unter den heutigen Bedingungen nur ein schwacher Trost. Altersvorsorge bleibt mühsam. Denn der Realzins ist nach wie vor niedrig. Das ist aber nichts Neues. Seit zehn Jahren bewegt er sich in einer Größenordnung von 1 %. Das ist freilich nicht die Schuld der widrigen monetären Gegebenheiten. Der Realzins spiegelt vielmehr die Verhältnisse in der Realwirtschaft wider, also das Wachstum, die demographischen Veränderungen, das Verhältnis von Sparen und Investieren und vieles andere. Solange sich daran nichts ändert, bleibt der Realzins so niedrig wie er ist. Wer einen höheren Realzins will, muss nicht die Geldpolitik verändern, sondern muss für mehr Wachstum sorgen.

Wo sich diese Effekte freilich nicht auswirken, ist bei Pensionskassen, Versicherungen und Banken. Sie müssen für die Altersvorsorge ihrer Kunden unabhängig von der Preisentwicklung feste Beträge einkalkulieren. Sie leiden sogar darunter, wenn die Kunden wegen der geringeren Inflation weniger für das Alter vorsorgen und sie daher weniger Zuflüsse von Kundengeldern haben. Auch der negative Einfluss niedriger Zinsen auf die Finanzmärkte bleibt. Bei Aktien, Bonds und Immobilien haben sich zum Teil Blasen gebildet. Sie können eines Tages platzen und bei Wachstum und Beschäftigung Schäden anrichten. Der Verweis auf die Geldillusion ist daher keine "Ehrenrettung" der niedrigen Zinsen. Sie bleiben gefährlich.

Für den Anleger stellt sich die Frage, wie es mit Zinsen und Inflation weitergehen wird. Selbst die EZB geht davon aus, dass die Preissteigerung im kommenden Jahr wieder zunehmen wird (auf 1,3 % im Jahresdurchschnitt). Werden die Zinsen dann ebenfalls nach oben gehen? Ich vermute ja. Das wäre jedenfalls die normale Reaktion. Ein solches Ergebnis ist aber angesichts der hohen Wertpapierkäufe der Zentralbanken nicht zwangsläufig. Es könnte auch dazu kommen, dass die Nominalrenditen gleich bleiben und die Realrenditen sinken. In den USA haben sich die höheren Preissteigerungsraten insgesamt nicht negativ auf die Bondmärkte ausgewirkt. Am Aktienmarkt würden sich steigende Inflation positiv auf das Kursniveau auswirken (weil die Gewinnmargen steigen), steigende Zinsen dagegen negativ. Das Ergebnis ist unsicher. Wichtig noch ein Nebeneffekt: Steigende Zinsen wären gut für die Papiere von Finanzdienstleistern. Die Renditestruktur wird dann nämlich steiler (die Banken können also im Einlagengeschäft wieder Geld verdienen). Neuanlagen für Versicherungen und Pensionsfonds würden wieder besser verzinst.

Autor:

Dr. Martin W. Hüfner, Chief Economist, Assenagon Asset Management S.A.