Wie die Wahl Donald Trumps zum Präsidenten der USA zu beurteilen ist, ist nach wie vor umstritten. In Amerika gibt es auf politischer Ebene viel Zustimmung und viel Protest. In Europa überwiegen eher die kritischen Stimmen. Die Finanzmärkte scheinen ihr Urteil bereits gefällt zu haben.

Sie sind positiv gestimmt. Das müsste eigentlich eine gute Nachricht auch für europäische Anleger sein. Ist es aber nicht.

Die Finanzmärkte setzen auf ein großes Wachstumsprogramm des Präsidenten mit Infrastrukturinvestitionen, Steuersenkungen und Deregulierung. Die Zunahme des realen BIPs, die in diesem Jahr in den USA auf unter 2 Prozent gefallen war, könnte wieder auf früher gewohnte Niveaus von 3 Prozent und mehr steigen. Da es inzwischen Vollbeschäftigung gibt, würde dies zu höheren Löhnen und Preisen führen. Das wird zwar noch nicht 2017 voll durchschlagen, wohl aber 2018. Natürlich wird sich der Wachstumseffekt durch Handelsrestriktionen und die Beschränkung der Einwanderung (beziehungsweise die Abschiebung von illegalen Immigranten) etwas abschwächen. Andererseits steigt die Inflation dadurch umso stärker.

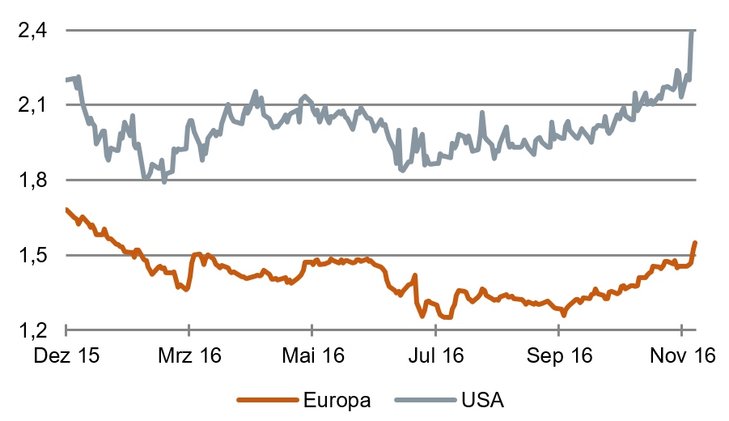

Inflationserwartungen schießen nach oben (5y/5y Inflation-Swaps, Quelle: Bloomberg)

Für die Finanzmärkte heißt dies zunächst einmal gute Nachrichten für die Aktienmärkte, weil sich die Gewinne der Unternehmen erhöhen. Für die Bondmärkte ist es dagegen schlecht. Die Zinsen werden wegen der höheren Staatsverschuldung und der größeren Geldentwertung steigen. Das wird noch verstärkt, wenn die Federal Reserve, wie schon seit langem geplant, die Leitzzinsen anhebt.

Es ist genau das, was wir in Antizipation der neuen Regierung in den letzten Tagen an den Märkten gesehen haben. Die Inflationserwartungen schossen regelrecht nach oben (siehe Grafik). Die Aktienmärkte waren freundlich. Die Bondmärkte tendierten schwach. Gold hat sich wegen der höheren Zinsen verbilligt. Der Dollar zog an.

All das bleibt natürlich nicht auf die USA beschränkt. Wenn Wachstum, Verschuldung und Inflation in den Vereinigten Staaten hochgehen, kommt das früher oder später auch in Europa an. Es hilft zudem Ländern wie Italien und Frankreich, die aus eigener Kraft derzeit nicht in der Lage sind, aus der Krise herauszuwachsen. Dazu kommen auch hier die Auswirkungen auf die Geldpolitik. Wenn weltweit das Ende der Nullzinsen eingeläutet wird, kann sich die EZB nicht abseits stellen. Insgesamt sollte sich, wie in den USA, eine Normalisierung bei den Zinsen sowie positive Effekte auf die Gewinne der Unternehmen und die Aktienkurse ergeben.

Für die Anleger könnte das wie ein Befreiungsschlag wirken. Woran sie derzeit am meisten leiden, sind die Nullzinsen und die dadurch bedingten Verzerrungen an den Finanzmärkten. Damit wäre jetzt endlich Schluss. Eine neue Zeitrechnung könnte beginnen. Alle negativen Wirkungen durch die niedrigen Zinsen wären mit einem Mal verschwunden. Zumindest würden sie sich Stück für Stück zurückbilden.

Warum jubelt dann niemand? Der Grund ist einfach. Wir erreichen das richtige Ziel – mehr Inflation, höhere Zinsen – auf dem falschen Weg. Ursprünglich hatten wir uns vorgenommen, aus der Krise durch eine stabilitätsorientierte Finanzpolitik herauszuwachsen. Dadurch sollte das Vertrauen der Investoren wiederhergestellt werden und wir würden wieder zu gesünderen Verhältnissen kommen. Vieles deutet darauf hin, dass sich dieser Kurs nach langen schwierigen Jahren zuletzt auch auszuzahlen begann und sich die Verhältnisse besserten.

Daraus wird nun aber nichts. Der bisherige Kurs wird abrupt abgebrochen. Die Verschuldung steigt wieder an. Wir tun all das, was uns ursprünglich in die Krise und die jetzigen Schwierigkeiten hineingebracht hat und was wir in Zukunft eigentlich vermeiden wollten. Der Teufel wird mit dem Beelzebub ausgetrieben. Das kann nicht in eine stabile Situation führen.

Nun könnte man sagen: Wenn wir das nicht wollen, dann koppeln wir uns eben von den Amerikanern ab und gehen unseren eigenen Weg. Das funktioniert aber nicht. Ökonomisch sind die USA zu groß und bedeutsam, als dass Europa komplett etwas anderes machen könnte. Die Devisenmärkte würden verrücktspielen. Der US-Dollar würde zuerst ansteigen, wenn sich die Erfolge in den USA zeigen. Er würde aber wieder fallen, wenn erkennbar wird, dass damit nur das Kartenhaus aufgebaut wird, das in der Krise zusammengestürzt war. Politisch geht das auch nicht, weil sich dazu in Europa keine Mehrheit findet. Es gibt nicht wenige Länder, die am Kurs der Konsolidierung zweifeln und eher früher als später ins Trump-Lager überlaufen würden.

Wir haben also keine Alternative als mit den Wölfen zu heulen. Das bringt zwar die Chance aus dem Teufelskreis der Nullzinsen herauszukommen. Wir müssen aber die Geister, die wir riefen, rechtzeitig wieder einfangen. Die Zentralbanken müssen umschalten und dann wieder wirkliche Inflation – nicht wie in den letzten Jahren Deflation – bekämpfen. Das ist ein schwieriger und gefährlicher Weg. Die Notenbanken müssen einerseits die Möglichkeit zulassen, damit sich Wirtschaft und Finanzen wieder erholen können. Andererseits müssen sie Gewehr bei Fuß stehen, sowie die Sache zu weit geht. Das ist ein Ritt über den Bodensee. Er wird die Märkte in den nächsten zwei, drei Jahren begleiten.

Autor:

Dr. Martin W. Hüfner, Chief Economist, Assenagon Asset Management S.A.